Что означает лизинг для физических юридических лиц: авто машин оборудование имущества финансовый продажа купить условия предмет стоимость отзывы (суть срок платежи условия минусы банки Втб Сбербанк)

Простыми словами суть лизинга в приобретении имущества и последующей передаче его на основании специального договора лизинга как юридическим, так и физическим лицам за оговоренную плату на необходимый срок и на нужных условиях, что обусловлены договором. При этом получатель лизинга при желании может выкупить имущество. Бывает лизинг недвижимости, автомобиля и других необходимых объектов.

Для некоторых понятие лизинг сложное и не полностью изученное. Однако в действительности механизм работы данного вида инвестиционной деятельности несложный и выглядит так:

Лизингополучатель должен обратиться в одну из известных лизинговых компаний со своим заявлением на необходимое оборудование.

Предоставляющая данную услугу компания возьмется оценивать ликвидность конкретной операции, после чего будет производится закупка оборудования у реализатора, либо производителя.

Когда лизингодатель стал уже обладателем оборудования, он может передать его на определенный срок в пользование клиенту, за что будет получать периодические платежи.

Что такое лизинг автомобиля?

Относительно новой услугой на современном рынке является лизинг автомобиля. Каждый день у него появляется много поклонников. Данный метод покупки транспорта можно назвать очень удобным и даже выгодным, поскольку человек арендует автомобиль и имеет право в будущем его выкупить. Такая услуга обрела популярность среди юридических лиц, для которых удобно оформлять покупки при помощи нескольких платежей. Для населения это уникальная возможность использовать машину после того как будет оформлен пакет документов и внесен первоначальный взнос.

Данный вид инвестиционной деятельности нельзя назвать однозначно положительным или же недостаточно приемлемым. Есть свои у лизинга преимущества и недостатки. Один из существенных плюсов лизинга – нет необходимости оставлять залог, что непременно понравится каждому клиенту. Его минусом можно назвать высокую переплату в сравнении с кредитами.

Плюсы лизинга

Многие клиенты специализированных фирм знают, что такое лизинг и им известно, какая выгода лизинга:

Низкая налоговая ставка и возможность застраховать на приемлемых условиях.

Клиент может досрочно погасить лизинг до окончания срока договора без значительных переплат и потерь.

При желании кредит можно погашать частично. В таком случае пересчитывается остаток суммы на меньший срок.

В отдельных случаях страхование необязательно, а иногда это один из главных критериев.

Лучшее решение в случаях, когда нужно как можно скорее приобрести новое оборудование, либо автомобиль, а уменьшить обороты нет такой возможности. Так можно продолжить реинвестировать прибыль и развивать дело, выплачивая одинаковые части от общей суммы.

Нет такой необходимости оставлять залог.

Минусы лизинга

Говоря про преимущества данного вида инвестиционной деятельности, важно остановиться и на минусах. Специалисты выделяют такие основные недостатки лизинга:

Высокая переплата. Если брать в сравнение с иными формами кредитования, то здесь переплата существенная.

Не очень богатый рынок лизинговых услуг. В отдельных регионах и городах сложно найти предоставляющую такие услуги компанию.

Чем отличается лизинг от аренды?

Такие понятия как аренда и лизинг являются формами финансовых отношений между юридическими лицами, где одна сторона отдает другой имущество во временное использование. При этом выделяют такие различия:

Во время лизинга объект сделки необходимо выкупить, а когда закончится срок аренды, его возвращают арендодателю.

Договор лизинга принято заключать на очень длительный срок, и при этом один объект является собственностью одного лизингополучателя. То же самое нельзя сказать про аренду.

Земельные участки можно получать в аренду, но не в лизинг.

Чем отличается лизинг от кредита?

Желающие стать обладателем какого-либо имущества на выгодных условия часто интересуются, какое отличие лизинга от кредита. Специалисты называют такие основные различия:

Предметом договора в лизинге является имущество, а в кредитовании – денежные средства.

Собственник лизинга – лизинговая компания, а обладатель кредита – клиент.

Лизинг предусматривает финансовые льготы, а кредитование – нет.

Лизинг может подойти как юридическим лицам, так индивидуальным предпринимателям, а кредитование доступно для физических лиц.

Лизинг или кредит - что выгоднее?

У кредита и лизинга есть свои плюсы и минусы. Выделяют такие основные преимущества лизинга:

Время принятия решения и оформление сделки намного короче, нежели при кредитовании.

Договор при лизинге заключается на больший срок, нежели при кредитовании.

Существуют различные схемы погашения лизинговых платежей.

Расходы по оплате таможенных платежей и страхования компания берет на себя.

При лизинге нет необходимости в налоге на имущество.

Лизингодержатель имеет право обменять автомобиль, расторгнуть договор и вернуть транспортное средство.

чем отличается лизинг от кредита

Как взять лизинг?

Желающие стать автовладельцами нередко интересуются, как взять авто в лизинг физическим лицам. Для этого необходимо оформить заявление для получения необходимого оборудования, либо автомобиля в лизинг. К такому документу прикладывают заверенную нотариусом копию баланса организации за последнее время. На основе предоставленных документов компания сможет принять предварительное решение. Если оно окажется положительным, то компания сможет предоставить в качестве рассмотрения расчет платежей по лизингу и список всех необходимых для договора документов:

заверенные нотариусом копии устава предприятия;

свидетельство про регистрацию и внесение в единый государственный реестр;

ксерокопия паспорта управляющего;

копия приказа про назначение главного бухгалтера;

финансовые документы;

выписки из банка, свидетельствующие про доходы организации за последние пять периодов;

информация про хозяйственные договора и кредиты.

При этом каждая специализированная компания может обладать собственным пакетом документов. По этой причине перед подачей нужно заранее уточнить. После того как она изучит и проанализирует финансовую состоятельность лизингополучателя, сразу же сообщит про свое окончательное решение. После этого будет непростая часть оформления необходимой документации. Нужно будет составить специальный договор купли-продажи, договор и страховку конкретного имущества. Зачастую этими вопросами занимаются специальные лизинговые компании.

Лизинг – это аренда имущества, по окончании срока которой арендатор становится его собственником. Для того чтобы понять экономическую сущность определения лизинга максимально точно, следует рассмотреть схему на простом примере.

Допустим, у компании нет достаточного количества средств на покупку техники. Можно получить кредит, который отличается большими процентами, или же обратиться в лизинговую фирму. Последняя проводит оценку и принимает решение о сотрудничестве. Если оно положительное, то предприниматель получает в аренду приобретенное имущество по специальному контракту.

Стандартный лизинговый договор предусматривает, что получатель лизинга ежемесячно выплачивает определенную сумму, как за аренду. Но после истечения заранее предусмотренного срока можно выкупить имущество, заплатив оставшуюся сумму.

Если собственник имущества (оборудования, транспорта или недвижимости) также является лизингодателем, то достаточно и двух сторон. Нередко к списку прибавляется еще один партнер – страховая компания, особенно если речь идет о дорогом оборудовании.

Основная цель лизинга для получающей его компании – расширение производства и модернизация технологий, что влечет за собой получение в будущем большей прибыли. Выгода лизинговой компании формируется с разницы между текущей стоимостью актива и ее ценой после финансовых операций по лизингу.

Затраты лизингодателя по сделке включают стоимость имущества, которое передается в лизинг и проценты за кредит, если для покупки имущества были использованы заемные средства. Затраты получателя состоят из суммы амортизации имущества во время действия договора, комиссионного вознаграждения, платы за привлеченные кредитные средства и дополнительные услуги со стороны лизингодателя. Кроме того, следует учитывать НДС за лизинговые услуги.

Покупка в лизинг

Комиссионное вознаграждение позволяет лизингодателю покрыть затраты и получить прибыль. Именно поэтому он заинтересован в том, чтобы предоставлять лизинговые услуги. Получателю следует соотносить затраты по лизинговой операции с возможной прибылью от данного сотрудничества.

После окончания срока действия договора, имущество можно выкупить как по рыночной цене, так и по остаточной стоимости. Данный момент обязательно оговаривается в договоре.

Субъекты лизинга

Субъектами лизинга являются:

лизингополучатель – физическое или юридическое лицо, которое на определенный срок получает в пользование имущество с правом его выкупа в будущем;

лизингодатель – сторона, которая покупает оборудование и сдает его в лизинг;

продавец – компания, продающая ценное имущество.

Лизингодателем может выступать как юридическое, так и физическое лицо, если оно зарегистрировано в качестве индивидуального предпринимателя. Кроме того, для ведения подобной деятельности нужно получить государственную регистрацию.

Как работает лизинг

Схема работы лизинга предполагает, что клиент подает заявку в лизинговую компанию, которая за свои или кредитные средства выкупает имущество и передает его во временное пользование. Получатель лизинга за использование имущества осуществляет плату, которая определена программой финансирования.

Выгоды клиента зависят от того, как работает лизинг. Первоначальные затраты получателя составляют небольшую часть от суммы сделки, а остальные средства предоставляет лизингодатель. Благодаря подобному методу финансирования, клиент может сохранить собственные средства в обороте, а от использования полученного имущества иметь доход.

Если речь идет о международном лизинге, то принято различать две его формы:

Схема прямого лизинга – сделка между юридическими лицами разных государств.

Косвенная лизинговая схема – арендатор и арендодатель являются резидентами одного государства, а капитал последнего находится в распоряжении иностранной компании. Или же если в качестве арендодателя выступает дочерний филиал транснациональной компании.

Преимущества лизинга

Лизинговые услуги пользуются большой популярностью благодаря ряду преимуществ, среди которых можно выделить следующие:

Для покупки имущества в лизинг нет необходимости иметь большую сумму. Денег должно хватить на то, чтобы уплатить авансовый платеж, который обычно составляет 10% от общей стоимости товара.

График платежей по лизингу отличается удобством благодаря тому, что его можно составить с учетом особенностей бизнеса компании. Оплачивать нужно будет с момента, когда приобретенное имущество введено в использование и начинает приносить прибыль для компании.

Лизинг дает возможность использовать механизм ускоренной амортизации, что позволяет снизить налог на имущество. Финансируемый подобным образом товар может находиться на балансе как у лизингодателя, так и у получателя лизинга. Это выгодно выделяет лизинг от кредита и аренды, которые не предполагают никаких налоговых льгот.

Минимальное время рассмотрения заявки. Обычно для изучения одной заявки компании не тратят больше 3 дней, при условии, что получатель изначально предоставил весь необходимый пакет документов. Кроме того, при лизинге нет необходимости предоставлять залоговое обеспечение, так как именно лизингодатель является собственником имущества до тех пор, пока получатель не выкупит его в полном объеме.

Средний срок договора составляет 3 года, однако нередко предлагаются и десятилетние контракты. Например, покупка самолетов в лизинг обычно предусматривает внесение платежей на протяжении 7–10 лет.

Таким образом, благодаря своей эффективности, удобству и простоте использования, лизинг является оптимальным выбором для быстро развивающихся компаний, предоставляя им конкурентные преимущества на рынке.

Выгоды для лизинговых компаний

Лизинговые операции выгодны не только получателям, но и компаниям, которые их оказывают. Среди главных достоинств можно отметить следующие:

Арендатор не является владельцем имущества, которое было куплено по лизингу. Это является дополнительной гарантией возврата кредитных средств.

Благодаря ускоренной амортизации, предмет лизинга отличается высокой ликвидностью, что позволяет после окончания срока договора получить большую прибыль.

Лизингодатель играет важную роль в процессе подготовки и проведения лизинговой сделки. Он предоставляет определенные услуги получателю лизинга, за которые последний должен заплатить.

Основная задача лизинга состоит в том, чтобы направить финансовые ресурсы на покупку материальных активов, что позволяет лизингодателю устранить проблему нецелевого использования заемных средств.

Учитывая тот факт, что инвестиции выступают в виде имущества, а не денежных средств это существенно уменьшает риск невозврата денег.

Что выгоднее: лизинг или кредит

Для большинства компаний при необходимости приобрести оборудование встает вопрос: взять кредит в банке или приобрести товар по лизингу?

Критерий сравнения Лизинг Кредит

Получатель Физическое или юридическое лицо Физическое или юридическое лицо

Собственник Лизингодатель, пока имущество в полной степени не будет выкуплено получателем После сделки сразу же собственником является компания или ИП

Платежи Платежи каждый месяц;

Оплата маржи;

Страховка;

Налог на лизинговое имущество;

Аванс Ежемесячные платежи (включая проценты за пользование кредитом);

Оплата за ведение ссудного счета;

Первоначальный платеж.

История покупок Необязательно иметь положительную кредитную историю Наличие закрытых кредитов без просрочек

Амортизация Возможность использования ускоренной амортизации Обычная схема начисления амортизации

НДС НДС уже включен в состав платежей по лизингу Полученные в кредит деньги не облагаются НДС

Налог на имущество Имуществом распоряжается лизинговая компания, поэтому его нельзя облагать налогом Имущество сразу же переходит в собственность предприятия, поэтому облагается налогом

Изучив понятие и характеристики лизинга, можно увидеть его явные преимуществ перед кредитом, однако каждый случай необходимо рассматривать конкретно, со всех сторон.

Недостатки лизинга

Несмотря на огромное количество преимуществ, можно выделить и следующие минусы лизинга:

Лизингодатель несет ответственность за состояние объекта. Другими словами, присутствует риск старения имущества.

Перед совершением сделки нужно провести предварительную экспертизу.

Получатель лизинга не является владельцем своих основных средств, поэтому не может воспользоваться ими для предоставления залога при получении займа.

Если оборудование вышло из строя еще в период действия договора, то платежи все равно должны осуществляться.

Основные требования лизингодателей

Для одобрения лизинговой сделки, перед заключением контракта сотрудники компании проводят подробный анализ клиента. Получатель должен предоставить определенный список документов, перечень которых может отличаться в зависимости от особенностей имущества и требований лизингодателя. Запрашиваемые документы можно поделить на две группы: юридические и финансовые.

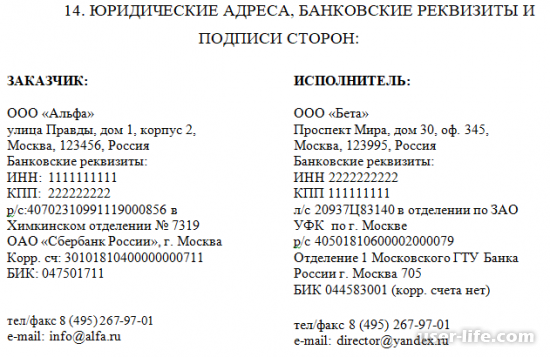

К юридическим документам относятся устав и учредительные документы компании, свидетельство о регистрации, о постановке на учет в налоговой службе, решения о назначении руководителей и протокол о заключении лизинговой сделки.

Кроме того, лизингодатель имеет право запросить выписки из ЕГРЮЛ, копии паспортов руководителей и учредителей, лицензии на определенный вид деятельности и т. д. Юридические документы подаются для того, чтобы лизингодатель мог получить основные сведения о получателе и его правовом статусе, а также о наличии ограничений по заключению сделок.

Финансовые документы включают в себя бухгалтерские отчеты, информацию о расчетных счетах и оборотах за определенный промежуток времени. В качестве дополнительных документов может запрашиваться информация о дебиторской задолженности, аудиторские заключения и информация об основных контрагентах.

Основная цель изучения финансовых документов получателя состоит в оценке платежеспособности компании.

Для того чтобы приобрести имущество в лизинг, следует также предоставить заявку по специальной форме, в которой будет отражаться информация об имуществе, поставщиках, а также основные данные о деятельности получателя.

Каждый лизингодатель имеет свою специфику: для того чтобы проанализировать потенциального клиента, представители компании могут запрашивать самые разные документы и расшифровки.

Предмет лизинга

Объектом лизинга могут быть имущественные комплексы, оборудование, транспортные средства и любые другие неупотребляемые вещи, которые могут использоваться для ведения предпринимательской деятельности. При этом предметом лизинга не могут быть земельные участки и природоохранные территории.

Лизинг оборудования – один из выгодных способов, позволяющий компании без серьезных затрат увеличить производство, построить новые цехи и обновить технологии благодаря покупке технических новинок. Среди основных преимуществ лизинга оборудования можно отметить следующие:

компания получает возможность развиваться даже при наличии лишь части денег на оборудование;

платежи распределяются заранее и осуществляются по оговоренному графику;

лизингополучатель становится владельцем оборудования сразу после подписания контракта и может задействовать его в производстве;

ежемесячные платежи покрываются прибылью, получаемой от эксплуатации оборудования.

Лизинг автомобилей

Приобрести авто в лизинг может не только юридическое, но и физическое лицо. Это новый вид финансовых сделок для отечественного рынка, однако он быстро прогрессирует благодаря уникальной структуре лизинга. У любого гражданина РФ есть право купить транспортное средство как бы в аренду, но в конце действия контракта он станет его владельцем.

Автомобилист получит право пользоваться транспортным средством сразу же после внесения аванса и первого платежа. Сегодня подобные услуги предлагают не только лизинговые компании, но и банковские учреждения, а также автосалоны.

Основные плюсы автомобильного лизинга:

Можно купить не только легковой, но и грузовой автомобиль, а также специализированную технику.

Состояние машины не имеет значения. Можно купить и бывший в употреблении вариант.

Для совершения сделки нужно предоставить минимальный пакет документов.

Уровень требований намного ниже, чем при оформлении кредита.

Срок аренды составляет не более 5 лет, а после окончания срока действия контракта, клиент может стать владельцем автомобиля, выплатив остаточную сумму.

Лизинг недвижимости

Лизинг недвижимости представляет собой что-то среднее между арендой и ипотекой. Суть сделки состоит в том, что лизинговая компания покупает недвижимость, выбранную клиентом, а потом сдает ее в аренду. Клиент же должен каждый месяц платить за использование квартиры на основе лизингового договора.

Ипотечный договор дешевле лизингового соглашения. Преимущество лизинга недвижимости только в надежности сделки для всех участников. При ипотеке для банка всегда остается риск того, что клиент не сможет платить, в результате чего финансовое учреждение будет вынуждено принимать дополнительные меры и нести расходы на отстаивание своих интересов.

Что касается лизинговой компании, то она является собственником жилой площади, поэтому ничего не теряет, даже если клиент окажется неплатежеспособным. Именно поэтому лизингодатель более лоялен к клиентам с не самой лучшей кредитной историей.

Экономическое значение лизинга

По своей хозяйственной функции лизинг является одной из форм вложения средств в основные фонды. При этом система лизинга – отличное дополнение традиционных каналов финансирования: собственных средств, кредитов и других источников.

Эффективность лизинга больше всего заметна у предприятий, только начинающих свою деятельность или стремящихся модернизировать производство. Подобные компании испытывают финансовые трудности, а отсутствие гарантий не позволяет им получить кредит в банке. При проведении лизинговой операции риски меньше, так как оборудование находится в качестве залога.

Все эти функции лизинга важны, однако наиболее значительная состоит в том, что происходит стимуляция сбыта технических объектов, а небольшие предприятия получают современные технологические средства для развития.

В современных экономических отношениях лизинг остается одним из наиболее важных рычагов привлечения и размещения инвестиций. Развитие инновационных технологий в сфере услуг обуславливает новую веху в развитии лизинговых операций. Несмотря на то что данный вид финансирования появился на отечественном рынке сравнительно недавно, перспективы развития лизинга в России довольно радужные. С каждым днем все больше представителей малого бизнеса прибегают к лизинговым операциям для развития собственного бизнеса.

Таким образом, лизинг – это, простым языком, финансовая аренда, которая позволяет компании или физическому лицу воспользоваться ценным имуществом за определенную плату с правом выкупа товара в будущем.

Предоставляться в аренду могут почти любые объекты, за исключением земельных участков и объектов природопользования. Смысл лизинга заключается в том, что определенное имущество передается в долгосрочное пользование за ежемесячные (ежеквартальные) платежи. Лизинг – возможность для маленьких компаний сохранить свои оборотные средства и увеличить прибыль.

Данный экономический термин включает в себя совокупность процессов по инвестированию (привлечению) финансовых ресурсов, при которых один субъект отношений (лизингодатель) обязуется приобрести у производителя определённое имущество с целью последующей передачи его в пользование лизингополучателю на определённый срок за финансовое вознаграждение.

Осуществляется данный процесс посредством сделки, которая представляет собой комплекс договоров между производителем (продавцом) предмета лизинга, лизингодателем и лизингополучателем.

Предметом такой сделки могут быть транспортные средства, здания, сооружения, прочее движимое и недвижимое имущество, целые комплексы и предприятия, используемые в предпринимательстве. Также объектами данных договоров могут быть земельные участки и прочие природные ресурсы, если это не запрещено законодательством.

Схема проведения операции

Ответить на вопрос о том, что такое лизинг, поможет изучение методологических основ проведения сделки. Общий механизм выглядит следующим образом:

Пользователь (в дальнейшем – лизингополучатель) обращается в лизинговую компанию с заявкой на необходимое оборудование.

Компания, предоставляющая данную услугу, оценивает ликвидность операции. После этого производится закупка оборудования (объекта лизинга) у его производителя либо реализатора.

После того как лизингодатель стал обладателем оборудования, он передаёт его во временное пользование лизингополучателю, получая за это периодические платежи.

Кто выступает субъектами лизинговых отношений?

Сторонами сделки могут выступать:

Производитель (продавец) имущества – юридическое или физическое лицо, которое заключает договор купли-продажи с лизингодателем, согласно которому предоставляет ему предмет отношений (оборудование) в обусловленный срок за определённое вознаграждение.

Лизингополучатель – юридическое или физическое лицо, которое по условиям договора обязуется оплатить услуги лизингодателя и получить за это оборудование на определённый срок по условиям, которые определены данным соглашением.

Лизингодатель – юридическое или физическое лицо, которое приобретает (за собственные либо привлечённые денежные ресурсы) в собственность определённое имущество, а затем предоставляет его же на некоторый срок за финансовое вознаграждение в форме предмета лизинговой сделки во временное пользование лизингополучателю. При этом право на объект договора может как переходить в руки лизингополучателя, так и оставаться у лизингодателя, в зависимости от специфики соглашения.

Кредитные институты (банки, сообщества), которые предоставляют финансовые ресурсы на приобретение оборудования по договору.

А также прочие специализированные субъекты: страховые компании и Российская Ассоциация лизинговых компаний («Рослизинг»).

Какими функциями обладает «Рослизинг»?

Данное объединение представляет собой совокупность банков, лизинговых компаний и других экономических институтов, которые входят в состав Российской Ассоциации лизинговых компаний и осуществляют следующие виды деятельности:

Координация деятельности и объединение средств компаний-участниц с целью проведения максимально выгодных проектов.

Взаимодействие с государственными органами с целью определения наиболее важных стратегических направлений лизинга.

Разработка нормативно-правовых актов, регулирующих лизинговую деятельность.

Активное участие в международных процессах экономической интеграции.

В Российской Федерации законодательно урегулирован как лизинг для физических лиц, так и для юридических. При этом его субъектом могут быть резиденты и нерезиденты государства, а также предприятия с иностранным капиталом.

Как предоставление основных фондов компаниям, так и лизинг для физических лиц подразумевают передачу в пользование оборудования, которое можно условно подразделить на следующие большие группы:

Сельскохозяйственное (трактора, комбайны).

Транспортное (автомобили, самолёты, суда, железнодорожные вагоны).

Строительное (краны, бетономешалки, леса).

Оборудование связи (спутники, радиостанции и т. д.).

Какие виды различают?

Финансовый – вид лизинга, который предусматривает полный возврат стоимости предмета передачи. При этом сумма переданных денежных средств разделяется на цену оборудования и доход лизингодателя. Таким образом, условием финансового лизинга является переход оборудования по окончании срока сделки в собственность лизингополучателя.

Оперативный – это договор, по которому срок передачи предмета лизинга меньше амортизационного периода. В отличие от финансового, по истечении срока договорённости оборудование возвращается лизингодателю. Часто такой вид отношений используется при одноразовых акциях, когда нецелесообразно приобретение оборудования.

В какой форме проходят лизинговые сделки?

Для того чтобы понять, что такое лизинг оборудования, необходимо исследовать основные его формы:

Прямой. Сделка, при которой по окончании срока действия договора аренды полный пакет прав на предмет сделки переходит в руки арендатора (лизингополучателя).

Возвратный. Что такое лизинг с возвратом? Это операция, при которой лизингополучатель продаёт свои фонды лизингодателю, сразу же возвращая их в форме долгосрочной аренды. Используется в случае нехватки оборотных средств у предприятия-арендатора. По истечении срока действия сделки права на предмет лизинга возвращаются лизингополучателю.

Смешанный. При таком виде лизинга требуемое арендатору имущество приобретается за счёт долевых взносов участников сделки. По окончании срока действия договорных отношений права на оборудование переходят лизингополучателю, стартовая доля вложений которого обычно не превышает 25 процентов.

Виды лизинговых платежей

Что такое лизинг для физ. лиц? Во-первых, это довольно сложная процедура, вызывающая множество вопросов, особенно касающихся способов оплаты за оборудование. Схема возмещения одинакова для юридических и физических лиц и осуществляется посредством лизинговых платежей. Данное понятие включает в себя сумму компенсации за использование предмета сделки. Производятся платежи посредством следующих методов:

Фиксация общей суммы. Сумма договора делится на равные части и выплачивается ежегодно в течение срока его действия.

Авансовый метод. При заключении договора вносится авансовый платёж, который в нём указан, остальная часть выплачивается согласно предыдущему методу.

Метод минимальных платежей. В сумму оплаты включается расчёт амортизации за весь период, а также различные вознаграждения лизингодателя, предусмотренные им.

График выплат прописывается в договоре лизинга. Выплаты могут производиться ежедневно, еженедельно, ежемесячно, ежеквартально или ежегодно.

Что такое лизинг автомобиля?

Сравнительно новым продуктом на рынке финансовых услуг для населения является автомобильный потребительский лизинг. С каждым днём он обретает всё больше сторонников. Давайте разберёмся в том, что такое лизинг автомобиля для частных лиц.

Прежде всего, это очень удобный и выгодный метод приобретения транспорта. Фактически человек берёт в аренду авто с правом последующего выкупа. Также данная услуга популярна для юридических лиц, которым бывает удобнее оформить покупку несколькими платежами.

Что такое лизинг автомобиля? Для населения это возможность пользоваться машиной сразу после оформления пакета документов и внесения первоначального взноса. На сегодняшний день данную услугу могут оказать не только специализированные фирмы, но и банки, а также автодилеры.

Процедура получения автотранспорта

Предоставление клиентом паспорта, водительского удостоверения и заполнение специальной заявки.

Заключение между клиентом и лизингодателем договора аренды транспорта с правом выкупа, а также договора купли-продажи транспортного средства между лизинговой компанией и поставщиком автомобиля.

Выплата первоначального взноса клиентом в размере 20-30% от стоимости предмета сделки.

Страхование клиентом автомобиля по тарифам КАСКО и ОСАГО.

Регистрация автомобиля специалистами лизинговой компании в ГИБДД, а также проведение технического осмотра.

Передача транспортного средства компанией в пользование потребителю.

Клиент, согласно условиям договора, производит регулярные платежи, по истечении срока техника переходит в его владение.

Кто может купить автомобиль таким способом?

Получить авто в аренду с последующим правом выкупа может любой гражданин, который имеет опыт предпринимательства. Причём предпочтение отдаётся кандидатам с успешным опытом лизинговых операций с достаточным финансовым потенциалом.

Очень важно рассмотреть все подводные камни, которые имеет автомобильный лизинг для физических лиц. Отзывы людей, которые воспользовались данной услугой, содержат как позитивные, так и негативные свидетельства.

Плюсы автолизинга

Возможность приобретения не только легкового автомобиля, но и грузового, а также спецтехники. При этом неважно, новая техника либо подержанная приобретена в салоне или у частника.

Для заключения лизинговой сделки достаточно минимального пакета документов, при этом уровень требовательности к клиентам невысок.

Оформление автомобиля происходит на срок до 5 лет, по истечении которого средство можно выкупить по остаточной стоимости. Также возможен и досрочный возврат предмета сделки.

Условия приобретения и сроки поставки техники лизинговым компаниям более удобные, чем стандартные.

Что такое лизинг авто для населения? Это, прежде всего, гибкие графики платежей и возможность сразу начать эксплуатацию транспортного средства.

В случае нежелания оформлять технику на себя, эта услуга также доступна клиенту, поскольку авто считается собственностью лизингодателя.

Минусы автолизинга

Проценты по договорам лизинга больше, чем по автокредиту (особенно для малобюджетного транспорта).

Возможность изъятия автомобиля при нарушении лизинговых платежей.

Невозможность сдачи авто в аренду либо в качестве залога без согласия компании, предоставившей лизинговые услуги.

Необходимость предоставления периодического доступа для осмотра предмета лизингового договора.

Несмотря на то, что с английского «lease» переводится как «аренда», лизинг – это своего рода «гибрид» аренды и кредита с привлечением третьего лица – лизинговой компании. Последняя выкупает у продавца имущество и передает его лизингополучателю. Тот выплачивает ежемесячно определенную сумму, которая является одновременно и арендным платежом, и платежом по кредиту (в зависимости от дальнейших намерений пользователя). По окончании указанного в договоре срока имущество можно выкупить по остаточной стоимости или вернуть лизинговой компании.

Простой пример:

Автопредприятие планирует обновить парк автобусов. Оно заключает договор с лизинговой компанией (пусть это будет «ВТБ-лизинг», «ЯрКамп лизинг» или любая другая). Лизинговая компания покупает у завода-производителя (допустим, МАЗа) 10 автобусов на общую сумму 60 миллионов рублей. Автобусы передаются автопредприятию, которое уплачивает первоначальный взнос в размере 10 миллионов рублей, а затем ежемесячно вносит на счет лизинговой компании по 1,6 миллиона рублей в течение трех лет.

В XIX веке лизинг начал активно развиваться в США и Великобритании. Для нашей страны знаковым стало понятие «ленд-лиз» времен Великой Отечественной: предоставление военной техники тоже было вариантом лизинга. Существенно влиять на развитие экономики лизинг начал с 50-х годов прошлого века. Основателем современной лизинговой индустрии называют американского предпринимателя Генри Шофельда, открывшего в Сан-Франциско первую специализированную лизинговую компанию.

Что такое лизинг

В СССР лизинг использовался для приобретения предприятиями дорогостоящей импортной техники еще в 70-80-е годы, однако масштабы его были ограниченными. На внутреннем рынке первые лизинговые операции начали проводиться в 1989 году. До середины 90-х серьезного воздействия на экономику РФ лизинг не оказывал. После модернизации налогового законодательства и принятия в 1998 году федерального закона «О финансовой аренде (лизинге)» интерес бизнеса к этому инструменту существенно возрос. По итогам 2017 года объем рынка лизинга в РФ оценивался специалистами рейтингового агентства RAEX (Эксперт РА) в триллион рублей.

Стороны лизинговой сделки

Обычно в процессе лизинга принимают участие три лица:

1Продавец – юридическое лицо или индивидуальный предприниматель (обязательно – плательщик НДС), которое владеет или продает необходимое оборудование. Имущество передается лизингодателю на основании договора купли-продажи.

2Лизингодатель – в его роли выступает лизинговая компания, которая может быть оформлена и как юрлицо, и как ИП. Чаще всего в качестве лизингодателя выступают банки или аффилированные с ними структуры, имеющие достаточный капитал, чтобы приобретать дорогостоящее имущество (автотранспорт, недвижимость, оборудование).

3Лизингополучатель – это покупатель, также либо юрлицо в любой организационно-правовой форме, либо индивидуальный предприниматель, которому необходимо оборудование, транспорт или недвижимость продавца, для использования в коммерческой деятельности и получения прибыли.

Иногда продавец одновременно является и лизингодателем, тогда в сделке участвуют две стороны, а не три.

В чем экономический смысл лизинга

Для каждой из сторон лизинговой сделки свои резоны участия в ней.

Продавец продает свой товар и получает полную стоимость имущества и отсутствие рисков;

Лизингодатель получает выгоду за счет удорожания имущества, включенного в платеж по лизингу.;

Лизингополучатель покупает имущество на более выгодных (процентная ставка/первоначальный взнос) или более лояльных (требования к платежеспособности) условиях по сравнению с банковским кредитом. Он вправе отказаться от покупки, если обстоятельства его бизнеса изменились. Кроме того, покупатель экономит на налоговых платежах (НДС, налоге на прибыль, на имущественном и транспортном налоге, если покупается автотехника).

Особенностью сделки лизинга является снижение выкупной цены имущества к окончанию действия договора. Это происходит за счет амортизации – ежегодного списания части стоимости актива по мере его износа. Учитывается амортизация по специальным формулам и не зависит от реального износа товара. В сделках лизинга по отдельным видам имущества применяется ускоренная амортизация, за счет чего к концу действия договора транспорт или оборудование имеют нулевую стоимость и переходят во владение лизингополучателя без дополнительной оплаты.

Какое имущество можно взять в лизинг

Согласно федеральному закону «О финансовой аренде (лизинге)» (№164-ФЗ от 29.10.1998 с последующими изменениями), в лизинг можно сдавать движимое и недвижимое имущество: автотранспорт, оборудование, объекты недвижимости, предприятия как хозяйственные комплексы.

Предметом лизинга не могут быть природные объекты, земельные участки и имущество, ограниченное в обороте. Исключением в этом смысле является вооружение – его РФ вправе продавать другим странам в лизинг на условиях, закрепленных в международных договорах и законе о военно-техническом сотрудничестве.

Есть и другие ограничения на лизинг, устанавливаемые самими лизингодателями. В частности, отказ получают покупатели, желающие приобрести в лизинг:

Низколиквидное имущество (например, определенные марки автомобилей или оборудования, которые лизингодатель не сможет реализовать в случае, если лизингополучатель нарушит условия договора и имущество вернется к владельцу).

Имущество определенных производителей (в частности, оборудование заводов, которые известны ненадежностью своей продукции: лизингодателям не нужен хлам, который им вернут лизингополучатели, также им вряд ли захочется связываться с постоянными гарантийными ремонтами).

Имущество старше 5-7 лет (особенно это касается автотранспорта).

Рассмотрим особенности лизинга каждого вида имущества.

Какое имущество можно взять в лизинг

Лизинг автотранспорта

Продавать в лизинг автомобили могут как специализированные лизинговые компании, так и автосалоны, и банки.

Процедура покупки автомобиля в лизинг такова:

Заключение договора лизинга, который дает право использовать приобретаемый автомобиль в течение определенного срока за определенную ежемесячную плату, а по истечении этого срока выкупить. Одновременно заключается договор купли-продажи между продавцом и лизинговой компанией.

Оплата лизингополучателем первоначального взноса (обычно это 20-50% от полной стоимости по лизинговому договору).

Страхование предмета лизинга (ОСАГО и КАСКО).

Регистрация автомобиля (постановка на учет в ГИБДД). Субъект регистрации зависит от условий договора: если в документе прописано, что автомобиль до полной оплаты остается на балансе лизинговой компании, ее специалисты и должны регистрировать авто. Если транспорт сразу передается на баланс покупателя (такое нечасто, но бывает), то постановка на учет – его забота. То же самое касается техосмотра, если автомобиль старше трех лет.

Транспорт переходит в пользование лизингополучателю. По истечении срока договора последний может выкупить автомобиль в собственность, вернуть лизингодателю или обменять лизинговый авто на новый.

Преимущества и недостатки лизинга автотранспорта для покупателя

Плюсы Минусы

В лизинг можно приобретать как легковой, так и грузовой автотранспорт, а также спецтехнику.

Широкий выбор вариантов: лизинговая компания может покупать технику и у физлиц, и у юрлиц, и новую, и б/у.

Документов требуется меньше, чем для кредитной сделки (об этом ниже поговорим отдельно).

Более лояльные требования к покупателю, чем при оформлении кредита.

По окончании срока аренды есть выбор: можно выкупить автомобиль или вернуть владельцу.

Транспортом можно пользоваться непосредственно после заключения сделки и уплаты первого взноса.

Процентная ставка по договору лизинга, особенно для коммерческого транспорта средней ценовой категории, нередко выше, чем процент по банковскому кредиту.

Задержка в очередном платеже приводит к изъятию автомобиля у лизингополучателя.

Пока машина не выкуплена, ее нельзя продать, а сдать в аренду можно только с согласия лизингодателя.

Если автомобиль числится на балансе лизингодателя, для всех регулярных ТО машину требуется предоставлять специалистам лизинговой компании.

Лизинг оборудования

Хороший способ обновить парк оборудования предприятия, не залезая в большие долги. К оборудованию может относиться самый широкий спектр товаров – от офисной техники до сельскохозяйственных агрегатов и заводских станков. Порядок приобретения такой же, как в случае с автомобилями, за исключением того, что страхование предмета лизинга не является обязательным. Впрочем, многие лизингодатели настаивают на страховании оборудования.

Преимущества и недостатки лизинга оборудования для покупателя

Плюсы Минусы

На приобретение оборудования не требуется большой объем вложений: фактически покупатель получает рассрочку под процент.

Для лизингополучателя составляется персональный график платежей, есть возможность договориться с лизингодателем о более адаптированном графике по сравнению с кредитным банковским.

Пользоваться купленной в лизинг техникой можно сразу после заключения договора и внесения первоначального взноса.

Во многих случаях при грамотном использовании купленных в лизинг станков и агрегатов ежемесячный платеж уже через короткое время может покрываться за счет прибыли, получаемой от приобретенного оборудования.

Лизинговые платежи для покупателя относятся на себестоимость, в результате уменьшается база налога на прибыль.

За счет ускоренной амортизации после окончания действия договора происходит существенная экономия по налогу на имущество.

Процентная ставка по договору лизинга нередко выше, чем процент по банковскому кредиту.

Задержка в очередном платеже приводит к изъятию имущества у лизингополучателя.

Лизинг недвижимости

Процесс взятия в лизинг недвижимости аналогичен любому другому виду подобных операций: лизингодатель покупает у продавца имущество, выбранное клиентом. Затем покупатель выплачивает ежемесячные суммы за пользование недвижимостью, а по истечении договора выкупает ее или возвращает лизингодателю.

Покупку недвижимости в лизинг рассмотрим с двух точек зрения: касаемо физических и юридических лиц, поскольку различия между ними весьма существенны.

Лизинг недвижимости: юрлица

Покупка в лизинг офисной или любой другой недвижимости для компании выгодна сразу по нескольким причинам:

Если приобретенная в лизинг недвижимость до полного ее выкупа находится на балансе лизингодателя (а так бывает в подавляющем большинстве случаев), не платится налог на имущество.

Часть платежей по договорам лизинга недвижимости можно вернуть в виде вычета по налогу на добавленную стоимость.

Лизинговые платежи относятся бухгалтерией на себестоимость, что в конечном итоге снижает платеж по налогу на прибыль.

Все эти причины делают лизинг недвижимости гораздо более привлекательным, нежели коммерческую ипотеку.

Лизинг недвижимости: физлица

Покупка квартир в лизинг физическими лицами в РФ серьезного развития не получила по одной простой причине: если ипотечное жилье сразу переходит в собственность покупателя, то лизинговое остается у лизингодателя до момента полного выкупа. Немного кто захочет жить в чужой по сути квартире много лет, рискуя немедленно лишиться ее при просрочках текущих платежей.

Если же смотреть объективно, без эмоций, то у лизинга недвижимости для физлиц есть как преимущества, так и недостатки:

Плюсы Минусы

Для лизингодателя сделка лизинга более надежна. Даже если клиент не выполнит условия договора, недвижимость все равно останется в собственности у лизинговой компании. Поэтому здесь к разовым просрочкам платежей относятся гораздо более лояльно, чем в случае с ипотекой.

Нет необходимости в чистой и красивой кредитной истории, поскольку для лизинговой компании она ни к чему: пока квартира не выкуплена, вы – только ее арендатор. То же самое касается официально подтвержденного дохода. Соответственно, в лизинг квартиру могут купить те, кто никогда не получит ипотеку в банке. Требования к клиентам гораздо лояльнее.

Лизинг недвижимости удобен тем покупателям, которые не хотят афишировать его наличие, а также платить имущественные налоги. Также лизинг привлекателен для не состоящих в законном браке пар, которые не хотят потерять имущество в случае раздела.

Стоимость лизинга обычно выше стоимости ипотеки. Если сравнивать наиболее популярные программы лизинга и ипотеки у ВТБ24, то получится, что ежемесячный платеж при ипотеке ниже лизингового примерно на 30-60%. Другое дело, что ипотеку взять примерно в такой же пропорции сложнее.

При лизинге недвижимости проводится не одна сделка, а сразу две: купля-продажа между лизингодателем и продавцом и лизинг между лизингодателем и покупателем. Оплачивать стоимость услуг по оформлению в обеих сделках приходится, как правило, покупателю.

Обратите внимание: в сфере лизинга недвижимости для физлиц, при всей ее неразвитости, встречается немало мошенников. Приобретать квартиру в лизинг имеет смысл только у компаний, аффилированных с банками.

Лизинг персонала

Не слишком благозвучный термин на самом деле означает предоставление сотрудников для работы у лизингополучателя на определенное время. Лизинг персонала в последние годы получил достаточно широкое развитие. Если раньше компании старались максимально сократить проникновение внутренней информации во внешнюю среду и из-за этого негативно относились к задействованию стороннего персонала, то в связи с необходимостью оптимизации численности лизинг сотрудников стал считаться вполне достойной альтернативой. Каждый год в РФ число фирм, оказывающих услуги кадрового лизинга, растет на 30-50%.

Обычно в роли лизингодателя выступает кадровое агентство, которое заключает договор с работником (продавцом своей рабочей силы). Этот человек направляется к конечному работодателю (лизингополучателю). Чаще всего речь идет о замене штатных специалистов на время отпусков и больничных, а также для проведения мероприятий: выставок, презентаций, конференций. Условно говоря, предприятию нет смысла держать в штате трех красивых девушек, которые на церемонии заключения договора встретят гостей, а потом вынесут папки с текстом документа на подносах. Этот персонал предоставляет агентство.

Объем необходимых функций персонала оговаривается в договоре между агентством и предприятием.

Лизингодатель (агентство) берет на себя обязанность заключить трудовой (именно трудовой!) договор с сотрудником, ведет кадровое делопроизводство, рассчитывает и выплачивает зарплату, премии и иные поощрения, уплачивает в ФНС и внебюджетные фонды налоги и отчисления, оформляет полисы ОМС, оплачивает больничные листы.

Лизинг персонала

Отношения трудового лизинга в России регулирует федеральный закон от 05.05.2014 №116-ФЗ. В нем обозначены следующие правила:

Лизингом персонала могут заниматься только частные кадровые агентства, работающие на основной системе налогообложения и получившие аккредитацию в государственной службе занятости.

Договоры на трудоустройство работника к лизингополучателю не могут заключаться дольше чем на 9 месяцев.

Все переводы сотрудника могут осуществляться только с его письменного согласия.

Оплата труда у «лизингового» сотрудника за одинаковую работу не может быть ниже, чем у штатных сотрудников лизингополучателя.

Лизинговая компания обязана выплачивать все необходимые компенсации по профвредности – те же, которые платятся основным работникам лизингополучателя.

Закон устанавливает определенные ограничения для «арендного» труда. Нельзя привлекать лизинговый персонал:

Для выполнения работ I и II классов опасности или 3 и 4 степеней вредности;

Для выполнения работы экспедитора или иных сотрудников на судоходном транспорте;

Для выполнения работ на предприятиях, находящихся в стадии банкротства;

Для замены бастующих работников

Для работы в условиях угрозы увольнения основных сотрудников

Какие виды лизинга бывают

В лизинговой сделке очень многое зависит от условий договора. В зависимости от них можно выделить три вида лизинга:

1Финансовый

При этом варианте лизингодатель является, по сути, лишь финансовым посредником, участвуя в сделке формально. Поставка имущества идет напрямую от продавца лизингополучателю, претензии по качеству этого имущества последний предъявляет продавцу. К окончанию срока действия договора лизинга имущество, как правило, имеет минимальную остаточную стоимость.

В подобной схеме в договоре лизинга нередко прописывается обязанность продавца принять имущество в случае его возврата покупателем лизингодателю. Банку не нужны старые автомобили или станки, если говорить проще. Свои лизинговые «дочки» есть у ВТБ24, банка «Авангард», группы «Промсвязькапитал» и других.

2Операционный

При этом варианте лизинга срок договора существенно короче, нежели срок службы приобретаемого имущества (недвижимости, производственного комплекса и т.д.). В связи с этим роль лизинговой компании в сделке является ключевой. Лизингодатель берет на себя полную ответственность за сохранность передаваемого в лизинг имущества, организуя ремонты, страхование и техобслуживание.

Роль лизингополучателя в данной схеме близка к роли арендатора. Когда договор заканчивается, покупатель вправе:

Выкупить имущество по остаточной стоимости (в данном случае такая стоимость достаточно велика из-за длительного срока амортизации);

Вернуть имущество лизинговой компании;

Пролонгировать договор лизинга, если лизингодатель не возражает против этого;

Обменять имущество на другое (например, производственное оборудование на более современное или другое по характеристикам).

Операционный тип лизинга часто применяется дилерами крупных автоконцернов: покупатель пользуется машиной определенной марки в течение 2-3 лет, а затем сдает и вновь берет в лизинг более современную модель.

3Возвратный

Наиболее специфический вид лизинга. Здесь продавец и лизингополучатель – одно лицо. Фактически сделка является формой кредитования под залог, когда имущество передается лизингодателю лишь формально, фактически же оставаясь на своем месте. Предприятие может продать принадлежащее ему оборудование, а затем взять его же в лизинг, получив крупную сумму денег на развитие и сохранив производственные мощности.

Однако такого рода сделки являются и наиболее коррупционно-ёмкими.

Свежий пример из Вологодской области

Здесь состоялась лизинговая сделка по продаже крупного киноцентра. Продавцом было ООО, назовем его «Альфа». Эта компания владела киноцентром свыше 10 лет. но бизнес не пошел, долги росли, и учредители «Альфы» обратились в региональный центр поддержки предпринимательства с просьбой о господдержке – объект социально значимый, здание имеет историческую ценность. Поддержка в сумме 10 миллионов рублей была оказана с условием того, что деньги пойдут на развитие кинобизнеса в регионе.

Немедленно ООО «Альфа» заключило сделку лизинга, продав лизингодателю (пусть это будет ООО «Бета», одним из учредителей которого оказался тот самый региональный центр поддержки предпринимательства, который оказывал поддержку и «Альфе») имущество для кинопоказа на сумму в 24 миллиона рублей. Лизингодатель передал это имущество покупателю – ООО «Гамма», заключив договор уже на 34 миллиона рублей с уплатой 10 миллионов в качестве первого взноса. Ничего необычного, если не обращать внимания на то, что учредителями у «Гаммы» были те же лица, что и у «Альфы», а разница между ценой продажи и покупки в точности повторяла сумму господдержки, оказанной предпринимателям-киношникам регионом.

В областном правительстве в конце концов опомнились и потребовали деньги, выплаченные в качестве господдержки, обратно. Это привело к банкротству ООО «Гамма» (списанный из-за невозможности взыскания долг составил 10,07 миллиона рублей), прекращению деятельности ООО «Бета», внутренним разбирательствам в правительстве области и бурным дискуссиям о том, стоит ли государственным структурам вообще участвовать в возвратных лизинговых сделках.

Возвратный лизинг постоянно привлекает внимание и налоговиков: сделка, в которой нет явной экономической целесообразности, может быть признана формой уклонения от уплаты налогов.

Признаки фиктивной сделки возвратного лизинга:

Продавец и покупатель связаны между собой (например, один является зависимым от второго юрлицом). В этом случае ФНС может отказать в выплате возмещения по НДС.

Расчет по сделке возвратного лизинга в одной из ее частей велся чеками, векселями и прочими неденежными способами. Это может свидетельствовать о попытке вывода средств продавцом или покупателем.

Хотя бы один из участников уже был пойман на недобросовестных схемах лизинга.

Сделки лизинга по степени риска

Как и любая другая сделка возмездной передачи имущества, лизинг имеет свои риски – некоторые из них выше уже были описаны. По степени рискованности выделяют три вида сделок лизинга:

1Гарантированные

Процесс передачи имущества страхуется специализированными страховыми компаниями либо гарантами лизингополучателя выступает несколько других фирм, способные в случае нарушения договора полностью возместить лизингодателю стоимость имущества.

2Частично обеспеченные

Страховой депозит, вносимый лизингополучателем на счет лизинговой компании, покрывает часть стоимость имущества. Если за весь срок лизинга ничего не предусмотренного договором не произойдет, средства вернутся покупателю.

3Необеспеченные

Сделки, при которых стороны никак не гарантируют друг другу выполнение своих обязательств. Сейчас такие отношения между субъектами лизинга встречаются всё реже, отсутствие страхования обычно «намекает» на сомнительную или фиктивную сделку.

Все этапы лизинговой сделки

Обычно выделяют пять этапов продажи имущества в лизинг. Давайте рассмотрим каждый из них.

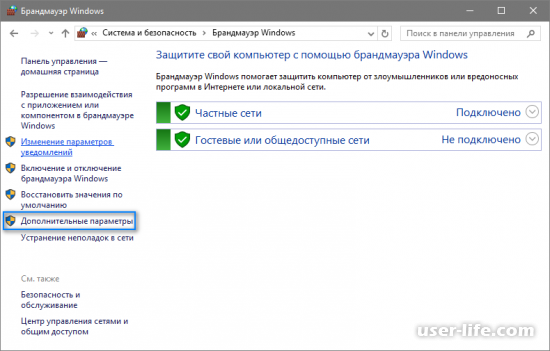

Этап 1. Анализ рынка лизинга, отбор лизинговой компании.

Рынок лизинга в РФ практически идентичен размерам первой сотни банковского сектора. Выбирать лизинговую компанию можно как по предлагаемым условиям, так и по надежности головной компании. Рейтинг лизингодателей ведется, например, на портале banki.ru/products/leasing/companies/.

Этап 2. Анализ предлагаемых лизингодателем условий.

Самые важные моменты: первоначальный платеж (аванс), ежемесячный платеж, сумма переплаты, срок и график погашения, условия расторжения договора лизинга.

Этап 3. Составление договора лизинга.

Для составления текста договора лизингодатель обычно требует следующие документы:

заявление о намерении взять в лизинг имущество с указанием параметров;

финансовую отчетность за последний отчетный период;

выписку со счета предприятия или ИП (для оценки оборотов фирмы или предпринимателя);

копия паспорта руководителя/ИП, приказ о назначении/свидетельство о регистрации;

страховой полис на объект лизинга.

Также лизинговая компания может потребовать и другие документы.

Этап 4. Внесение аванса (первоначального взноса).

Сумма первоначального взноса обычно начинается от 5% (таковы условия у большинства компаний, занимающихся операционным лизингом автотранспорта). В среднем же по рынку аванс составляет 20-30%. После уплаты требуемой суммы покупатель получает имущество в пользование.

Этап 5. Использование имущества в течение срока договора.

Полученное в лизинг имущество необходимо использовать в строгом соответствии с условиями договора. Это касается ежегодного страхования, технического обслуживания (транспорта, оборудования) и, конечно, своевременной уплаты ежемесячных платежей.

Читайте также Банкротство юридического лица - основные стадии, признаки несостоятельности юрлица + пошаговая инструкция

Варианты платежей по лизингу

Регулярные платежи по договорам лизинга могут иметь один из трех видов графика:

1Регрессивный – первые платежи самые большие, в дальнейшем уменьшаются. Аналог дифференцированных платежей по кредитам. Такая схема позволяет максимально снизить платежи по процентам.

2Аннуитетный – платежи равными долями. Самый «дорогой» график, потому что первые платежи почти целиком идут на погашение процентов/маржи лизингодателя.

3Сезонный – адаптированный к некоторым видам бизнеса график (например, сельское хозяйство, где основная прибыль приходится на осень и зиму – в эти периоды платежи увеличиваются по сравнению со средними, в другие сезоны – уменьшаются).

Также могут использоваться и другие специальные графики выплат, в зависимости от специфики деятельности конкретных компаний.

Что выгоднее: кредит или лизинг?

В каждом конкретном случае ответ на этот вопрос может быть разным. Он зависит как от вида лизинга, так и от имущества, от условий лизингодателя и банка-кредитора и многих других аспектов. Не будем забывать и о том, что лизинг используется преимущественно для целей бизнеса, а условия кредитования для юрлиц и ИП существенно отличаются от аналогичных для «физиков».

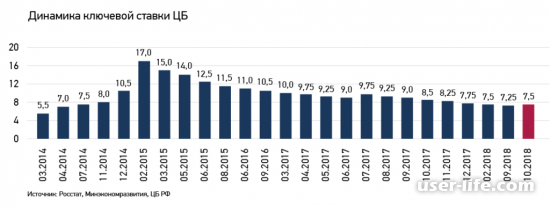

Сначала рассмотрим сравнение по внешним признакам. Допустим, мы решили приобрести автомобиль стоимостью 1 миллион рублей. Сравним средние по параметрам программы кредитования и лизинга на начало 2018 года.

Параметры Кредит Лизинг

Срок 2 года 2 года

Первоначальный взнос 20% 20%

Процентная ставка 14% годовых 16,5%

Ежемесячный платеж 38600 руб. 42 450 руб.

Переплата 126 000 руб. 153 500 руб

Кажется, что очевидно выгоднее взять кредит. Однако не будем забывать, что процентная ставка и сумма переплаты – не всегда главные факторы при выборе способа приобретения имущества.

Если собрать воедино все характеристики, по которым можно корректно сравнить лизинг и кредитование, получится примерно такая таблица:

Параметры Лизинг Кредитование

Субъект Юридические лица и индивидуальные предприниматели. Любые физлица (в том числе ИП) и юрлица

Право на имущество после сделки Объект остается в собственности лизингодателя до полной выплаты его стоимости покупателем

Имущество переходит в собственность клиента, оставаясь в залоге у банка

Условия предоставления История предыдущих лизинговых сделок и кредитная история значения не имеет (за исключением попыток мошенничества) Необходимо наличие положительной кредитной истории

Платежи по договору

Аванс (первоначальный взнос)

Ежемесячные регулярные фиксированные платежи

Оплата процента вознаграждения (маржи) лизингодателя

Возможна оплата страхования предмета лизинга

Ежемесячные платежи (тело кредита + проценты)

Возможен первоначальный платеж

Возможны комиссии (за ведение счета и т.д.)

Возможна оплата страховки

Амортизация имущества По некоторым видам имущества возможно применение ускоренной амортизации

По автомобилям дороже 300 000 рублей и микроавтобусам дороже 400 000 рублей применяется понижающий коэффициент расчета амортизации

Обычный порядок расчета амортизации

Налоговые платежи

НДС Входит в состав платежей по договору лизинга. Налог можно предъявить к возврату после выкупа имущества. Не облагается

Налог на имущество Если имущество на балансе лизингодателя, покупатель налог не платит.

Если имущество на балансе покупателя, налог снижается за счет ускоренной амортизации.

Купленное в кредит имущество сразу становится собственностью покупателя, на него начисляется налог в полном объеме.

Есть свои различия и в предназначении лизинга и кредита для целей бизнеса. В целом их можно выразить так:

Кредитные средства могут быть направлены предпринимателем на любые цели, а лизинговые – преимущественно на развитие бизнеса и обновление основных фондов.

В случае с кредитом банку приходится контролировать целевое использование займа. При лизинге контроль не требуется, поскольку имущество принадлежит лизингодателю.

При кредитовании бизнеса банку требуются гарантии в виде залога уже имеющегося у клиента имущества (которого может и не быть), а также страхования. В случае с лизингом в качестве залога выступает само приобретаемое имущество.

Купленное на кредитные средства имущество сразу поступает на баланс фирмы, взявшей кредит. После приобретения имущества в лизинг оно может как находиться на балансе лизингодателя, так и перейти на баланс лизингополучателя, в зависимости от условий договора.

Приобретенное на заемные средства имущество отображается в балансе заемщика и ограничивает возможности дальнейшего кредитования. Лизинговое имущество чаще всего проходит по балансу лизинговой компании, позволяя лизингополучателю спокойно брать кредиты.

Прекращение платежей по кредиту может привести к банкротству предприятия и распродаже активов для погашения долга. Прекращение лизинговых платежей приводит только к изъятию полученного в лизинг имущества.

Чем лизинг отличается от аренды

С формальной точки зрения лизинг похож на аренду. И в том, и в другом случаях есть владелец имущества и лицо, которое хотело бы это имущество получить во владение, но не имеет сразу всей суммы для покупки. Владелец, в свою очередь, готов сдать имущество в пользование с определенной наценкой.

Чем лизинг отличается от аренды

Но наряду со сходством между арендой и лизингом есть и существенные различия.

Параметры Аренда Лизинг

Формальные параметры

Законодательная основа Гражданский кодекс РФ, ст.34

Федеральные законы об отдельных видах аренды.

Федеральный закон «О финансовой аренде (лизинге)»

Сроки Чаще короткие сроки с возможностью пролонгирования. В значительной части сделок лизинга срок договора равен сроку полной амортизации передаваемого имущества или близок к нему.

Предмет Любое нерасходуемое имущество, не ограниченное в обороте. Нерасходуемое имущество, не ограниченное в обороте и не являющееся природным объектом (например, земельным участком)..

Возможность выкупа имущества по окончании действия договора нет есть

Право на собственность пользование

Кто выбирает предоставляемое имущество Арендодатель Лизингополучатель

Пакет документов Подтверждение платежеспособности не требуется Документы, подтверждающие существование бизнеса и платежеспособность

Бизнес-схема

Участники сделки Арендодатель, арендатор Продавец, лизингодатель, лизингополучатель. Могут также участвовать банки, страховые компании, фирмы-гаранты и т.д.

Статус продавца (производителя) имущества В сделке не участвует Участник сделки, заключает договор с лизингодателем.

Ответственность за соответствие имущества заявленным требованиям Несет арендодатель Несет лизингополучатель , за исключением ситуации, когда имущество к передаче в лизинг предлагает лизингодатель, и он же ищет продавца.

Риск случайной утраты/порчи имущества Несет арендодатель Несет лизингополучатель

Субъект страхования имущества Арендодатель Чаще всего лизингополучатель

Лизинг и налоги

Налог на прибыль

Для лизингополучателя платежи по лизингу относятся к прочим расходам (ст.264, п.1 Налогового кодекса РФ). Соответственно, чем выше платеж, тем меньше приходится платить налога на прибыль. Это, по мнению законодателя, стимулирует развитие предприятий и обновление основных средств.

При заключении договора лизинга может быть два варианта:

1Если имущество оставлено на балансе лизингодателя

В этом случае лизингополучатель включает в расходы всю сумму лизингового платежа.

Например, если лизинговый договор заключен на 24 месяца, а общая сумма платежей без НДС составляет 300 000 рублей, то ежемесячная сумма, включаемая покупателем в свои расходы, составит: 300 000 рублей / 24 месяца = 12 500 рублей.

2Если имущество поставлено на баланс лизингополучателя

Имущество должно быть включено в ту или иную амортизационную группу по стоимости затрат лизингодателя на покупку предмета лизинга и его предпродажное обслуживание. Амортизация начисляется в зависимости от группы – повышающий коэффициент на некоторые виды имущества может достигать 3 (амортизация происходит в 3 раза быстрее, чем обычно).

Лизингополучатель может включить в состав расходов лизинговый платеж за вычетом суммы амортизации имущества.

Возьмем тот же пример с имуществом, взятым в лизинг за 300 000 рублей, и ежемесячным платежом в 12500 рублей, а стоимость покупки предмета лизинга (пусть это будет станок с программным управлением, относящийся к 5-й группе амортизации) составляла 200 000 рублей. Минимальный срок использования имущества 5-й группы – 85 месяцев. 200 000 руб. / 85 мес. * коэф. 3 = 7058 руб.

Эта сумма и пойдет в состав расходов для определения базы по налогу на прибыль как стоимость амортизации. Плюс в расходах учтется часть лизингового платежа в размере 12500 – 7058 = 5442 рубля. В итоге вычет составит всё те же 12 500 рублей, но если он не будет правильно оформлен, налог на прибыль придется платить без всяких вычетов.

Налог на добавленную стоимость

По договорам лизинга можно получить от государства возмещение НДС (ст.171, 172 Налогового кодекса РФ). Это произойдет, если вы выполните следующие условия:

Взятое в лизинг имущество приобретается лизингополучателем для деятельности, облагаемой НДС.

Лизингодатель может подтвердить, что действительно предоставил лизингополучателю имущество (копии договоров, другие документы по требованию ФНС).

Лизингополучатель может подтвердить, что отразил лизинговую операцию в своем бухгалтерском учете.

Имеется счет-фактура на лизинговый платеж, предоставленная лизингодателем покупателю.

Налог на имущество

Если имущество остается на балансе у лизингодателя, лизингополучатель налог не платит. При оформлении имущества на баланс лизингополучателя, можно сократить налог на имущество за счет ускоренной амортизации. Не начисляется в период действия договора лизинга налог на движимое имущество, вне зависимости от того, на чьем балансе оно находится.

Транспортный налог

Здесь всё просто: данный налог уплачивает та сторона, которая регистрировала лизинговый автотранспорт в ГИБДД или Гостехнадзоре, независимо от того, на чьем балансе находится данное имущество в период действия договора лизинга.

Читайте также Что будет, если вообще не платить кредит? Последствия + 6 способов сделать это законно

Часто задаваемые вопросы по лизингу

Можно ли закрыть лизинговую сделку досрочно?

В большинстве компаний досрочный выкуп предмета лизинга предусмотрен (этот пункт должен быть вписан в договор). Однако для лизингополучателя это не самый выгодный вариант: при досрочной оплате остаточной стоимости сумма выкупа выше, а налоговые преференции меньше. Кроме того, быстрый выкуп приводит к повышенному вниманию к сделке со стороны налоговых органов: в ФНС могут аннулировать договор лизинга и признать его договором товарного кредита. Тогда никаких налоговых вычетов не будет вообще.

В каких случаях купленное в лизинг имущество нужно регистрировать в государственных органах?

Согласно законодательству РФ, регистрировать необходимо следующее имущество и право на него:

транспорт (авиационный, морской, автомобильный)

оборудование повышенной опасности

В каждом из этих случаев предмет лизинга регистрируется по соглашению между лизингодателем и лизингополучателем на одного из них. При расторжении договора лизинга из-за неуплаты лизингополучателем регулярных платежей регистрационные органы аннулируют запись о пользователе имущества.

У нас государственное учреждение. Можем ли мы брать имущество в лизинг?

Да, государственные и муниципальные учреждения вправе выступать в качестве лизингополучателя. Однако для них закон о лизинге (ст.9.1) устанавливает ряд особенностей:

Лизингодатель самостоятельно определяет продавца и несет ответственность за своевременную поставку имущества.

Расчеты осуществляются только в денежной форме, бартер не допускается.

В качестве залога может использоваться только передаваемое в лизинг имущество.

Лизингодатель задерживает поставку оборудования, ссылается на проблемы у поставщика. Компенсировать потерянное время отказывается, мотивируя это тем, что поставщика мы искали сами. Правомерно ли это?

Законодательство (ст. 34 ГК РФ и ст. 22 федерального закона «О финансовой аренде (лизинге)») прямо указывает на то, что риск невыполнения поставщиком обязательств по договору лизинга возлагается на сторону, которая выбирала поставщика. Чаще всего в этой роли выступает лизингополучатель. То же самое касается несоответствия имущества задачам проекта. Если вы выбрали оборудование, а оно оказалось неподходящим, расходы возлагаются на вас. Если поставщика или оборудование искала лизинговая компания, оплачивать расходы будет она.

Что такое сублизинг?

Под этим термином понимают передачу права пользования лизинговым имуществом третьим лицам. Допустим, была взята в лизинг техника для осуществления проекта. Он выполнен раньше срока. Закрыть договор досрочно – значит понести убытки в плане компенсации по налогам. Принимается решение сдать технику в сублизинг. Прежний лизингополучатель становится лизингодателем. При этом требуется разрешение на сделку со стороны первоначального лизингодателя. Новый лизингополучатель имеет такие же преференции по налогам, как и основной. Если договор основного лизинга нарушен (не вносятся очередные платежи), недействительным признается и договор сублизинга.

Часто приходится слышать о фиктивном лизинге. Что это такое?

Чаще всего фиктивный лизинг – это прикрытие сделки купли-продажи в рассрочку. Оформляется для того, чтобы получить налоговые льготы. Поскольку во многих регионах существуют программы стимулирования развития экономики, лизинговые операции там субсидируются государственными средствами. Это тоже открывает широкий простор для фиктивных сделок.

В Санкт-Петербурге и Тюменской области в конце 2017 года прошли суды по громким делам о похищении бюджетных субсидий по фиктивным договорам лизинга: в первом случае в карман мошенникам уплыли 18 миллионов рублей, во втором – свыше 50 миллионов. Схема была одной и той же: в органы власти поступал поддельный договор лизинга (на самом деле никакого имущества изначально не существовало и не передавалось), по которому злоумышленники получали предусмотренную региональными программами компенсацию первого взноса или процентной ставки. В северной столице в схеме участвовал сотрудник центра поддержки предпринимательства, который закрывал глаза на очевидную фиктивность договора.

Итак, лизинг – это один наиболее удобных финансовых инструментов, дающих возможность фирме обновить основные средства или приобрести оборудование для развития новых направлений бизнеса. Главное его преимущество в том, что для реализации своих планов предпринимателю не нужно вкладывать крупные собственные средства и ставить под удар финансовую стабильность компании.

Государством предусмотрен ряд льгот и налоговых преференций для компаний, использующих для своего развития лизинговые схемы. Некоторые особо предприимчивые деятели пытаются получить от этого выгоду за счет использования фиктивного лизинга, но за такие вещи можно схлопотать судимость по статье УК РФ «Мошенничество».

Нужно учитывать, что лизинг далеко не в каждом случае может заменить кредит: принятию решения должен предшествовать тщательный расчет предстоящих расходов и учет сопутствующих обстоятельств. Впрочем, распространенность лизинга в РФ говорит о том, что очень часто именно он – наилучший вариант для расширения своего дела.

Рассмотрим схему на примере:

У предприятия или предпринимателя не хватает средств на приобретение оборудования. Можно взять кредит с высокими процентами, а можно попросить купить необходимое оборудование лизинговую компанию. Она, в свою очередь, рассматривает предложение, оценивает для себя прибыль. В случае одобрения, лизингодатель сдает в аренду предприятию приобретенное имущество по специальному договору.

По условиям этого договора лизингополучатель выплачивает компании каждый месяц некую сумму (лизинговые платежи), как за аренду. Через определенный срок можно выкупить оборудование, недвижимость или автомобиль, заплатив остаточную стоимость.

Как видно из примера в процессе лизинга участвуют три стороны:

Получатель имущества – лицо (физическое или юридическое), которому на некоторое время в пользование сдается предмет лизинга, с возможностью его полного выкупа;

Лизинговая компания – сторона, приобретающая оборудование: недвижимость, транспорт, оборудование или целое предприятие.

Продавец – сторона, которая продает, вышеперечисленное ценное имущество.

Иногда достаточно и двух сторон, если владелец имущества выступает в роли лизингодателя. Во многих случаях понадобится еще одна сторона – страховая компания.

Цель лизинга для предприятия – расширить производство, модернизировать технологии, что приведет к увеличению прибыли.

Лизингодатель же получает выгоду с разницы между рыночной ценой на имущество и ее стоимостью после операции по лизингу. Продавец оборудования, недвижимости, автотранспорта получает возможность быстро продать дорогостоящее оборудование, недвижимость, транспорт и прочее.

Объекты лизинга

По закону РФ в лизинг можно сдавать (транслировать) имущество:

Автомобильный транспорт;

Недвижимость;

Оборудование;

Предприятия.

Под запретом некоторые объекты, к которым по законодательству применимы особые условия использования, например, предметы военного назначения. Нельзя получить в лизинг и такое имущество:

Без индивидуального или заводского номера (например, когда у транспорта отсутствует VIN);

Выведенное из оборота;

Природные ресурсы и земельные участки.

Лизинговые компании устанавливают и свои ограничения. Они зависят от политики лизингодателя и от самих предметов. Есть и общие для всех параметры для объектов, которые не предоставляют в лизинг:

Имеющие низкую ликвидность;

Ненадежный производитель;

Бывший в употреблении предмет сроком больше 5-7 лет.

Основное правило – все предметы лизинга приобретаются, чтобы задействовать их в процессе любого коммерческого дела.

Виды лизинга

В соответствии со сроками и экономической сущностью договоров, существует три основных вида лизинга:

Возвратный;

Операционный;

Финансовый.

Также существуют лизинги недвижимости, оборудования, автотранспорта и прочие.

По степени риска, сделки лизинга подразделяются на три вида:

Гарантированный – риски распределяются между несколькими сторонами – гарантами сделки;

Необеспеченный – лизингополучатель не предоставляет никаких гарантий по выполнению своих обязательств;

Частично обеспеченный – имеющий договор страхования.

Описание основных видов лизинга

Возвратный лизинг

Это особенный вид сделки. В этом случае лизингополучатель и продавец имущества – это одно лицо. Предприятие заключает договор с лизинговой компанией о передаче своего имущества в собственность за определенную сумму и тут же выступает в роли лизингополучателя. При этом производственный процесс не останавливается – оборудование не изымается. Предприятие получило крупную сумму, которую может сразу пустить на увеличение прибыли или на другие нужды. При этом выплачивает небольшие платежи каждый месяц. Выглядит такая сделка, как кредит под залог имущества, только нет процентов в банк.

Возвратный лизинг выгоден предприятиям, которым нужны дополнительные средства для развития своего бизнеса. Ведь есть возможность получить деньги от лизинговой компании и при этом не будет потеряно оборудование, а процесс производства будет продолжен.

Но есть существенный минус. К сделкам по возвратному лизингу приковано особое внимание налоговых служб. Они могут посчитать такие договоры одним из способов ухода от налогов. Но если сделка будет проведена по всем финансовым и юридическим правилам, и договор будет оправдан экономической целесообразностью, то у фискальных органов не будет основания для штрафа.

Налоговая служба сравнивает условия лизинга и возможный кредит. Если окажется, что выгоднее для предпринимателя кредит, то ФНС подозревает уклонение от налога.

Вот, условия сделок, которые привлекают внимание фискальных органов:

Соглашение о возвратном лизинге подписано двумя зависящими друг от друга сторонами. По закону такое возможно, но на практике ФНС не выплачивают возмещения по НДС именно по этой причине;

Стороны сделки при расчете использовали векселя, чеки и прочие безналичные способы;

Одна из сторон договора ранее уже была замечена в недобросовестной уплате налога.

Операционный лизинг

Это сделка, при которой срок использования имущества намного больше, чем составленный срок договора. Ставка больше, чем в случае с финансовым лизингом. По сути можно провести параллель с обыкновенной арендой.

За предмет договора лизинговая компания несет полную ответственность. Иными словами, ремонтом, техническим обслуживанием и страховкой. Получатель предмета лизинга при этом не несет никакой ответственности. Все риски, связанные с гибелью или утратой предмета лизинга ложатся на плечи компании.

Получатель предмета лизинга может расторгнуть договор с компанией, если был представлен не пригодный для использования предмет.

По окончании срока действия договора оперативного лизинга, лизингополучатель может:

Поменять объект на другой;

Оставить имущество лизингодателю;

Заключить другой договор;

Выкупить имущество и стать его собственником.

Операционный лизинг положительно влияет на динамику производственного процесса. Ведь обновляется оборудование.

Понятие финансового лизинга

Финансовый лизинг – способ привлечения денежных средств на определенные цели. Сроки использования предмета лизинга равны срокам договора. К конечной дате соглашения стоимость имущества приближено к нулю. Чаще лизингополучатель желает получить такое имущество в собственность, тем более к концу лизинга оно практически ничего не стоит.

Основные признаки и условия финансового лизинга:

Лизингодатель закупает имущество специально для передачи его в лизинг, а не для собственного использования;

Покупатель выбирает имущество и продавца;

Продавец осведомлен о наличии лизингового договора, но при этом предмет договора поставляется покупателю, а он принимает его в эксплуатацию;

Лизингополучатель направляет все претензии по качеству оборудования, техники, транспорта в адрес продавца, минуя лизингодателя;

В случае порчи предмета лизинга, он переходит покупателю после подписания акта приемки-сдачи в эксплуатацию.

Этапы заключения лизинговой сделки

Заключение сделки лизинга

Несмотря на то, что процесс получения объекта в лизинг считается простой сделкой, нужно внимательно отнестись ко всем этапам ее проведения.

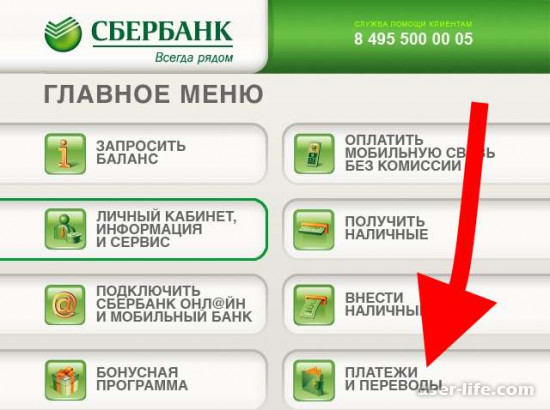

Основные шаги на пути к успешной сделке по лизингу: