Управление инвестициями менеджмент эффективные стратегии этапы цели задачи

Всем привет! Сегодня поговорим про инвестиционный менеджмент и управление инвестициями, эффективные стратегии, этапы, цели, задачи управления деньгами, активами и многое другое. Итак, поехали!

Управление инвестициями – это достаточно сложный процесс, направленный на грамотное и эффективное вложение своего капитала в различные инвестиционный проекты с применением специальных способов и методов.

По своей сути, управление инвестициями – это анализ, предвидение и дальнейшее планирование рыночной ситуации, что способствует грамотному и выгодному вложению своих денежных средств.

Управление инвестициями – это череда последовательных, точных и четких решений, в результате которых инвестор должен:

оценить рыночные перспективы;

выбирать направление инвестирования;

сформировать инвестиционный портфель;

разработать план управления инвестициями;

спрогнозировать развитие проекта;

реализовать проект;

отследить результаты и корректирует процесс по мере надобности.

Принимая решения в процессе управления инвестициями, инвестор должен обязательно учитывать:

динамику доходности;

сроки окупаемости и реализации;

текущую стоимость проекта.

Управлением инвестициями занимаются как частные инвесторы, так и крупные коммерческие корпорации и государственные структуры.

Цели управления инвестициями

Сами цели управления инвестициями зависят, в первую очередь, от интересов самих инвесторов, и, как правило, заключаются в:

получение максимальной прибыли с учетом всех возможных рисков;

формирование перспективных инвестиционных программ;

поиск методов, которые позволят усовершенствовать, а также ускорить процесс реализации инвестиционных программ;

обеспечение финансовой стабильности инвестора в результате реализации своей инвестиционной деятельности;

минимизация возможных рисков, связанных с инвестиционными процессами;

обеспечение максимально возможной ликвидности капиталовложений;

мониторинг и четкий контроль над исполнением инвестиционных проектов;

формирование инвестиционного портфеля.

В любом случае, все цели управления инвестициями сводятся к максимизации доходов и минимизации рисков. И при грамотном подходе к делу, должны быть достигнуты следующие условия:

доход от инвестиций превышает доходность банковских депозитов;

рентабельность проекта выше темпа инфляции;

уровень риска определён заранее;

инвестиции имеют максимальную ликвидность;

задачи всех участников процесса чётко определены.

Вот и получается, чтобы достигнуть таких результатов, управляющий инвестициями должен хорошо разбираться в экономике, проводить технический анализ и математическое моделирование, а также быть экспертом в законодательной и налоговой области.

Это не значит, что рядовой гражданин не сможет грамотно управлять своими инвестициями. У него есть все шансы на успех и хороший результат, если он будет соблюдать правила и принципы богатства и инвестирования.

Стратегии управления инвестициями

Стратегии управления инвестициями – это разработка последовательных действий, которая приводит к достижению цели, учитывающий как больше факторов влияния на конечный результат.

Инвестор всегда должен четко и точно знать и понимать, на какие риски готов пойти.

Как любил говорить Уоррен Баффетт: «Если вы не в силах наблюдать, как рынок на ваших глазах падает на 50%, то вам не стоит заниматься инвестированием».

То есть, при принятии решения, куда вкладывать свои свободные средства, инвестор должен руководствоваться такими критериями как:

срок вложения;

инструменты рынка;

риск потери финансов.

Что касается последнего пункта, то инвестор должен четко понимать и быть готовым к тому, что он может потерять то, что риск потери своих вложений присутствует всегда. И исходя из этого и остальных критериев были разработаны 3 основные стратегии управления инвестициями (инвестиционным портфелем):

консервативная стратегия;

умеренная стратегия;

агрессивная стратегия.

1.Консервативная стратегия

По-другому, консервативное управление портфелем — способ инвестирования, при котором физическое или юридическое лицо приобретает активы, имеющие наименьший риск и минимальную доходность. Например, государственные облигации, депозиты, недвижимость, земля, цветные металлы и т.д..

Если вкладывать свои средства только в консервативные инвестиции, то вы практически на 100% получите свои вложенные средства обратно. Только вот доходность таких инвестиций редко когда превышает уровень инфляции в стране.

И, чтоб увеличить свою доходность, финансовые эксперты рекомендуют 70 – 80% всех своих вложений делать в консервативные инвестиции, а остальные – высокорисковые.

Минусом данной стратегии является:

большие сроки между вложением и получением результата;

фиксированный доход, который не всегда больше инфляции;

низкие обороты, но при правильном распределение средств доход может составлять от 1 до 5% в месяц.

Эта стратегия подходит людям, которые не хотят рисковать или не разбираются в инвестировании. Можно постараться также найти наставника, который на начальном пути поможет разобраться со всеми тонкостями и нюансами инвестиционного процесса.

2.Умеренная стратегия

Умеренная стратегия отличается средним уровнем рисков и доходностью до 50%, и находятся на одном уровне. При правильном и грамотном подходе можно получить очень неплохойдоход.

Выбирая данную стратегию необходимо обязательно иметь определенные и неплохие знания, касаемых грамотного и эффективного вложения денежных средств. Здесь требуются активные и оперативные действия, принятие гибких и оперативных решений. А также, чтоб получить неплохой доход, придется часто корректировать свой инвестиционный портфель.

3.Агрессивная стратегия

Данная стратегия характеризуется высоким уровнем риска и высоким доходом. Требует от вкладчика иметь в наличии приличный инвестиционный капитал, хорошие знания, опыт и чутье. Здесь можно как получить огромный доход, так и потерять все свои вложенные средства за раз.

Основная часть инвестиционного портфеля при данной стратегии состоит из высокодоходных проектов, которые предлагают прибыль от 5% в неделю. Правда такие проекты могут просуществовать как год, так и несколько месяцев, недель и дней. Здесь нужно быть очень осторожным и разборчивым, уметь отличать качественный проект от не качественного.

Существует еще смешанная инвестиционная стратегия, которая характеризуется управлением инвестициями с помощью нескольких стратегий одновременно.

Выбирая подходящую для себя инвестиционную стратегию, опирайтесь на уровень своих знаний, размер инвестиционного каптала и психологическую устойчивость. Если вы не готовы к потерям, то не придерживайтесь агрессивной стратегии, выберите лучше консервативную или умеренную.

Советы экспертов по грамотному управлению инвестиций

управление инвестициями что это такое

Чтоб выйти с наименьшими потерями при инвестировании и получит максимальный доход, необходимо придерживаться ниже приведенным правилам.

Прежде, чем вкладывать денежные средства в инвестиционный проект, необходимо рассчитать его срок окупаемости, рентабельность, доходность и риск потери капитала.

При отсутствии необходимых знаний и опыта выбирать нужно консервативную стратегию управления инвестициями. По мере приобретения опыта и знаний постепенно переходить к другим стратегиям. Также, можно доверить управление своим капиталом профессионалам – брокерам.

Для анализа инвестиционных проектов, лучше привлекать экспертов и профессионалов в этом деле.

Большую часть своих вложений лучше вкладывать в инвестиции с минимальным риском. особенно, если вы новичок и не имеете хороших знаний.

Необходимо постоянно держать под контролем свой инвестиционный портфель. Лучше вывести прибыль до того момента пока не вернете вложенные, после этого можно будет уже сделать реинвестирование части прибыли, для увеличения доходов.

Используйте различные инвестиционные инструменты. Диверсификация – главное правило успешного инвестора.

Основные шаги грамотного управления инвестициями

Управление инвестициями требует от инвестора применение определенных последовательных действий. Ниже приведены основные шаги, которые необходимо пройти инвестору при вложении своих денежных средств.

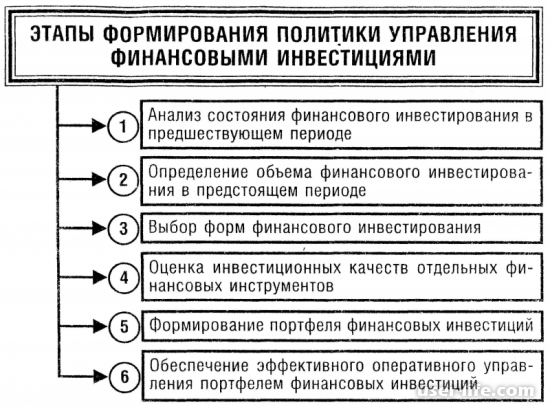

Шаг 1. Проводим анализ инвестиций в предшествующем периоде

Если вы опытный инвестор, то вам необходимо оценить и проанализировать ваш прошлый результат инвестирования и сделать соответствующий вывод.

Что касается крупных инвестиционных проектов, то здесь нужно провести глобальный экономический анализ рынка, оценить оборотный капитала компании, и изучить основные формы инвестирования, которые применялись ранее.

К тому же, портфель инвестиций крупных компаний требует оценку рисков на профессиональном уровне. Для чего лучше привлечь профессионального эксперта в этой области, чтоб исключить излишне рискованные инструменты и оценить ликвидность тех, что остаются в обойме.

Шаг 2. Определяем объем инвестиций в предстоящем периоде

Здесь нужно рассчитать объем капитала, который необходим и вы можете себе позволить инвестировать. И в случае привлечения дополнительных источников, необходимо обязательно учесть, чтоб доходность значительно перекрывала проценты по кредитам.

Шаг 3. Выбираем форму инвестирования

Выбирая форму инвестирования, необходимо опираться на стратегию управления инвестициями и руководствоваться поставленными перед инвестором задачами.

К тому же, на сегодняшний день существует огромное множество способов выгодного вложения своих средств как для крупных предприятий, так и для частных инвесторов.

Что из себя представляют прямые и портфельные инвестиции, можете прочитать в этой статье.

Шаг 4. Разрабатываем и оцениваем инвестиционный проект

Крупные компании разработку и оценку инвестиционного проекта должны поручить профессионалам. Они разработают качественный проект, отвечающим долгосрочным цели и решающий текущие и производственные задачи. Также, они качественно оценят ликвидность и доходность инвестиций, просчитают возможные риски, и проведут грамотную диверсификацию.

Опытные частные инвесторы могут уже самостоятельно сформировать прибыльный инвестиционный портфель, а новички – обратиться к брокерам. Они все сделают грамотно и учтут все возможные риски.

Шаг 5. Формируем инвестиционную программу

Инвестиционная программа представляет из себя подробный и поэтапный план финансовой деятельности с распределение всех обязанностей и полномочий.

Шаг 6. Реализация инвестиционного проекта

после того. как вы разработаете инвестиционный проект и программу, вам нужно будет внедрить все это в жизнь. И именно здесь начинают появляться множество трудностей. которые необходимо будет преодолеть.

В крупных компаниях этим занимаются специалисты, которые осуществляют грамотный учет и контроль инвестиционного проекта на всех его стадиях реализации. А что касается частного инвестора, то он является сам себе хозяином и ответственность за грамотную реализацию инвестиционного проекта ложиться полностью на него самого.

Шаг 7. Строгий контроль инвестиционного проекта

В компаниях контролем инвестиционных проектов занимается само руководство весь срок вложения средств, который обычно колеблется от нескольких месяцев до нескольких лет.

Частные инвесторы контролируют свои инвестиции самостоятельно, извлекая и вкладывая обратно в инвестиционные инструменты свой капитал.

Управление инвестициями – это довольно сложный и жизненно необходимый процесс, который требует финансовых знаний и постоянного участия инвестора.

Если вам кажется, что это все очень сложно и у вас не получится – не расстраивайтесь. Помните, все приходит со временем, и знания и опыт – тоже. Если вы постоянно будете практиковаться и этим заниматься, то у вас все грамотно получится и вы уже в скором времени добьетесь прекрасного результата в виде хорошей прибыли.

Главная цель инвестиционного менеджмента – получить от вложений максимальную прибыль. Факт очевидный, но не стоит о нём забывать. Добиваются этого разными способами в зависимости от типа инвестиционного проекта, объёма активов, темперамента инвестора.

Одни инвесторы предпочитают действовать осмотрительно, другие любят рисковать, третьи делегируют управление проектом профессиональным менеджерам. Но неважно, какой способ вы выбираете – нужно трезво оценивать собственные силы и потенциал инвестиционного проекта.

Основные принципы управления инвестициями:

максимизация доходов;

минимизация рисков.

Инвестиционным менеджментом занимаются как частные инвесторы, так и крупные коммерческие корпорации. Даже государственные структуры делают это, инвестируя средства в целые отрасли экономики. Иногда федеральные органы стимулируют вложения частного капитала в тот или иной проблемный сектор.

Пример

Государство всячески поощряет инвестиции в сельское хозяйство и даже помогает ими управлять. Так, инвесторам предоставляются льготные условия кредитования: проценты по займам оплачиваются из госбюджета, предприниматели возвращают банкам лишь тело вклада.

Таким образом, развивается аграрный сектор в стране, а сами бизнесмены получают больше пользы от вкладов.

Управление проектом – это последовательность точных решений, которые принимает ответственное лицо на пути к достижению цели.

В процессе инвестиционного менеджмента инвестор:

оценивает рыночные перспективы;

выбирает направление инвестирования;

формирует инвестиционный портфель;

разрабатывает план управления инвестициями;

прогнозирует развитие проекта;

реализует проект;

отслеживает результаты и корректирует процесс по мере надобности.

В инвестиционной деятельности есть свои незыблемые правила. Управляя процессом, инвестор обязательно учитывает динамику доходности, сроки окупаемости и реализации, текущую стоимость проекта.

При грамотном управлении проект удовлетворяет следующим условиям:

доход от инвестиций превышает доходность банковских депозитов;

рентабельность проекта выше темпа инфляции;

уровень риска определён заранее;

инвестиции имеют максимальную ликвидность;

задачи всех участников процесса чётко определены.

Квалифицированный инвестиционный менеджер – это специалист по экономике, знаток технического анализа и математического моделирования, эксперт в законодательной и налоговой сфере.

Это не значит, что частным инвесторам не стоит браться за новые перспективные проекты. Рядовые граждане имеют массу шансов на успех, если соблюдают базовые правила инвестирования. Например, не рискуют без предварительного анализа ситуации или не вкладывают деньги в направление, в котором не разбираются.

Проблема в том, что у жителей РФ и стран ближнего зарубежья беда с финансовой грамотностью. Большинство людей не могут даже рационально потратить зарплату и вообще не думают о том, как заставить свои деньги зарабатывать новые деньги.

Долгосрочные инвестиции кажутся рядовому гражданину ненадёжными и сложными. Но стоит только начать, и некогда туманные и пугающие понятия становятся ясными и простыми.

Вывод: не бойтесь инвестировать. Даже если в первых проектах вы наделаете ошибок, это даст вам бесценный опыт, который обязательно пригодится в будущем. И ещё один совет: не ищите лёгких путей.

Если кто-то говорит или пишет: «прямо сейчас вкладывайте деньги в акции Гугла (или Газпрома, или Урюпинского мясокомбината)» — не верьте на слово. Прогнозы и конкретные советы в инвестиционном бизнесе – вещи ненадёжные.

Ещё больше информации о прибыльных вложениях вы найдёте в статьях «Инвестиции в основной капитал» и «Реальные инвестиции».

2. Какие стратегии используют в управлении инвестиционным портфелем – 3 главных стратегии

Стратегия инвестирования – это синоним управления рисками. Вы разрабатываете определённую последовательность действий, которая приводит к достижению цели. Стратегия – это сценарий реализации, учитывающий по возможности все факторы влияния на конечный результат.

Нужно чётко понимать, на какие риски вы готовы пойти. Уоррен Баффетт, один из самых успешных инвесторов в истории, говорил: «Если вы не в силах наблюдать, как рынок на ваших глазах падает на 50%, то вам не стоит заниматься инвестированием». Как вариант – выбирайте самую консервативную стратегию управления портфелем.

Если вы ещё не знаете, что собой представляет инвестиционный портфель, прочтите материал по этой теме.

Если уже знаете, перейдём к конкретным стратегиям.

Стратегия 1. Консервативная

Такая стратегия предполагает минимальный риск потери вложений, но и относительно низкий размер дохода (не более 20% годовых). Применительно к биржевым операциям это, к примеру, покупка облигаций с фиксированной ценой.

Другие варианты консервативных вкладов – инвестиции в золото, обезличенные металлические счета, вложения в недвижимость, паевые фонды с консервативной политикой, депозиты, страховые накопительные программы, вклады в инвестиционные монеты.

Продвинутые инвесторы комбинируют консервативные инвестиции с высокорисковыми.

Пример

25% активов вкладчик помещает в государственные облигации, 25% кладёт на депозитный валютный вклад, остальные деньги распределяет между акциями «голубых фишек» и развивающихся перспективных предприятий.

Полностью консервативные инвестиции гарантируют почти 100% сохранности капитала, но доход не всегда превышает темпы инфляции. При этом размер прибыли обычно известен заранее. Накладные расходы – минимальные, обороты – низкие, сроки окупаемости – длительные.

Стратегии управления инвестициями

Пассивная консервативная стратегия подходит тем инвесторам, которые не хотят рисковать и не имеют времени для активных действий. Управлять такими инвестициями легко и просто: «купил и забыл до получения дивидендов».

Стратегия 2. Умеренная

Характеризуются средним уровнем рисков и доходности (до 50% в год). Такие показатели у акций крупных компаний, вложений в производство, перспективные стартапы и другие направления, требующие от инвесторов активного участия и экономических знаний.

Умеренные вклады это: ПИФы смешанных инвестиций, ПАММ-счета, вложения в ценные бумаги негосударственных компаний, инвестиции в МФО.

Сюда же относится относительно новый на финансовом рынке продукт – индивидуальный инвестиционный счет (ИИС). Такой вклад имеют право открывать только физические лица в брокерских фирмах и управляющих компаниях. При вложениях до 400 000 рублей государство предоставляет налоговые льготы. Годовой доход составляет в среднем 18-30%.

Стратегия 3. Агрессивная

Агрессивная стратегия – это рискованная игра для людей со стальными нервами и приличными денежными активами. Сюда относят финансовые пирамиды, неиспытанные технологии, новейшие направления рынка с неопределёнными перспективами, стартапы.

Волатильность таких инструментов максимальная. Можно либо потерять всё, либо увеличить начальный капитал на 100-1000%.

Инвестиционные инструменты, соответствующие стратегиям

№ Стратегии Инструменты

1 Консервативная Облигации, недвижимость, золото, депозиты

2 Умеренная Ценные бумаги крупных негосударственных предприятий, ПИФы, ИИС, производство, сельское хозяйство, хедж-фонды

3 Агрессивная Инновации, стартапы, финансовые пирамиды, компании многоуровневого маркетинга, хайпы

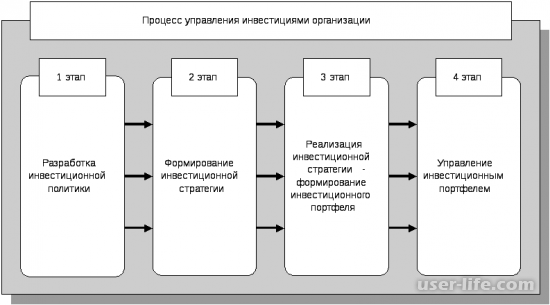

3. Как управлять инвестициями – 7 основных этапов

Очевидно, что инвестировать собственные 100 000 рублей и распоряжаться миллионными активами крупной компании – не одно и то же. Однако общие правила управления инвестициями справедливы и для частных инвесторов, и для корпоративных.

В обоих случаях нужно уметь просчитывать риски, видеть на 10 шагов вперёд, ориентироваться в текущей экономической ситуации, пользоваться актуальными технологическими разработками и следовать принципам разумной целесообразности.

Как управлять инвестициями

Сложнее всего управлять реальными инвестициями, поскольку в такой ситуации деньги вкладываются в «живые» производственные процессы или, например, строительство. Просчитать все затраты оборотного капитала и оценить размер будущей прибыли под силу только профессионалам.

По этой причине для управления крупными инвестиционными проектами руководители компаний часто приглашают сторонних специалистов из консалтинговых фирм.

В целом процесс инвестиционного менеджмента выглядит следующим образом.

Этап 1. Анализ инвестиций в предшествующем периоде

Предполагается, что инвестор – уже не новичок в деле прибыльных вложений. Он оценивает эффективность своих прошлых инвестиционных проектов, анализирует ошибки и выявляет сильные стороны.

Частный инвестор делает примерно такие выводы:

«Ага, с облигациями в прошлый раз у меня как-то удачно получилось, а вот фьючерсы и опционы – это явно не моё, лучше с ними не связываться. Лучше обратить внимание на акции отечественных гигантов – они в этом сезоне стабильно в гору идут».

С крупными инвестиционными проектами сложнее. Нужно провести подробный анализ рыночной конъюнктуры, оценить общий объём оборотного капитала компании, изучить основные формы инвестирования, которые применялись ранее.

Портфельные инвестиции крупных предприятий требуют профессиональной оценки рисков по всем направлениям. Далее исключаются излишне рискованные инструменты и оценивается ликвидность тех, что остаются в обойме.

Этап 2. Определение общего объема инвестирования в предстоящем периоде

Рассчитываем объём средств, необходимых для предстоящих капиталовложений. Если нужны дополнительные источники – позаботьтесь об этом заранее. Учтите, что показатель доходности в этом случае должен с запасом перекрывать процентную ставку по кредитам.

Этап 3. Определение форм инвестирования

Выбор формы инвестирования зависит от стратегии, а также текущих и долгосрочных задач инвестора.

Способов реализации инвестиций – множество. Это и покупка контрольного пакета акций, и вложения в уставные фонды совместных предприятий, и расширение действующего производства, и открытие филиала.

Для частных инвесторов с небольшим капиталом вариантов тоже достаточно – управляющие компании, брокерские счета, надёжные ПИФы и ПАММ-счета.

Этап 4. Разработка и оценка инвестиционных проектов

Инвестиционный проект должен отвечать долгосрочным целям компании и решать по возможности текущие финансовые и производственные задачи.

Разработку серьёзного проекта стоит поручить профессиональным управляющим. Они оценят ликвидность и доходность инвестиций, просчитают возможные риски, проведут грамотную диверсификацию – то есть распределят средства по разным инструментам.

Этап 5. Формирование инвестиционной программы

Инвестиционная программа – это подробный план предстоящей финансовой деятельности. Крупные финансовые проекты невозможны без распределения обязанностей: назначают руководителей, исполнителей, финансовых консультантов, ответственных за юридическую часть.

Этап 6. Реализация проектов и программы

На стадии внедрения проекта в жизнь часто возникают трудности. Успешно преодолеть их – задача конкретных исполнителей. Крупные проекты требуют грамотного контроля и учёта на всех стадиях реализации.

Частный инвестор – сам себе директор и исполнитель. Ему не на кого свалить вину в случае провала. Поэтому следить за реализацией и отслеживать промежуточные результаты нужно внимательно и трезво.

Этап 7. Контроль выполнения программы

В рамках предприятия контроль инвестиционных проектов возлагается на непосредственных руководителей.

Жизненный цикл инвестиций варьируется от нескольких месяцев до нескольких лет. Вовремя провести коррекцию, вывести активы и насладиться триумфом – искусство, которому учатся в основном на практике.

4. Где получить помощь в управлении финансовыми инвестициями предприятия – обзор ТОП-3 компаний

Участие профессионального партнёра снижает инвестиционные риски и повышает прибыли.

1) Открытие Брокер

Компания работает на финансовом рынке с 1995 года. Общее количество клиентов брокера – 95 000. В 2016 году суммарный объём клиентских операций на Московской бирже составил 14,5 трлн рублей. «Открытие Брокер» — лидер по приросту новых клиентов по итогам 2016 года. Компания неоднократно награждалась профессиональными призами и дипломами.

Пользователям доступны: инвестиции в собственный бизнес по партнёрской программе с лидерами фондового рынка, вклады в валютные продукты, открытие брокерского счёта и ИИС, помощь в формировании инвестиционного портфеля, обучение основам прибыльного инвестирования.

2) ЦЕРИХ Кэпитал Менеджмент

Год основания – 1995. Ежемесячный оборот – 600 млрд руб. Рейтинг надёжности от Национального Рейтингового Агентства – АА. Сеть филиалов в крупнейших городах России. Только профессиональные сотрудники и консультанты.

Услуги на биржевых и фондовых рынках мира, брокерская и депозитарная деятельность, помощь в управлении финансами и инвестициями. Клиентам компании доступны вложения в ценные бумаги, заработок на колебаниях цен на нефть и бензин, другие перспективные инструменты.

«ЦЕРИХ Кэпитал» принимает активы частных граждан и корпоративные средства в доверительное управление. Доход по стратегии «Российские Акции» — 46% годовых.

3) БКС

Управляющая компания БКС предоставляет частным и институционным клиентам широкий спектр финансовых услуг. Основное направление бизнеса – профессиональное управление активами. Организация работает с 2000 года, имеет рейтинг ААА (максимальная надёжность), 12 000 инвесторов, 50 офисов по всей России.

Миссия компании – долгосрочные и надёжные инвестиционные решения для каждого пользователя. В списке инструментов для умножения капитала – ПИФы, вклады в прибыльные направления экономики, персональные стратегии доверительного управления. Активами управляет профессиональная команда финансистов с многолетним опытом работы на рынках капитала.

5. Как добиться успеха в управлении инвестициями – 4 полезных совета для начинающих инвесторов

Грамотный инвестиционный менеджмент требует холодной головы, горячего сердца и быстрой реакции. Рядовому инвестору не обязательно быть финансистом – с вложениями успешно справляются и инженеры, и педагоги, и бывшие военные.

Чтобы начать инвестировать, достаточно базовых знаний. Разберитесь в финансовых инструментах, почитайте блоги и исследования инвесторов-практиков (того же Уоррена Баффетта или Кийосаки), изучите принципы работы биржи и ценных бумаг.

Как добиться успеха в управлении инвестициями

Активные стратегии не подходят излишне эмоциональным людям, склонным принимать импульсивные решения. Я говорю сейчас не о женщинах, а вообще обо всех, кто слишком бурно реагирует на события. Если вы относитесь к такому типу людей, выбирайте предельно консервативные инструменты вложений – облигации, депозиты, драгметаллы.

И ещё несколько полезных советов.

Совет 1. Привлекайте независимых экспертов для анализа проектов

Об этом я уже говорил, но не поленюсь повторить – участие профессиональных аналитиков и экспертов повышает шансы на успех инвестиционного проекта. На сколько процентов, сказать сложно, ибо всё зависит от объёма и типа вложений.

Эксперты увидят риски, о которых вы даже не думали, и рассчитают не желаемый, а объективный доход от финансовых операций.

Совет 2. Направляйте большую часть вложений на консервативные риски

У профессиональных инвесторов базовая доля инвестиционного портфеля представлена консервативными инструментами. Это своего рода подушка безопасности, которая спасёт ваши вложения в случае провала всех остальных инструментов.

Совет 3. Используйте различные инвестиционные инструменты

Диверсификация – главное правило успешного инвестора. Новички часто игнорируют этот пункт, выискивая, по их мнению, «идеальные» направления и полностью вкладывая в них свои активы.

Думаю, все знают, что бывает, когда все яйца лежат в одной корзине, и эта корзина неожиданно падает.

Совет 4. Пользуйтесь услугами инвестиционных брокеров

Брокер – это ваш лоцман в бурном море финансов. Даже крупные инвесторы действуют через профессиональных брокеров. Если вы – чайник в инвестиционном бизнесе, без проводника точно не обойтись.

Управление инвестициями является профессиональным управлением активами различных ценных бумаг (акций, облигаций и других ценных бумаг) и другими активами (например, недвижимостью) в целях удовлетворения определенных инвестиционных целей в пользу инвесторов. Инвесторами могут быть учреждения (страховые компании, пенсионные фонды, корпорации, благотворительные, образовательные учреждения и т.д.) или частные инвесторы (как напрямую, так и через инвестиционные контракты или чаще через схемы коллективного инвестирования, например, паевые инвестиционные фонды или биржевые фонды).

Термин управление активами часто используется для обозначения управления инвестициями в случае коллективных инвестиций, в то время как более общий термин управление фондами может относиться ко всем формам институциональных инвестиций, а также управлению инвестициями для частных инвесторов. Инвестиционные менеджеры, которые специализируются на консультативном или дискреционном управления от имени (как правило, богатых) частных инвесторов могут обычно представлять свои услуги, как управление деньгами или управление инвестиционным портфелем часто в контексте так называемого частного банкинга.

Предоставление услуг по управлению инвестициями включает в себя элементы анализа финансовой отчетности, выбор активов, выбор акций, реализацию плана и постоянный мониторинг инвестиций. Попав в сферу компетенции в области финансовых услуг многие из крупнейших мировых компаний являются, по крайней мере отчасти, инвестиционными менеджерами и используют миллионы сотрудников.

При выборе партнера для инвестирования и доверительного управления не будет лишним посетить сайт Группы компаний "Регион". Инвестирование и управление активами - это то, чем ГК "Регион" успешно занимается на протяжениии многих лет. Клиентам предлагаются самые различные инвестиционные продукты: для физических лиц - это индивидуальное доверительное управление, индивидуальный инвестиционный счет, паевые инвестиционные фонды и управление накопительной пенсией; для юридических лиц - это доверительное управление средствами корпоративных клиентов, управление фондами целевого капитала и многое другое.

Термин «управляющий фондом» (или инвестиционный консультант в Соединенных Штатах) относится как к фирме, которая предоставляет услуги по управлению инвестициями, так и к человеку, который принимает решения по управлению капиталом. Согласно докладу под названием «Завоевание роста в неблагоприятные времена: глобальное управление активами 2012», опубликованному Boston Consulting Group в октябре 2012 года, объем профессионально управляемых активов в глобальном менеджменте активов составили US $58,3 трлн. в конце года 2011 года по сравнению с US $58,8 трлн. в 2007 году.

Управление инвестициями в промышленности

Бизнес по управлению инвестициями имеет несколько аспектов, включающих прием на работу профессиональных управляющих фондами, исследования (отдельных активов и классов активов), сделки, урегулирования споров, маркетинг, внутренний аудит и подготовку докладов для клиентов. Крупнейшими менеджерами финансовых фондов являются фирмы, которые проявляют всю сложность их требования размера.

Помимо людей, которые определяют рынки для выгодных инвестиций (маркетологов) и людей, которые направляют инвестиции (управляющие фондами), существует юридический персонал (для обеспечения согласования действий с законодательными и нормативными ограничениями), внутренние аудиторы различных видов (изучающие внутренние системы и управление), финансовые контроллеры (для учета собственных денег и расходов этих учреждений), компьютерные эксперты, и сотрудники «бэк офиса» (для отслеживания и записи операций и оценок фондов для тысяч клиентов на организацию).

Ключевые проблемы организации управления инвестициями

Ключевые проблемы включают в себя:

выручка напрямую связана с рыночными оценками, поэтому значительное падение цен на активы может вызвать резкое снижение доходов по сравнению с расходами;

трудно поддерживать производительность фонда выше среднего, а клиенты не будут терпеливыми во время плохой работы; успешные менеджеры фондов являются дорогостоящими и могут быть переманены конкурентами;

появление фонда с производительностью выше среднего зависит от уникальных навыков управляющего фондом, однако, клиенты не хотят ставить результат своих инвестиций в зависимость от способностей нескольких лиц, они предпочли бы видеть твердый успех всей компании, являющийся результатом одной философии и внутренней дисциплины;

аналитики, которые генерируют прибыль выше средней, часто становятся достаточно богатыми и избегают корпоративной занятости в пользу управления их собственными портфелями.

Представление акционеров

Учреждения (институты) часто контролируют огромные пакеты акций. В большинстве случаев они действуют в качестве тайных агентов, а не прямых собственников. Владельцы акций теоретически имеют большие права на внесение изменений в компании через голосующие акции и, как следствие, способность к давлению на менеджмент, а при необходимости переизбранию менеджеров на годовых и других собраниях.

На практике, конечные владельцы акций часто не применяют власть, которую они вместе имеют (потому что многие владельцы акций – миноритарные акционеры); финансовые учреждения (в качестве агентов) иногда применяют. Существует общее мнение, что акционеры - в данном случае, учреждения, действующие как агенты - могут и должны осуществлять более активное влияние на компании, акциями которых они владеют (например, приводить менеджеров к ответственности, чтобы обеспечить эффективное функционирование компании). Такие действия добавят группу давления к тем (регуляторам и Совету), кто осуществляет управление.

Однако существует проблема того, как учреждение должно осуществлять эту власть. Одним из способов для учреждения является просто принятие решения, другой способ для учреждения - провести опрос своих бенефициаров. Предположим, что учреждение провести опрос, оно должно тогда: (I) Голосовать всеми акциями как решено большинством голосов? (II) Раздельное голосование (где это разрешено) в соответствии с пропорциями голосования? (III) Или уважать воздержавшихся и голосовать только акциями ответивших?

Ценовые сигналы, генерируемые большими активными менеджерами, владеющими или не владеющими акциями, могут способствовать изменению управления. Например, это тот случай, когда большой активный менеджер продает свою позицию в компании, что приводит к (возможно) снижению котировок акций, но и, что более важно, к потере доверия со стороны рынков относительно управления компанией, обуславливая изменения в управленческой команде.

Некоторые учреждения более активны и активно реализуют такие вопросы: например, некоторые фирмы считают, что существуют инвестиционные преимущества при накоплении значительных миноритарных пакетов акций (то есть 10% и более) и оказании давления на управление для реализации существенных изменений в бизнесе. В некоторых случаях, учреждения, являющиеся миноритарными акционерами, работают вместе, чтобы заставить изменить управление.

Возможно, более устойчиво давление, которое крупные учреждения оказывают на управленческие команды через убедительные речи и PR. С другой стороны, некоторые из крупнейших инвестиционных менеджеров - такие как BlackRock или Vanguard - защищают просто владение каждая компании, сокращая стимулы влиять на руководство. Причиной этой последней стратегии является то, что инвестиционный менеджер предпочитает узкий круг открытых и честных отношений с командой менеджеров компании, чем то, если бы они осуществляли контроль; позволяя им делать лучшие инвестиционные решения.

Национальный контекст, в котором установлены соображения относительно представления акционеров, является переменным и важным. США - спорное общество, и акционеры используют закон в качестве рычага для оказания давления на управленческие команды. В Японии традиционно акционеры занимают низкое место в «иерархии», которое часто позволяет представителям менеджмента и работникам игнорировать права конечных собственников.

В то время как американские фирмы в целом удовлетворяют желания акционеров, японские компании обычно имеют менталитет заинтересованных сторон, в котором они стремятся достичь консенсуса между всеми заинтересованными сторонами (на фоне сильных профсоюзов и трудового законодательства).

Размер отрасли управления глобальными фондами (доверительного управления)

Обычные активы под управлением отрасли управления глобальными фондами, т.е. взаимными фондами в США, которые могут инвестировать как в американские, так и иностранные ценные бумаги, в 2010 году увеличились на 10% до $79,3 трлн. Пенсионные активы составляли $29,9 трлн. от общего числа, $24,7 трлн. было инвестировано в паевые инвестиционные фонды, а $24,6 трлн. в страховые фонды.

Вместе с альтернативными активами (государственные инвестиционные фонды, хедж-фонды, фонды прямых инвестиций и биржевые фонды) и средствами состоятельных людей, активы отрасли управления глобальными фондами составили около $117 триллионов. Рост в 2010 году составил 14% к предыдущему году и был обусловлен как восстановлением на фондовых рынках в течение года, так и притоком новых средств.

США остаются на сегодняшний день крупнейшим источником средств, на которые приходится около половины обычных активов под управлением или примерно $36 трлн. Великобритания была вторым по величине центром в мире, и на сегодняшний день является крупнейшей в Европе с долей около 8% от общемирового объема.

Философия, процесс и люди в управлении инвестициями

3-P (философия, процесс и люди) часто используется для описания причины, по которой руководитель может производить результаты выше среднего.

Философия относится к всеобъемлющим верованиям инвестиционной организации. Например: (I) Купит ли менеджер растущие или оцененные акции, или комбинацию из двух (и почему)? (II) Верят ли они в выбор времени рынка (и на каком основании)? (III) Они полагаются на внешние исследования или они используют команду исследователей? Это полезно, если любое из таких фундаментальных убеждений поддерживается данными отчетности.

Процесс – это то, в чем общая философия реализуется. Например: (I) Какой массив активов исследуется до того, как конкретные активы выбраны в качестве подходящих инвестиций? (II) Как менеджер решает что купить и когда? (III) Как менеджер решает, что продавать и когда? (IV) Кто принимает решения и принимаются ли они комитетом? (V) Какие элементы контроля используются, чтобы быть уверенным, что неправильный фонд (который очень отличается от других фондов, и не делает то, для чего предназначен) не может возникнуть?

Люди относится к персоналу, особенно управляющие фондами. На вопросы, кто они? Как они выбраны? Сколько им лет? Кто перед кем отчитывается? Как глубока команда (и понимают ли все члены команды философию и процесс, которые они предполагают использовать)? И, самое главное, как долго команда работает вместе?

Последний вопрос имеет жизненно важное значение, потому что запись о производительности, представленная в начале отношений с клиентом, может или не может быть связана с (быть произведенной) командой, которая по-прежнему на месте. Если команда сильно изменилась (высокая текучесть кадров или изменения в команде), то, возможно, запись о производительности не имеет никакого отношения к существующей команде (управляющих фондами).

Инвестиционный менеджер и инвестиционный портфель

В центре индустрии управления инвестициями находятся менеджеры, которые инвестируют или лишают клиентов инвестиций. Советник сертифицированной инвестиционной компании должен провести оценку индивидуальных потребностей каждого клиента и рисков. Тогда советник рекомендует соответствующие инвестиции.

Распределение активов в доверительном управлении

Различные определения классов активов широко обсуждаются, но четыре общих класса - это акции, облигации, недвижимое имущество и товары. Осуществление распределения фондов среди этих активов (и среди отдельных ценных бумаг в пределах каждого класса активов) - то, за что платят фирмам по управлению инвестициями. Классы активов демонстрируют различную динамику рынка, а также различные эффекты взаимодействия, таким образом, распределение денег среди классов активов будет иметь значительное влияние на результаты деятельности фонда.

Некоторые исследования показывают, что распределение между классами активов имеет больше предсказательной силы, чем выбор индивидуальных хозяйств в определении доходности портфеля. Можно утверждать, что умение успешного инвестиционного менеджера заключается в построении распределения активов, и по отдельности индивидуальных владений, с тем, чтобы превзойти определенные ориентиры (например, группы сверстников из конкурирующих фондов, облигации и фондовые индексы).

Долгосрочная рентабельность инвестиционного портфеля

Важно посмотреть на данные о долгосрочных доходах при вложении в различные активы, и отдачи от инвестиций за разные периоды владения (отдача от инвестиций в среднем за разные периоды времени). Например, в течение очень длительного периода владения (например, 10 + лет) в большинстве стран, акции породили большую прибыль, чем облигации, а также облигации породили большую прибыль, чем наличные.

Согласно финансовой теории, это происходит потому, акции являются более рискованными (более волатильными), чем облигации, которые, в свою очередь, более рискованные, чем наличные.

Диверсификация инвестиционного портфеля

На фоне распределения активов, управляющие фондами учитывают степень диверсификации, которая имеет смысл для конкретного клиента (с учетом его предпочтений риска), и соответственно составляют список запланированных владений. Список будет указывать на то, какой процент от фонда должен инвестироваться в конкретные акции или облигации. Теория диверсификации портфеля была выдвинута Марковицем (и многими другими).

Эффективная диверсификация требует от управляющего корреляции между доходностью активов и доходностью ответственности, внутренними проблемами в портфеле (волатильность индивидуальных владений), и кросс-корреляции между рентабельностью различных видов активов.

Инвестиционные стили управления

Существует целый ряд различных стилей управления фондами, которых учреждение может придерживаться. Например, рост, значение, рост по разумной цене (GARP), нейтральный рынок, небольшая капитализация и т.д. Каждый из этих подходов имеет свои особенности, приверженцев и, в той или иной финансовой ситуации, отличительные характеристики риска.

Например, есть данные, что стиль «рост» (покупка быстро растущих доходов) особенно эффективен, когда компаний, способных генерировать такой рост не хватает; и, наоборот, когда такой рост в изобилии, есть данные, что стиль «значение», как правило, показывает особенно успешные показатели.

Измерение эффективности доверительного управления

Доходность фонда часто считается лакмусовой бумажкой управления фондами, и в институциональном контексте, ее точное измерение является необходимостью. Для этой цели, институты измеряют производительность каждого фонда (и, как правило, для внутренних целей компонентов каждого фонда), находящегося под их управлением, и производительность также измеряется внешними фирмами, которые специализируются на измерении производительности.

Ведущие фирмы измерения производительности (например, Frank Russell в США или BI-SAM в Европе) собирают общую информацию по промышленности, например, показывающую, как фонды в целом выступили против данных индексов и аналогичных групп в различные периоды времени.

В типичном случае (скажем, в случае фонда прямых инвестиций) расчет делается (когда обеспокоится клиент) каждый квартал и показывает процентное изменение по сравнению с предыдущим кварталом (например, 4,6% общей прибыли в долларов США).

Эта цифра сравнивается с другими подобными фондами, управляемыми учреждением (для целей мониторинга внутреннего контроля), с рабочими характеристиками для аналогичных групп, а также с соответствующими индексами (если таковые имеются) или специально разработанными тестами производительности в зависимости от обстоятельств. Фирмы по измерению работы специалистов вычисляют квартиль и дециль, и уделяют пристальное внимание ранжированию любого фонда.

Вообще говоря, для инвестиционной компании, вероятно, подходит оценка производительности в течение длительных периодов (например, от 3 до 5 лет) для убеждения своих клиентов, где сглажены очень краткосрочные колебания в производительности и влияние экономического цикла. Это может быть трудно, однако во всей отрасли существует серьезная озабоченность по поводу краткосрочных показателей и их влияние на отношения с клиентами (и, как следствие бизнес-риски для организаций).

Устойчивая проблема состоит в том, измерять ли производительность, остающуюся после уплаты налога или до уплаты налогов. Измерение после уплаты налогов представляет преимущество для инвестора, но налоговые позиции инвесторов могут отличаться. Измерения до налогообложения могут ввести в заблуждение, особенно при режимах, которые реализуют налоговые доходы от прироста капитала (и не реализуют).

Таким образом, возможно, что успешные активные менеджеры (измеренные до налогообложения) могут стать отстающими по результатам после уплаты налогов. Одно из возможных решений состоит в том, чтобы сообщить о положении, остающемся после уплаты налога некоторым типичным налогоплательщиком.

Измерение эффективности доверительного управления с учетом риска

Измерение эффективности не должно сводиться к оценке только доходности фонда, но должно также включать другие элементы фондов, которые будут представлять интерес для инвесторов, такие как принятые меры риска. Некоторые другие аспекты также являются частью оценки эффективности: оценка того, удалось ли менеджеру достичь своей цели или является ли рентабельность достаточно высокой, чтобы принять определенные риски; как эффективность соотносится с тем же показателем в аналогичных фондах, и, наконец, были ли результаты управления портфелем связаны с удачей или умением менеджера.

Необходимость ответить на все эти вопросы привела к развитию более сложных показателей эффективности, многие из которых содержатся в современной теории портфеля. Современная теория портфеля установила количественную связь, существующую между риском портфеля и доходностью.

В Модели оценки основного капитала (Capital Asset Pricing Model, САРМ), разработанной Шарпом в 1964 году, было выделено понятие награждения риска и получены первые показатели эффективности с поправкой на коэффициенты риска (коэффициент Шарпа, коэффициент информации) или отличительная прибыль по сравнению с оценками (альфы - остаточной доходности портфеля, которая не зависит от движений рынка).

Коэффициент Шарпа является самым простым и самым известным показателем производительности. Он измеряет доходность портфеля сверх безрисковой ставки по сравнению с общим риском портфеля. Эта мера, как говорят, является абсолютной, поскольку она не относится к какому-либо ориентиру, и избегает недостатков, связанных с плохим выбором ориентира. Между тем, она не позволяет разделение исполнения рынка, на котором менеджер формирует портфель.

Коэффициент информация является более общей формой коэффициента Шарпа, в котором безрисковый актив заменяется эталонным портфелем. Эта мера является относительной, так как она оценивает результаты портфеля со ссылкой на ориентир, что делает результат сильно зависимым от выбора эталона.

Портфель альфа получают путем измерения разницы между прибылью анализируемого портфеля и эталонного портфеля. Эта мера, как представляется, является единственным надежным показателем производительности для оценки активного управления.

На самом деле, мы должны различить нормальную прибыль, обеспеченную справедливым вознаграждением за подверженность портфеля различным рискам и прибыль, полученную через пассивное управление, от неправильной работы (или при выходе рабочих характеристик за установленные пределы) из-за умения менеджера (или удачи), либо посредством выбора времени рынка, выбора запаса или удачи.

Первый компонент связан с распределением и стилем инвестиционных решений, которые не могут находится под исключительным контролем менеджера, и зависят от экономического контекста, в то время как второй компонент является оценкой успешности решений менеджера. Только последний, измеряемый альфой, позволяет оценить истинную производительность менеджера (но только если предположить, что любая опережающая динамика обусловлена мастерством, а не удачей).

Доходность портфеля может быть оценена с использованием факторных моделей. Первая модель, предложенная Йенсеном (1968), опирается на САРМ и объясняет доходность портфеля только индексом рынка, как единственным фактором. Однако быстро становится ясно, что одного фактора не достаточно, чтобы объяснить хорошей или плохой является доходность портфеля, поэтому должны быть рассмотрены другие факторы.

Многофакторные модели были разработаны как альтернатива САРМ и позволяют более эффективно описывать портфельные риски и давать более точную оценку эффективности портфеля. Например, Фама и Френч (1993) выделили два важных фактора, которые характеризуют риск компании в дополнение к рыночному риску.

Эти факторы – коэффициент Book-to-market (балансовая стоимость акции к рыночной стоимости акции) и размер компании, измеренный как ее рыночная капитализация. Поэтому Фама и Френч предложили трехфакторную модель для описания нормальной прибыли портфеля (трехфакторная модель Фама - Френча). Кархарт (1997) предложил добавить импульс в качестве четвертого фактора, чтобы учитывать краткосрочное постоянство прибыли.

Кроме того, интерес для измерения производительность представляет модель анализа стиля, предложенная Шарпом (1992), в которой факторами являются показатели стиля. Эта модель предлагает оценку для каждого портфеля с использованием линейной комбинации индексов стиля, которые лучше всего копируют распределение стиля портфеля, и приводят к точной оценке альфы портфеля.

Образование или сертификация в области управления инвестициями

Все чаще международные бизнес-школы включают вопрос в свои программы курсов под названием «Управление инвестициями» или «Управление активами», присуждая степень бакалавра (например, Школа бизнеса Кэсс, Лондон). Благодаря глобальным соглашениям о взаимном признании с двумя основными аккредитационными агентствами AACSB и ACBSP, которые аккредитуют более 560 лучших программ бизнес-школ, сертификация Магистр профессионального финансового планирования от Американской академии финансового управления доступна выпускникам AACSB и ACBSP бизнес-школ, связанных с финансами или финансовыми услугами.

Для людей с устремлениями стать инвестиционным менеджером, может потребоваться дальнейшее образование помимо бакалавра в сфере бизнеса, финансов или экономики. Обозначения, такие как Дипломированный инвестиционный менеджер (Chartered Investment Manager, CIM) в Канаде, необходимы для практиков в сфере управления инвестициями. Диплом о высшем образовании или инвестиционная квалификация, обозначаемая как Дипломированный финансовый аналитик (Chartered Financial Analyst, CFA) может помочь в том, чтобы сделать карьеру в области управления инвестициями.

Нет никаких доказательств, что какая-либо конкретная квалификация усиливает наиболее желательную характеристику инвестиционного менеджера, то есть возможность выбора инвестиций, в результате которого долгосрочная доходность инвестиций будет выше. Данная область имеет традицию искать, принимать на работу и щедро вознаграждать таких людей без ссылок на формальную квалификацию.

Инвестиционная деятельность является неотъемлемой частью развития предприятия. Эффективность ее использования зависит от умений инвестиционного менеджера использовать современные инструменты управления, правильно выбирать стратегию.

Управление инвестициями – это процесс эффективного использования личных финансовых средств с целью получения дополнительного дохода. Инвестирование осуществляется на основании разработанного проекта и правильного инвестиционного портфеля, который сможет перекрывать убытки внутри портфеля.

Главные цели управления денежными средствами:

минимизация рисков;

максимизация прибыли от использования вложенных средств;

оптимальное формирование инвестиционного портфеля;

наращивание капитала;

оценка рынка;

разработка поэтапного плана и механизмов регулирования портфеля;

прогнозирование и при получении убытка разработка способов прекращения процедуры капиталовложения;

реинвестирование средств.

Управление финансовыми средствами – совокупность управленческих решений, принятых на предприятии специалистом либо физическим лицом для вложения капитала и получения от этого наибольшей прибыли. Потенциальный инвестор выбирает такие методы, использование которых не только предоставляет возможность получить большой процент денежных средств, но и минимизировать риски.

Что такое управление инвестициями

Финансовые инструменты, с помощью которых можно получить дивиденды:

валюта;

ценные бумаги;

недвижимость;

депозит;

товарные ценности;

антиквариат;

фьючерсы и т.д.

Вложение денег в один из этих инструментов требует индивидуального подхода в оценке прибыльности проекта. На данный момент возможности в интернете дают получать пассивный дополнительный доход, имея 100 долларов вы можете вкладывать в разные проекты и начинать получать прибыль. Чем больше стартовый капитал будет у вас тем больше возможностей у вас будет, а при правильной диверсификации средств вы сможете минимизировать свои риски.

Управление реальными инвестициями – широкое понятие, которое не ограничивается инвестированием. Это одна из многих форм проявления деятельности менеджера. В широком значении говорят о комплексной финансовой деятельности, которая охватывает процессы, начиная от мобилизации денежных ресурсов и заканчивая доходностью от вложенных капитальных инвестиций. В инвестировании всегда берут участие две стороны.

Это могут быть частные инвесторы либо крупные предприятия, которые вкладывают «свободные» деньги в какой-либо проект для получения дивидендов, независящего напрямую от ведения хозяйственной деятельности. То есть, это лица, которые предлагают деньги для вложений. С другой стороны – те, кто предъявляет спрос на вложение капитала.

В любом случае – это решения, принимающиеся лицом ответственным за вложение средств и достижение конечной цели деятельности.

Три основных стратегии управления инвестициями

Принимая решения, куда вложить свободные деньги, инвестор руководствуется такими критериями как:

срок вложения;

инструменты рынка;

риск потери финансов.

Тема управление инвестициями стала еще более актуально после популяризации фондового рынка. Положив финансы на депозит, инвестор получит небольшой процент, в лучшем случае, через год. Это не устраивает коммерческие компании, поэтому они инвестируют в ценные бумаги, недвижимость, валюту, играют на мировых рынках.

Тема управление инвестициями

Независимо от того, куда вкладывать, риски всегда присутствуют. В основе принятия решений, что касаются капитальных инвестиций, лежат три стратегии, отталкиваясь от которых, специалист может спрогнозировать конечный результат своей работы. Вы как новичок должны знать, как правильно вложить деньги для получения стабильной прибыли и выбрать одну из подходящих стратегий для себя.

Консервативная стратегия вложений средств

Консервативное управление портфелем – способ инвестирования денег, при котором физическое либо юридическое лицо приобретает активы, имеющие наименьший риск. При этом доходность также будет находиться на низком уровне. Например, государственные облигации, депозиты, недвижимость, земля, цветные металлы.

Чтобы оставаться в плюсе, рекомендуется часть вложений делать в консервативные инструменты, а именно 70-80% от стартового капитала, а часть в активы с высоким риском. Для нас консервативный инструмент будет ПАММ-счета с доходностью от 1 до 5% в месяц, это отличный доход, а 20-30% капитала будем вкладывать в высокодоходные проекты, это HYIP-проекты.

Минус такой стратегии – большие сроки между вложением и получением результата, фиксированный доход, который не всегда больше инфляции, низкие обороты, но при правильном распределение средств доход может составлять от 1 до 5% в месяц.

Управление портфелем инвестиций, таким образом, подходит людям, которые не хотят рисковать или не разбираются в инвестировании. Старайтесь также найти наставника, который на начальном пути поможет вам разобраться со всеми нюансами.

Умеренная стратегия для инвестирования

Выбирая такую стратегию, необходимо реально оценить свои знания, так как она требует активных действий, направленных на принятие гибких и оперативных решений, которые касаются вложения капитала. Здесь вам придется часто корректировать свой портфель, чтобы получать стабильный доход, а также у вас немного возрастут из-за этого риски.

Трендовая стратегия

Доходность и риск находятся на одном уровне! Вы уже распределяет деньги 50 на 50 между рисковыми и консервативными проектами, при правильном подходе можно выйти на хорошую прибыль.

Агрессивная стратегия

Подходит лицам, имеющим в распоряжении большой капитал, опыт, знания и чутье. Агрессивная стратегия обеспечить увеличение финансов во много раз, но и риск потери очень велик. Сюда относится вложение денег в финансовые пирамиды, новые бизнес направления, инновационные продукты и разработки.

Основная часть портфеля у вас будет состоять из высокодоходных проектов, которые предлагают прибыль от 5% в неделю, но такие проекты могут проработать как год, так и пару недель, здесь нужно быть очень осторожным. Вы должны уметь отличать качественный проект от некачественного, на данный момент — это трудно уже сделать, сам недавно понес убытки. Выбрал перспективный проект, начал инвестировать, а он месяц ели проработал, рекомендую ознакомиться, с основными правилами инвестирования, а также подробнее изучите, что такое ХАЙП-проекты. Данные знания вам пригодятся всегда.

Еще есть смешанная стратегия – это управление финансовыми инвестициями с помощью нескольких стратегий одновременно.

Основные советы по инвестициям

Управление реальными деньгами ответственный процесс. Чтобы не потерять деньги необходимо учитывать некоторые моменты, а именно:

выбирая объект инвестирования, необходимо рассчитать срок окупаемости проекта, рентабельность, доходность и риск потери капитала;

для физических лиц, которые не ориентируются в инвестировании лучше положить сбережения на депозит, но это уже в крайнем случае, так как инфляция съест ваши доходы если еще депозит будет в национальной валюте;

доверительное управление инвестициями – это инструмент, с помощью которого можно вложить деньги, делегируя полномочия распоряжаться инвестициями специальным компаниям или отдельным инвестиционным менеджерам за отдельный процент, также это могут быть специальные инвестиционные компании и ПАММ-счета;

после вложения капитала необходимо осуществлять контроль над инвестиционным портфелем, чтобы вовремя вывести деньги, старайтесь всегда выводить прибыль до того момента пока не вернете вложенные, после этого можно будет уже сделать реинвестирование части прибыли, для увеличения доходов.

Управление инвестициями советы

Одни проекты окупаются за 12 месяцев, другие за 7 лет, а некоторые за пару месяцев, но тут и риски потерь соответствующие. Следует выбирать наиболее привлекательный для вас и помните, что вкладывать нужно лишние деньги, а не основные которые могут повлиять на ваш способ жизни.

Этапы управления инвестициями

Давайте разберем основные этапы, которые необходимо пройти инвестору при вложении финансов.

Анализ проекта. Нужно узнать условия инвестирования, может ли себе человек позволить такие риски или нет, риск будет всегда и не верьте тем, кто говорит, что способ заработка 100% прибыльный, такого просто не бывает в нашей жизни, даже банки банкротятся.

Выбор управления финансовым инструментом.

Формирование инвестиционного портфеля. Вкладывать необходимо в несколько инструментов одновременно, таки образом можно себя застраховать от больших потерь. Выбирайте минимум три проекта и не больше десяти, при большом количестве ПАММ-счетов, например, прибыль уменьшается, а риски нет, если 2-3 понесут убытки, то и портфель весь окажется в минусе.

Распоряжение портфелем. Периодически инвестор должен следить за своими вложениями. Ситуация на рынке в любом момент может измениться, а инвестиции будут требовать реинвестирования. Рекомендую хотя бы раз в месяц делать коррекцию портфеля.

Вывод средств должен происходить на регулярной основе.

Оценка эффективности ваших вложений.

Управление инвестициями рекомендации

Управление инвестициями – непрерывный процесс и человек, который хочет получить прибыль от вложений собственных денежных средств, должен быть готов к постоянной работе. Не думайте, что один раз вложили и будете снимать прибыль, если у вас нет наставника, который подскажет, куда стоит вкладывать, а куда нет, вам придется всегда быть в поиски и рисковать своими средствами.

Рейтинг:

(голосов:1)

Предыдущая статья: Работа на дому набор текста как заработать вакансии отзывы сайты советы

Следующая статья: Как открыть свой магазин с нуля пошаговая инструкция рекомендации шаги

Следующая статья: Как открыть свой магазин с нуля пошаговая инструкция рекомендации шаги

Не пропустите похожие инструкции:

Комментариев пока еще нет. Вы можете стать первым!

Популярное

Авторизация

Добавить комментарий!