Как выглядят банковские реквизиты: карты счета Сбербанка образец письмо изменение смена организации компании (как узнать swift перевод пример онлайн уведомление адреса Инн где взять получить для уплаты найти заполнить заявление Россия)

Как узнать свои банковские реквизиты где найти чтобы например заполнить заявление или перевести деньги на счет? Это вся необходимая информация для проведения таких операций, как безналичные платежи, зачисление наличных средств на счета банка, списание средств со счетов.

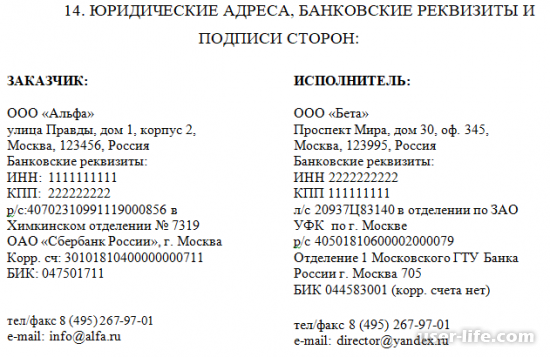

Как узнать свои банковские реквизиты где найти чтобы например заполнить заявление или перевести деньги на счет? Это вся необходимая информация для проведения таких операций, как безналичные платежи, зачисление наличных средств на счета банка, списание средств со счетов.К примеру, реквизитами бухгалтерских документов являются сведения о дате составления, названии и адресе предприятия или фирмы, которые заполняли документ, а также данные о денежных и натуральных измерителях операции. Кроме этого, к реквизитам бухгалтерского документа относится его название, содержание и подписи лиц, ответственных за операции.

Существует несколько способов узнать подобную информацию:

Самый простой вариант — обратиться на официальный сайт нужного банка и посмотреть там всю необходимую информацию.

Можно позвонить в банк и там вам объяснят все по интересующему вопросу. Конечно же, вам не будут диктовать по телефону двадцатизначный номер счета банка и другие данные, которые в устной форме просто не запомнить. Однако можно попросить сбросить данные по факсу или дать подсказку, на какой именно сайт следует войти.

Не самый простой, но самый надежный вариант как узнать реквизиты банка — явиться в банк за информацией лично.

Реквизиты существуют не только у банков, а и у всех предприятий, организаций, фирм, банковских карт, документов. Реквизиты документа — это обязательные элементы оформления официальных документов. На каждом таком документе необходимо указывать название документа, автора, адресата, дату. Кроме того, должна присутствовать подпись, гриф согласования или утверждения и т. д.

Обязательные реквизиты первичных документов

К первичным документам относятся:

Платежное поручение.

Кассовый приходно-расходный ордер.

Товарная накладная.

Счет и др.

Обязательные реквизиты первичных документов состоят из:

Наименования хозяйственных операций.

Юридического названия фирмы или организации, принимающей участие в операции.

Даты создания документа.

Содержания операции.

Необходимых измерителей.

Подписей ответственных лиц (как правило, директора или бухгалтера).

Видео о банковских реквизитах российских банков

Что такое реквизиты банковской карты?

Для того чтобы перечислить денежные средства с одной карты на другую или совершить некоторые платежи в интернете, необходимо знать реквизиты своей карты. Что такое реквизиты банковской карты и как их узнать? Ответ на эти вопросы находится в договоре, который прилагается к банковской карте при её выдаче в банке. Лицевая сторона пластикового носителя содержит 16-значный номер карты.

Считывание же номера счета карты, зашифрованному на магнитной полосе, под силу только техническому устройству в процессе проведения операции. К дополнительным реквизитам пластиковых карт относятся БИК, ОКАТО, ИНН и другие.

Для чего нужны реквизиты?

Работа предприятий и частных лиц практически невозможна без пользования финансовыми услугами банка. Для этого частные лица или организации открывают расчетный счет, являющийся исходными данными для того, чтобы проводить приходные и расходные операции. Для чего нужны реквизиты? Для получения возможности пользования активами финансовых организаций.

При перечислении денежных средств необходимо заполнить платежное поручение. В случае некорректного заполнения данных или допущении ошибки при заполнении возможны следующие варианты:

Невозможность банковской системой осуществлять платежи.

Ошибочное перечисление средств постороннему лицу.

Возврат перечисленной суммы на счет и потеря комиссии банка.

Частные предприниматели, заполняя бланк платежного поручения, не заполняют поле с реквизитом КПП, или ставят напротив этой графы цифру «0». Что такое КПП в реквизитах банка, знают юридические лица, и для них этот реквизит обязателен.

КПП — код причины постановки на учет. Его присваивают организациям для определения принадлежности юридического лица к налоговым органам.

Не все знают, что такое МФО в реквизитах. На самом деле это — межфилиальные обороты, код, состоящий из шести цифр. Раньше его присваивали каждому Российскому, Украинскому и Белорусскому учреждениям. Сегодня это понятие устарело. Актуальным код МФО был во времена существования Госбанка СССР, когда банковскую систему составляли Сбербанк СССР и его филиалы. Каждому филиалу был присвоен свой код, и внутренний расчет между ними вёлся при помощи мемориальных ордеров. Сегодня такие реквизиты обозначают, что это расчетные операции между РКЦ (расчетно-кассовые центры), используемые для операций в коммерческих банках, собственных операций и операций Центрального банка РФ.

Виды реквизитов

Знать, что такое реквизиты банка — хорошо. Однако следует также знать, что существует большое количество различных видов реквизитов.

Так, например, есть постоянные реквизиты, а есть — переменные. К постоянным относятся те, которые характеризуют типовой формуляр документа и присутствуют в однотипных документах (Эмблема, наименование учреждения, справочная информация об учреждении). К переменным же реквизитам относят те, которые дополняют типовой формуляр, отражая особенности определенной коммерческой сделки.

Кроме этого, реквизиты классифицируются на основные и второстепенные. Без основных юридическая сила документа находится под большим сомнением, а второстепенные — дополняют и уточняют основные.

Существуют следующие виды реквизитов:

Для клиента банка, который проводит платежи в рублях. Документ обязан быть оформлен с указанием:

Наименования или Ф.И.О. клиента.

Номер и кода причины постановки.

Номера банковского счета.

Местонахождения банка, где был открыт счет.

Банковского идентификационного кода.

Номера корреспондентского счета.

Для государственной структуры, которая имеет счет в Центральном банке. Здесь документ оформляется с указанием:

Наименования госструктуры.

ИНН и КПП.

Двадцатизначного номера расчетного счета.

Наименования отделения ЦБ.

БИК отделения ЦБ.

Для коммерческого банка. Необходимы указания:

Наименования банка.

ИНН и КПП.

Номера счета.

Наименования и местонахождения банка.

БИК.

Номера корреспондентского счета в ЦБ.

Реквизиты в иностранной валюте. Оформляются с указанием:

Наименования получателя.

Номера счета получателя (account).

Наименования банка-получателя, его счета (account) и кода SWIFT.

Номера Наименования банка-посредника и его кода SWIFT.

Правила оформления реквизитов

Рекомендуется соблюдать следующие правила оформления реквизитов:

Главным правилом оформления реквизитов является правильность написания даты, подписи, регистрационного номера, грифа утверждения, печати. Ошибка одного из этих составляющих приведет к утере юридической силы документа.

При оформлении документов рекомендуется использование текстового процессора Word for Windows, не ниже 6.0 версии. Шрифт — № 12. При оформлении реквизита «Наименование организации» разрешается использование шрифтов 6 – 24.

Оформляя документ, состоящий более чем из 2-х страниц, 2-я и все следующие страницы необходимо нумеровать. Номер страницы должен стоять вверху страницы посередине. Не допускается использование других цифр, кроме арабских.

Запрещается использование товарного знака вторыми лицами.

При наличии на бланке герба, эмблема должна отсутствовать.

Порядковый номер присваивается отдельно для входящей и исходящей корреспонденции.

Для клиентов банка (юридических лиц, индивидуальных предпринимателей и физических лиц), проводящих рублевые платежи, совокупность значений такова:

Наименование или Фамилия Имя Отчество клиента

ИНН клиента и КПП клиента (обязательно указывается при платежах в бюджет)

Двадцатизначный номер банковского счета (расчетного, текущего)

Наименование и местонахождение (город) банка, где у клиента открыт счет

БИК банка, где у клиента открыт счет

Двадцатизначный номер корреспондентского счета банка в Центральном банке РФ (иногда – в другом коммерческом банке)

Для государственных структур, имеющих счет в Центральном банке РФ и его отделениях, совокупность значений такова:

Наименование государственной структуры

ИНН и КПП государственной структуры

Двадцатизначный номер расчетного счета

Наименование отделения Центрального банка РФ

БИК отделения Центрального банка

Примечание: отсутствует значение «корреспондентский счет в ЦБ РФ», так как счет непосредственно открыт в ЦБ РФ.

Для коммерческих банков совокупность значений такова:

Наименование коммерческого банка

ИНН клиента и КПП банка (обязательно указывается при платежах в бюджет)

Двадцатизначный номер счета

Наименование и местонахождение (город) банка (совпадает с п. 1)

БИК банка

Двадцатизначный номер корреспондентского счета банка в Центральном банке РФ (иногда – в другом коммерческом банке)

Банковские реквизиты в иностранной валюте, как правило, включают в себя:

Наименование получателя

Номер счета получателя (account)

Наименование банка-получателя, его счет (account) и код SWIFT

Наименование банка-посредника (банка-корреспондента) и его код SWIFT

Реквизиты счета – это совокупность сведений, однозначно определяющая «адрес» расчетного счета юридического или физического лица, куда отправитель хочет переслать денежные средства.

Если говорить простыми словами, то можно привести аналогию с обычными почтовыми отправлениями. Прежде чем отправить письмо или посылку через Почту РФ, вы должны точно указать адрес получателя (другими словами – его почтовые реквизиты), иначе посылка не дойдёт куда требуется. Неполные или ошибочные сведения могут привести в ошибочной отправке: письмо либо уйдёт к другому адресату, либо останется лежать невостребованным в почтовом отделении.

Так и с расчётным счётом: он имеет свой уникальный адрес, определяемый набором некоторых реквизитов, ошибка в которых может привести к нежелательным последствиям (перевод просто уйдёт не туда). Счет открывается в строго определённом банке, и имеет строго определённый набор цифр, плюс есть ещё ряд параметров, необходимых для осуществления операции межбанковского перевода.

Вам ещё может встретиться такой термин, как «полные банковские реквизиты», как бы с намёком на полную информацию о счёте.

К реквизитам счета относятся:

1. БИК – 9-значный Банковский Идентификационный Код (аббревиатура БИК образуется из первых букв трёх приведённых слов), который начинается с цифр «04»(код Российской Федерации) . Этот код является уникальным банковским идентификатором, который присваивается каждому банку Центральным Банком РФ. Если придерживаться нашего примера, то это адрес дома (банка), где находится квартира (счёт) получателя. В справочнике БИК РФ (http://www.bik-info.ru/) вы можете найти банк по его БИК и наоборот.

2. Наименование банка, в котором открыт счёт. В случае когда счет открыт в региональном отделении или филиале, указывается наименование и головного банка, и его подразделения, в котором непосредственно открыт счет.

3. Корреспондентский счет (к/с) – открывается банком в ЦБ РФ (или в другой финансовой организации) и служит для проведения межбанковских расчетов (к вашему сведению, все межбанковские переводы в России делаются исключительно через Центробанк, что само по себе является важных гарантом сохранности, целостности и конфиденциальности перевода). Подробнее о межбанке, и о том, как его сделать бесплатно, читайте в нашем обзоре. В России номер такого счета состоит из 20 цифр. При этом первые 3 цифры – 301, а три последних соответствуют трем последним знакам кода БИК. У государственных структур корреспондентский счет отсутствует, поскольку расчетные счета открываются непосредственно в самом ЦБ РФ.

4. Номер расчетного счета (р/с) – 20-значный номер (что это и как он составляется?), являющийся, проще говоря, учётной записью, используемую банком для того, чтобы вести учёт всех денежных операций клиента.

5. Наименование владельца счета. Для юридических лиц это будет полное официальное наименование организации, закрепленное в уставных документах, для физических – полное указание фамилии, имени и отчества.

6. ИНН клиента. У физического лица он состоит из 12 знаков, у юридического – из 10.

7. КПП клиента (для юридических лиц). Это код, указывающий на причину, по которой предприятие было поставлено на налоговый учет. Для разных филиалов одной организации эти коды будут различаться.

В отношении бюджетных организаций в список реквизитов включается и лицевой счет. Бюджет определенного уровня имеет один расчетный счет, открытый в банке, и несколько лицевых для каждой подчиненной организации, обособленного отдела или службы. Все подконтрольные организации пользуются одним расчетным счетом, но при проведении операций указывают номер лицевого счета для идентификации платежа.

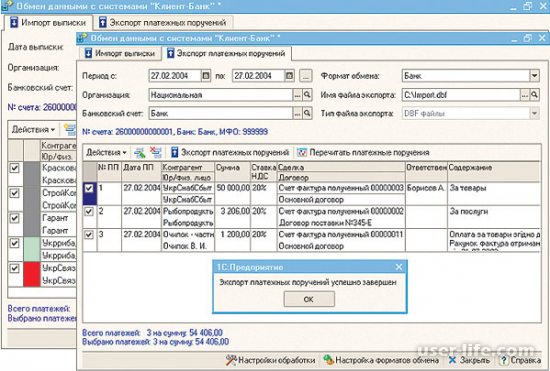

Где они указываются?

Перед тем как сделать платёж или перевод, необходимо указать реквизиты банковского счета получателя в платёжном поручении (платёжке). По сути, так вы даёте команду банку на проведение перевода денежных средств с вашего счёта, открытого в банке (возможны переводы и без открытия счёта). Все необходимые сведения вы вносите в письменном виде в предоставляемое банком поручение, оформленное в виде бумажного бланка.

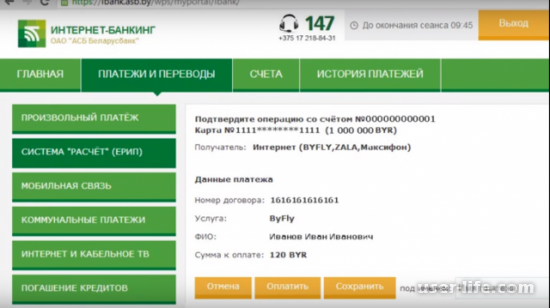

Если вы делаете перевод онлайн без посещения банковского отделения (в онлайн-банке или мобильном приложении), то необходимые реквизиты вы вбиваете в соответствующую форму платежа. После подтверждения платежа банк сформирует для вас платёжное поручение, которое и будет доказательством отправленного вами перевода.

Как правило, при онлайн-переводах процесс заполнения реквизитов значительно упрощается – достаточно в соответствующее поле вбить БИК банка, и программа сама найдёт официальное наименование банка и корреспондентский счёт (смотрите пример реального перевода по вышеуказанной ссылке на обзор межбанковских переводов).

Как узнать банковские реквизиты?

Для этого существует несколько способов, каждый из которых нельзя назвать сверхсложным:

Найти нужную информацию в договоре на открытие счета. Все данные оформляются на отдельном бланке либо прописываются в тексте самого договора или его приложения. Самый простой способ, не требующий особых знаний или умений и непосредственного нахождения перед компьютером с обязательным выходом в интернет.

При личном обращении в подразделение банка. Распечатку реквизитов в этом случае могут выдать либо самому владельцу счета, либо его представителю по доверенности. Для получения документа следует предоставить паспорт и доверенность (для представителя).

В личном кабинете онлайн-сервиса обслуживающего банка. Способ актуален как для организаций, так и для граждан, подключенных к соответствующим банковским услугам.

Через горячую линию банка. Приготовьтесь ответить на контрольный вопрос и назвать кодовое слово, которые были указаны при заполнении анкеты, а также персональные данные о владельце счета.

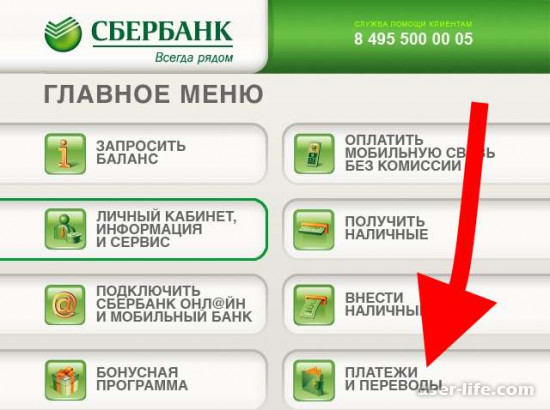

В любом устройстве самообслуживания. Актуально в отношении счетов, привязанных к пластиковым картам.

В качестве примера поиска требуемых вам реквизитов, вы можете ознакомиться со статьёй: «Как узнать реквизиты счёта карты Сбербанка?».

Все перечисленное выше справедливо для уточнения сведений по собственным счетам. Но как быть, если срочно нужны реквизиты постороннего лица или организации? Здесь будет доступно также несколько вариантов:

Найти нужную информацию в имеющихся у вас документах. Например, когда нужно провести платеж поставщику, все его банковские реквизиты можно узнать из договора или счета на оплату.

Запросить в банке. Здесь вам смогут сообщить все реквизиты за исключением непосредственно самого номера расчетного счета. Эти данные являются закрытой информацией и не могут разглашаться третьим лицам.

В налоговых органах. Полную информацию из их базы можно получить только по решению суда. Исключение составляют наименование и ИНН организации, которые могут быть получены любым желающим без ограничений. Достаточно лишь зайти на официальный сайт ФНС и поискать сведения в едином реестре.

В базе СПАРК, но доступ к ней предоставляется не всем.

Для чего нужны реквизиты банковского счета?

Реквизиты используются при любом виде безналичных перечислений, будь то расчеты с контрагентами, перечисление заработной платы работникам или расчеты с бюджетом. Банковские реквизиты нужны для правильного перечисления сумм по назначению. В случае если допущена ошибка хотя бы в одной цифре одного из реквизитов счета, возможны:

оставление платежного документа без движения в связи с невозможностью проведения платежа;

возврат платежа отправителю и связанная с ним потеря денег за уплаченную комиссию;

перечисление средств посторонним лицам.

Именно поэтому к заполнению платежных реквизитов нужно подходить ответственно, тщательно проверяя каждое значение.

К общим реквизитам относят следующие данные клиента:

Наименование (если организация), Фамилия, Имя, Отчество (если ИП или физическое лицо) получателя.

ИНН и КПП получателя платежа.

Номер счета получателя платежа (двадцатизначный, может быть расчетным или текущим).

Наименование банка и его месторасположение.

БИК банка, где открыт счет.

Номер корреспондентского счета (двадцатизначный).

Зная общие реквизиты можно легко перевести деньги и быть уверенным, что они окажутся именно у того клиента, которому предназначаются. Следует внимательно заполнять поля, особенно с двадцатизначными номерами.

Немного отличаются банковские реквизиты для иностранной валюты. Они включают следующие пункты:

Наименование получателя платежа.

Number счета получателя платежа.

Наименование банка получателя, его счет и код SWIFT.

Наименование банка посредника и его код SWIFT.

Банковские реквизиты подлежат определенному учету и классификации. Присвоение номеров счетов и классификаторов происходит по определенной схеме и подчиняется правилам присвоения кодов. Рассмотрим расшифровки основных банковских реквизитов.

Расшифровки банковских реквизитов

Итак, рассмотрим основные пункты банковских реквизитов более подробно.

Наименование. Вписывается полное наименование клиента банка. Для физических лиц и предпринимателей указываются фамилия, имя, отчество.

ИНН и КПП. ИНН – индивидуальный номер налогоплательщика, присваивается налоговой инспекцией при постановке на учет в качестве налогоплательщика. КПП – это код причины постановки на учет, является девятизначным номером, в котором отражаются код субъекта РФ, код налоговой инспекции, в которой зарегистрирован клиент, порядковый номер постановки на учет по данной причине и код причины постановки на учет. Расшифровку кодов можно посмотреть в классификаторе.

Номер счета. Текущий или расчетный счет, открываемый в банке, имеет двадцатизначный номер. Присваивается банком клиенту. В кодировке счета заключается номер счета в банке, валюта операций, виды операций, применение счета физическим лицом или предпринимателем. В качестве создания резерва могут применяться двадцати пятизначные номера.

Наименование банка и его месторасположение. Показывается полное наименование банка, его филиала и месторасположение, с указанием адреса.

БИК банка. Это банковский идентификационный код присваивается Центробанком России. Для каждого банка этот код является индивидуальным. Содержит девять цифр. Первые две начинаются с «04» — что подразумевает банк на территории России. Остальные цифры показывают регион банка, его номер регистрации в системе Банка России. Коды БИК являются общедоступными и обновляются ежемесячно, при регистрации новых банков или их филиалов.

Корреспондентский счет. Это специальный счет банка в Центробанке РФ. Присваивается Центральным Банком каждому банку. Имеет двадцатизначное число. По номеру счета можно узнать о назначении счета, валюту счета и территориальное расположение банка.

Для счетов в иностранной валюте применяются следующие расшифровки:

Account. Номер счета и наименование получателя. Указывается после полного наименования получателя. Применяется для идентификации получателя платежа.

SWIFT. Международная система совершения межбанковских операций и получения платежей. Каждый банк участник получает свой код в этой системе и может совершать международные платежи.

Полную расшифровку банковских реквизитов можно найти в специальных справочниках, где указаны все значения кодов и способы проверки. Такие справочники находятся в общем доступе и служат для проверки счетов и их назначения. В основном справочники используются в банках и организациях, осуществляющие большие объемы платежей.

Правила заполнения банковских реквизитов

Не смотря на то, что в современном мире практически все платежи заполняются на компьютерах и процесс заполнения стал на много проще, необходимо соблюдать определенные правила при заполнении платежных документов. Особенно это касается, когда платежный документ заполняется от руки.

Во-первых, необходимо узнать точные реквизиты для отправки платежа. Заполнение платежных документов с неточными реквизитами может привести к утрате денежных средств или к просрочке платежа. Иногда это может негативно отразиться на взаимоотношениях плательщика и получателя.

Во-вторых, после заполнения платежного документа необходимо тщательно проверить реквизиты, наименование платежа и получателя. Также стоит проверить правильность заполнения номеров счетов, зная основные принципы и расшифровки, можно свести ошибки к минимуму.

В-третьих, следует отслеживать передвижение денежных средств. После отправления платежа стоит поинтересоваться у сотрудников банка, когда получатель получит деньги. Затем стоит сообщить получателю необходимую информацию и проконтролировать получение им денежных средств.

Соблюдение простых правил поможет избежать неприятностей при осуществлении платежей через банк, а также избежать проблем с получателем платежей.

Как узнать кпп сбербанка по номеру счета

Ежедневно пользуясь банковской картой, люди часто даже не представляют, что такое реквизиты, ведь для совершения простейших операций по зачислению или снятию денежных средств через банкоматы они не требуются.

Однако рано или поздно может возникнуть такая ситуация, когда необходимы полные реквизиты банковской карты. Как узнать реквизиты карты Сбербанка и для чего они могут понадобиться? Чаще всего полные реквизиты карты требуются для безналичных межбанковских переводов, либо для переводов между физическими и юридическими лицами, либо для погашения кредитов, либо для пополнения собственного вклада.

Говоря о реквизитах банковской карты, нужно знать разницу между понятиями «реквизиты карты» и «банковские реквизиты Сбербанка».

Реквизиты банковской карты – это данные, которые частично отображаются на самой карте. К ним относятся:

ФИО держателя карты латинскими буквами (если она именная);номер карты;месяц и год окончания срока действия;код безопасности CVV2 или CVC2;номер счета (непосредственно на пластиковой карте не указывается).

Банковские реквизиты отделения Сбербанка – это информация, касающаяся отделения Сбербанка, где именно была оформлена карта, и счета, к которому она привязана. Данная информация позволяет совершать любые операции с картой и со счетом. К ним относятся:

наименование банка (полное и сокращенное);ИНН банка – индивидуальный номер налогоплательщика;БИК – банковский идентификационный код;КПП – код причины постановки на учет;номер корреспондентского счета банка ;номер отделения банка имеет вид XXXX/YYYY (где XXXX – номер регионального банка, YYYY –номер дополнительного офиса в регионе).

В отделении Сбербанка.

Самый простой способ – обратиться в ближайшее отделение банка. При себе необходимо иметь банковскую карту и паспорт, при предъявлении которых сотрудник банка выдаст полную информацию по реквизитам. Можно получить несколько экземпляров распечатки с банковскими данными карты.

Звонок в колл-центр Сбербанка.

Если нет времени идти в Сбербанк, можно позвонить в службу поддержки по номеру горячей линии 8 800 555 55 50. Для получения реквизитов карты необходимо представиться и назвать оператору ваше кодовое слово. Желательно при себе иметь ручку и лист бумаги, чтобы записать полученную информацию.

Договор банковского обслуживания.

Если при себе есть Универсальный договор банковского обслуживания, который выдается при оформлении карты, то информацию по реквизитам можно посмотреть там. В договоре содержатся полные реквизиты карты Сбербанка.Если необходимо узнать реквизиты зарплатной карты, можно обратиться в отдел кадров вашей организации. Сотрудники отдела кадров выдадут нужную информацию.

Если есть доступ к интернету и подключена система Сбербанк Онлайн, то реквизиты карты можно посмотреть в личном кабинете. Это займет не более 5 минут.

Для начала нужно войти в личный кабинет, используя личный идентификатор и пароль.Далее выбрать нужную карту, выбрать вкладку «информация по карте», и далее выбрать «реквизиты перевода на счет карты». В новом окне откроется подробная информация с реквизитами вашей карты. Ее можно переписать или распечатать.

Официальный сайт Сбербанка.

На официальном сайте можно узнать реквизиты территориального банка или полные реквизиты своей карты, если вы знаете номер счета и ИНН банка.

1-й способ. На официальном сайте необходимо сначала выбрать и установить свой регион, затем найти вкладку «О банке». Она находится в самом низу страницы слева. Далее справа из небольшого списка выбрать вкладку «реквизиты». При этом откроется новое окно с нужной информацией по территориальному банку.

2 способ. Этот способ позволяет узнать реквизиты карты по номеру счета. На официальном сайте Сбербанка в самом низу слева находим вкладку «О банке». Далее в меню слева находим вкладку «Реквизиты», и «Проверка 20-значного счета». Необходимо заполнить следующие данные: ФИО, ИНН или адрес отделения банка, где была оформлена карта, 20-значный номер счета, к которому привязана карта. Далее нажимаем «Сформировать» и получаем информацию по реквизитам карты.

Терминалы самообслуживания.

Реквизиты карты Сбербанка можно узнать через банкоматы или терминалы, поддерживающие соответствующую функцию. Для этого нужно вставить карточку в терминал, ввести пин-код, выбрать в меню «Мои платежи» — «Реквизиты счета». На экране отобразится вся нужная информация. Для удобства реквизиты можно распечатать в чеке.

Таким образом, в случае необходимости есть несколько способов, как узнать реквизиты карты Сбербанка. Это можно сделать, как не выходя из дома, так и находясь в любом месте вне дома. Полные банковские реквизиты может получить только сам владелец карты при наличии паспорта, секретной кодовой информации и самой пластиковой карточки. Такие меры принимаются для безопасности самих же клиентов Сбербанка, так как информация по реквизитам карты обеспечивает полный доступ к ней и ее счету и позволяет совершать любые операции.

Все рано или поздно сталкиваются с такой проблемой, как заполнение квитанций или иных документов. Особую сложность вызывают реквизиты организации, ведь важно правильно их указать, чтобы не возникло проблем с платежами и переводами. Не все знают, что такое КПП в реквизитах Сбербанка и как узнать эти данные, об этом и пойдет далее речь.

Реквизиты Сбербанка

Что такое КПП number

Аббревиатура КПП расшифровывается как код причины постановки. Иными словами – это уникальная комбинация из 9 цифр, присвоенная предприятию управлением федеральной налоговой службы.

Что обозначает числовой код:

первые четыре цифры – это код региона РФ, где юридическое лицо встало на учет в налоговую инспекцию; следующие два числа – это код причины, по которой лицо было зарегистрировано; последние цифры означают, сколько раз юридическое лицо становилось на учет, если первый раз, то последние три цифры КПП будут 001.

Обычно этот номер налогоплательщик получает вместе с ИНН, и его дают для того, чтобы подтвердить тот факт, что юридическое лицо является налогоплательщиком. В платежных документах не всегда нужно указывать данный реквизит, а если требуется, то его можно узнать, для чего существует несколько способов.

Как узнать КПП Сбербанка России

Итак, как узнать КПП Сбербанка? Есть несколько способов:

Если у вас есть, какой-либо договор с банком, например, кредитный или по вкладам, то посмотреть все реквизиты можете там. Можно обратиться непосредственно в ближайшее к вам отделение банка, все реквизиты вам предоставят сотрудники отделения.

Если нет возможности посещать банк, можно позвонить по телефону горячей линии, сотрудники call-центра работают в круглосуточном режиме и готовы ответить на любой вопрос клиента. Можно посмотреть любые реквизиты юридического лица на официальном сайте налоговой инспекции. Для этого достаточно перейти по ссылке https://egrul.

Официальный сайт Налоговой инспекции

Кроме того, все реквизиты, в том числе КПП Сбербанка России, можете посмотреть на официальном сайте.

В основном данный реквизит необходим для платежных поручений и бухгалтерский отчетов. Кстати, у Сбербанка код КПП 775001001 (это по данным с официального сайта), но в зависимости от региона и отделения код может быть другим, потому разумнее все же проверить наверняка.

Источник: http://gidmoney.ru/kak-uznat-kpp-sberbanka-po-nomeru-scheta/

Что такое IBAN код и для чего он нужен?

Тот, кто хоть однажды пытался отправить деньги в Европу или же, наоборот, из другой страны в Россию, наверняка сталкивались с такой проблемой — в банковском учреждении требовали назвать IBAN код. Что же это за код такой, где и как его узнать? Расскажем в нашей статье.

Начнем с того, что у российских банков такого кода попросту нет, так как они работают по другой системе. А вот банки стран — членов Евросоюза и некоторых других стран успешно применяют стандарты, предусматривающие коды IBAN. Причем наличие этого кода существенно облегчает жизнь тем, кто хочет быстро и надежно отправить денежные средства нужному адресату в пределах Европы.

Код IBAN для чего он банкам?

IBAN – это номер банковского счета, созданный по международным, в основном европейским, стандартам. Аббревиатура расшифровывается буквально -«интернациональный банковский номер счета». Его назначение – упрощение операций между банками разных стран. Зачем им это нужно?

Если вы когда-нибудь набирали номер абонента из другой страны, то понимаете, как это неудобно и непривычно – большое количество цифр, расположенных в ином, для понимания российского человека, порядке. Как было бы удобно, если бы все номера телефонов в разных странах имели одинаковое количество цифр и выглядели бы примерно одинаково. Примерно также и с банковскими счетами.

Чтобы банкам и их работникам было проще, они совершали меньше ошибок и переводы проходили легко, быстро и без проблем – именно для этого и были созданы IBAN коды.

Как выглядит IBAN код?

Код состоит из 34 символов, среди которых цифры и буквы. Так что, если вам пришлось переписывать код вручную, проверьте – сколько символов вы написали. Дальше проверяем правильность написания и порядок:

Первые 2 буквы кода означают код страны, где находится банк-получатель;

Следующие 2 контрольные цифры;

Затем 4 буквы – SWIFT или BIC-код банка;

Дальше идут 13 цифр – индивидуальный номер счета клиента в этом банке.

Первые буквы позволяют определиться со страной для отправки перевода. Например, GB означает Great Britain или Великобритания. NL – Нидерланды, а UA – естественно, Украина. Все не так уж сложно.

Следующие 2 цифры – это уникальный код, рассчитанный по международным стандартам и выданный стране для использования их банковской системой.

Далее идет BIC шифр или SWIFT код, определяющий сам банк, участвующий в операции. Ну а 13 цифр – уже стандартный номер счета, которыми мы постоянно пользуемся.

Где взять код?

Если вы захотите отправить деньги «на родину» из банка, работающего по европейским стандартам, то при отправке перевода вас попросят назвать этот самый IBAN код. Сделать это вы не сможете. Потому что, сколько бы ни уговаривали сотрудников российского банка, код они вам не скажут. Его в наших банках просто нет – стандарты другие.

Особо находчивые сотрудники банка будут предлагать вам воспользоваться SWIFT кодом, это не совсем то, что вам в данном случае нужно. Хотя эта информация тоже пригодиться.

Примеры кодов:

Казахстан KZ75 125K ZT10 0130 0335

Финляндия FI21 1234 5600 0007 85

Молдова MD68 EX 0700 0002 2515 9105 EU

Что в этом случае делать россиянам?

Стоит учесть, что сложности возникнут только в случае отправки валюты. Если вы хотите переправить местные деньги, то IBAN не нужен.

Если вам необходимо отправить средства именно в валюте, а нужного кода нет, то можно попробовать договориться с сотрудниками европейского банка. При этом желательно, хорошо владеть местным языком.

Попробуйте объяснить, что российские банки не работают по этим стандартам и такого кода просто не существует.

Предоставьте максимум информации о банке-получателе и личном счете, на который осуществляется отправка. Именно здесь может пригодиться SWIFT код.

Узнайте, есть ли альтернативные способы отправки денег.

IBAN Сбербанк России (SWIFT код)

Владельцам счетов Сбербанка неоднократно удавалось получать переводы из заграничных банков. В данном вопросе этот факт является бесспорным преимуществом Сбербанка перед другими российскими банками. Но, чтобы деньги дошли до получателя необходимо точно знать и сообщить банку-отправителю следующую информацию:

SWIFT Сбербанка – он состоит из набора латинских букв, что-то вроде SBERUAUK SABRZKAL.

Правильное название Сбербанка на английском языке – Sberbank.

Правильное название вашего города на английском языке.

Номер отделения, где будут получать деньги и все его реквизиты.

Номер счета получателя.

Личная информация получателя: ФИО, паспортные данные и адрес регистрации.

Узнать реквизиты Сбербанка, а также SWIFT можно в любом отделении, через Сбербанк онлайн или по горячей линии.

А если отправлять из России в Европу?

Если вы отправляете валютный денежный перевод в заграничный банк, работающий по европейским стандартам, то обязательно нужной знать IBAN код получателя. Иначе деньги не дойдут до адресата, и вернуться к вам обратно. А вот комиссию за перевод вам вернут вряд ли. Чтобы этого не случилось, знайте следующие данные:

Работает ли банк-получатель по европейскому стандарту;

IBAN код банка (в случае положительного ответа на предыдущий вопрос);

Точные реквизиты получателя.

БИК – банковский идентификационный код. Что такое BIC банка

Банковский идентификационный код (БИК) представляет собой уникальную для каждого отдельного участника последовательность из 9 цифр и является одним из обязательных реквизитов любой кредитно-финансовой организации. БИК банка – это идентификатор участника платежной системы. Полная информация о реквизитах всех зарегистрированных на территории Республики Беларусь участниках расчетов собрана в систематизированном справочнике БИК.

Финансово-кредитная организация либо ее подразделение получает БИК банка код в момент включения ее в вышеупомянутый справочник. Банковский идентификационный код формируется в соответствии с международными стандартами финансовой деятельности и состоит из следующих частей:

1-2 цифры – код страны (для Республики Беларусь применяется 15);

3-4 – номер, соответствующий административно-территориальной единице (например, Брестская область – 05);

5-6 – условный номер расчетного центра (для Национального банка и его филиалов используют коды от 01 до 99, для остальных банков и их филиалов – 01)

7-9 – номер участника расчетов.

Так, банковский идентификационный код филиала ОАО «Беларусбанк» в городе Пинске, например, будет выглядеть следующим образом: 150501***, где 3 последние цифры – номер определенного расчетно-кассового центра.

Данные о реквизитах, содержащиеся в Справочнике БИК РБ, в обязательном порядке должны использоваться участниками расчетов при заполнении платежных документов в процессе осуществления банковских операций.

Полные реквизиты банковской карты. Из чего они состоят и где их взять?

Банковская карта, как и обычный счет, имеет свои реквизиты – набор идентификационных номеров, которые иногда необходимы для бухгалтерской отчетности. В принципе, для моментального перевода на карту Приватбанка частным лицом вполне достаточно знать номер карты, который указан прямо на ней. Но, если вдруг по какой-либо причине перевод на карту осуществляется от лица организации, реквизиты понадобятся обязательно.

В список реквизитов входят:

Номер расчетного счета, на который выпущена карта (не путать с номером карты!).

Наименование банка-получателя (например, Приватбанк).

Идентификационный номер получателя (это ИНН держателя карты, иногда данный реквизит отсутствует, это происходит в том случае, если владелец карты по каким-либо причинам его не получал).

Фамилия, имя и отчество владельца карты.

МФО банка, который выпустил карту.

Иногда в дополнение ко всем перечисленным реквизитам отправитель финансовых средств пишет назначение платежа, впрочем, это поле заполнять необязательно, если только вы не являетесь юридическим лицом.

Читайте также Чим відрізняються платжні системи, що випускають банківські кредитні карти?

Где можно узнать реквизиты вашей карты?

Способов узнать полные реквизиты банковской карты, в отличие от ПИН-кода, несколько:

Посмотреть данные сведения в договоре, который вам выдавали в отделении банка при оформлении карты. Договор необходимо хранить в надежном месте, но, к сожалению, далеко не все соблюдают это правило.

Иногда сведения о реквизитах пишутся прямо на конверте, в котором выдается карта.

Тем, кто зарегистрирован в системе онлайн-банкинга, можно посмотреть полные реквизиты карты в собственном аккаунте. Например, для Приватбанка – это система «Приват24». Полные реквизиты карточного счета можно узнать, войдя в аккаунт, и перейдя во вкладку «Настройки». Как вариант, реквизиты можно уточнить в службе поддержки пользователей «Приват24».

Данные сведения легко узнаются, если обратиться в отделение банка, желательно именно в то, где происходила выдача карты. При себе необходимо иметь паспорт и вспомнить кодовое слово, которое вы написали в анкете при оформлении.

Иногда полные реквизиты банковской карты можно уточнить на горячей телефонной линии банка. Но приготовьтесь к тому, что вы будете должны ответить на ряд вопросов, с помощью которых вас идентифицируют, как держателя карты.

Полные банковские реквизиты определенной карты узнать достаточно просто, но стоит передавать их с особой осторожностью, проверенным организациям и лишь тогда, когда это действительно необходимо.

Внимательно пишите реквизиты!

Не путайте номер карты с номером счета, на который она выпущена – это разные вещи. Карточный счет также имеется на ней, но он надежно скрыт под магнитной полосой и считывается лишь с помощью специальных устройств. Когда карту, в связи с окончанием срока действия перевыпускают, номер расчетного счета остается прежним, а вот номер самой карты меняется.

Реквизиты следует записывать очень внимательно, поскольку цифр много, поэтому запутаться весьма легко. Ошибку может заметить работник банка, а в противном случае деньги просто уйдут не туда, куда должны. Исправить эту неприятность можно, если написать заявление, предоставить платежные документы и дать делу официальный ход, но временные потери вам навряд ли кто-либо компенсирует. И, кстати, некоторые банки иногда штрафуют клиентов за халатность./

Как посмотреть реквизиты карты в Сбербанк Онлайн?

Каждый клиент, открывший счёт в Сбербанке, получает карту, необходимую для удобного доступа к деньгам. Карта привязывается к счёту, но номер у неё совершенно другой. Человеку нередко требуется узнать все реквизиты карты, но он не знает, как это сделать. На самом деле, всё очень просто.

Зачем может потребоваться знать реквизиты карты?

Чаще всего банковские реквизиты нужны, чтобы отдать их в бухгалтерию по месту работы. Работодатель будет перечислять заработную плату на этот счёт. Но одного номера карты для этого недостаточно. Необходимо указать полную информацию по счёту.

Также предприниматели, производя безналичные расчёты, обмениваются со своими партнёрами банковскими реквизитами. Это обеспечивает полноценную работу компании или отдельного ИП. Реквизиты карты могут понадобиться частным лицам и в других случаях.

Как посмотреть реквизиты карты через Сбербанк Онлайн?

«Сбербанк Онлайн» – это интернет-банкинг, который позволяет управлять собственным счётом через интернет. Человеку необходимо зарегистрироваться в системе. После этого он может пользоваться Сбербанк Онлайн дома: выполнять различные операции и переводить деньги.

Чтобы посмотреть реквизиты своей карты в Сбербанк Онлайн, необходимо авторизоваться в личном кабинете, затем найти список всех карт, выбрать из них нужную и нажать «Информация по карте». Во вкладке с детальной информацией клиенту следует найти «Реквизиты перевода на счёт карты». Там он увидит всю необходимую информацию.

Другие способы узнать реквизиты карты Сбербанк

Если у клиента не подключена система «Сбербанк Онлайн», то есть и другие способы узнать реквизиты карточного счёта:

заглянуть в договор, который был выдан при оформлении карты;

позвонить на номер бесплатной горячей линии Сбербанка: 8-800-555-55-50;

посетить ближайшее отделение банка, захватив с собой карту и паспорт;

вставить карту в банкомат или терминал, поддерживающий такую функцию (нажать «Мои платежи», а затем «Реквизиты»); можно распечатать данные на чеке;

войти на официальный сайт Сбербанка и выбрать свой регион, а затем слева внизу страницы найти вкладку «О банке», перейти в «Реквизиты», а потом нажать на «Проверка 20-значного счёта»; здесь уже нужно ввести свои данные и выбрать «Сформировать».

Последний способ несколько сложный, потому не пользуется популярностью среди населения.

В каком случае можно передавать данные о реквизитах?

Поступая на новую работу, человек обязательно должен предоставить в бухгалтерию свой расчётный счёт для получения заработной платы. Передавать эти данные своему работодателю не только можно, но и нужно. В то же время номер пластиковой карты, которая привязана к счёту, и другие её данные не требуются бухгалтерии для перевода заработной платы работнику.

Эту информацию не только не нужно предоставлять на работе, но и в целом её крайне опасно разглашать, кому бы то ни было. Если требуется получить какой-то денежный перевод, то в целях безопасности рекомендуется не давать номер карты и другие её данные, а сообщить расчётный счёт в Сбербанке.

Кому нельзя передавать реквизиты?

Зачастую мошенники пытаются получить доступ к секретной информации клиентов Сбербанка и других банков. Без необходимости никому не следует сообщать свои конфиденциальные данные. Но если реквизиты счёта карты – это информация, которая не принесёт пользы мошенникам, то номер пластиковой карточки – это данные, которые передавать кому-либо следует с осторожностью. Вместе с номером нельзя сообщать другую информацию.

Злоумышленники преследуют держателей карт повсюду. Они звонят по телефону и, рассказывая всё время разные байки, пытаются выманить секретные данные карты. Сам банк никогда не звонит своим клиентам с такими вопросами. Мошенники же, нередко представляются сотрудниками Сбербанка. Клиенты должны проявлять бдительность, не только снимая деньги с банкомата или расплачиваясь в магазине, но и разговаривая по телефону или переписываясь с кем-либо в интернете. Мошенники могут взломать аккаунт вашего друга и писать от его лица.

Правила безопасности и конфиденциальности

Зная номер карты, указанный на её лицевой стороне, имя владельца, срок действия пластика и секретный код CVV2, записанный на обороте карточки, можно без проблем украсть деньги с чужого счёта. Большинство интернет-магазинов предоставляет возможность расплатиться безналичным расчётом, введя эти данные. Это обычная практика. Потому пластиковую карту необходимо держать при себе и не давать другим людям. Если карта утеряна, то человеку следует заблокировать её и обратиться в банк для восстановления.

Нередко в интернете приходят сообщения с просьбой указать реквизиты карты, чтобы получить какой-то неожиданный выигрыш. Такие письма могут содержать ссылки, на которые запрещается нажимать. После перехода по ним клиент «дарит» злоумышленникам свои данные. Вирус собирает с компьютера все пароли, в том числе и от Сбербанк Онлайн. Мошенники могут воспользоваться этим.

Как узнать реквизиты карты Сбербанка

Снятие наличных средств в банкомате, совершение покупок, оплата услуг – все те действия, которые требуют от держателя банковской карточки только ввода пин-кода.

Но для перечисления средств на вашу карту из стороннего банка без реквизитов (номера счета, БИК) не обойтись. Если у вас на руках договор, заключенный при получении «пластика», то проблем не возникнет: все, что нужно, указано в нем. Но что делать, если он давно утерян, а полные данные для проведения платежа нужно узнать срочно?

Как можно узнать полные реквизиты, не выходя из дома?

Если вас интересует, как можно узнать счет вашей карточки и БИК (идентификатор банка, выдавшего ее), внимательно ознакомьтесь с информацией ниже. Итак, не покидая своего дома, вы можете выяснить нужные данные по телефону или электронной почте. Для каждого варианта предусмотрен свой порядок действий.

С помощью телефона выяснить нужную информацию можно так:

позвонить по бесплатному телефону 8-800-555-5550;

сообщить персональные данные (ФИО, дату рождения, номер карты);

назвать кодовое слово, указанное в договоре обслуживания.

В случае выполнения описанных действий сотрудник call-центра Сбербанка сообщит вам расчетный счет и БИК, КПП и корреспондентский счет. При этом не стоит путать номер карты и ее счета, поскольку они не совпадают. Первый используется для платежных операций (в магазинах, сети Интернет) и нужен для идентификации. Второй состоит из 20 чисел, и найти его можно только в договоре, то есть, по номеру карточки установить его самостоятельно, не имея на руках документов, невозможно.

Возникает правомерный вопрос: можно ли узнать расчетный счет, БИК и прочие данные, не помня кодового слова? Да, можно. Но тогда вам предстоит ответить на ряд дополнительных вопросов, указать свои паспортные данные, телефон и т.д. Вы также можете выяснить реквизиты посредством e-mail, для чего потребуется:

связаться со службой поддержки Сбербанка;

составить заявление установленной формы;

отправить его на рассмотрение и ожидать данные в ответном письме.

Для идентификации клиента сотрудникам службы поддержки понадобится та же информация: ФИО, № карты, кодовое слово. А вот для того, чтобы определить данные карточки посредством компьютера, телефона или планшета, нужно предварительно подключить Мобильный банк, а затем войти в систему Сбербанк-online.

Узнать реквизиты онлайн в интернет-банке

войти в систему Сбербанк-online, введя логин и пароль;

выбрать нужную карту (если их подключено несколько);

войти в раздел «Информация по карте» или ссылку «Подробнее»;

просмотрите блок «Общая информация», где и будет указан номер л/с.

Логин и пароль для входа в систему можно также получить несколькими способами:

в терминале самообслуживания (в банкомате Сбербанка);

посредством SMS-запроса в Мобильном банке.

В первом случае необходимо вставить карточку в картоприемник, ввести пин-код, в основном меню выбрать раздел «Подключить Сбербанк онл@йн» или Мобильный банк», а затем нажать кнопку «Получить логин и пароль». По окончании этих действий вам будет выдан чек с идентификатором и паролем.

Во втором случае, при пользовании Мобильным банком, получить логин можно по СМС. Для этого отправьте со своего мобильного телефона запрос «ПАРОЛЬ ***» (последние 4 символа – последние 4 цифры номера карточки) на 900. Вам придет сообщение, содержащее пароль и телефон контактного центра, куда следует позвонить, чтобы узнать логин. Как видите, узнать платежные данные вашей карточки – минутное дело, главное – знать идентификатор для входа в систему.

Через банкомат или терминал

Этот способ является, пожалуй, самым быстрым и простым. От вас потребуется лишь посетить ближайшее банковское отделение или место, где установлен терминал (банкомат), вставить карточку в приемник, ввести PIN и совершить следующие действия:

войти в раздел «Региональные платежи»;

нажать на ссылку «Информация»;

выбрать пункт «Печать реквизитов».

После этого терминал выдаст вам чек, на котором будет отображена вся необходимая информация. Операция займет не более 1 минуты!

Можно ли узнать платежные реквизиты по номеру карты?

Платежные данные – это не только номер карты и счета. Это также банковский идентификационный код (БИК) и корреспондентский счет. С этими наименованиями нередко сталкиваются плательщики кредитов. Владельцу кредитной карты или получателю банковской ссуды при формировании платежного поручения на перевод средств в счет погашения кредита через терминал необходимо указывать БИК.

Идентификационный код кредитно-финансового учреждения обязательно указывается в числе реквизитов при переводе средств. Состоит он из 9 цифр, посредством которых можно определить, где банк расположен, какое конкретно отделение обслуживает определенного клиента.

Расшифровывается БИК так:

первая пара цифр – код страны (для РФ – 04);

вторая пара цифр – код региона (он определяется по ОКАТО);

следующая пара – условный номер подразделения Банка России (от 00 до 99);

последние четыре цифры – условный номер определенного банка и филиала.

Узнать идентификационный банковский код, располагая в наличии только кредиткой, нельзя. Но если у вас сохранился конверт, в котором был указан пин-код, то вы можете внимательно осмотреть его и увидеть: на нем указаны все необходимые банковские реквизиты для проведения платежей. Если конверт утерян, то не стоит отчаиваться. У вас под рукой смартфон? Отлично!

Зайдите на официальный сайт Сбербанка, выберите свой город, затем выберите интересующее вас отделение (то, которое выдало кредит или кредитку) и перейдите по ссылке «Подробнее». После этого вы увидите страницу с подробной информацией об отделении, включая БИК и корреспондентский счет. Если точно определить посредством сайта, какое именно отделение выдавало вам кредит, вы не можете – это не повод отчаиваться!

Воспользуйтесь проверенным способом – посетите Сбербанк-онл@йн. Войдя в систему, выберите раздел «Детальная информация» и внизу страницы, под ФИО держателя и сроком ее действия, вы увидите строчку с указанием подразделения, выдавшего вам кредитку. Скопируйте его и вставьте в строку поиска на официальном сайте банка (либо нажав на ссылку «Отделения и банкоматы» над поисковой строчкой).

Наконец вы всегда можете позвонить в call-центр кредитно-финансового учреждения и уточнить интересующую вас информацию. Поскольку БИК является общедоступным, вам не понадобится называть кодовое слово и отвечать на дополнительные вопросы. А если вы уже находитесь в нужном вам отделении, смело обращайтесь к консультантам, и они предоставят вам требуемые данные.

Способов выяснить реквизиты кредитки существует великое множество. И в большинстве случаев сделать это можно за считанные секунды, даже не покидая своего дома. Но все-таки лучше следовать предписанию банковского учреждения и сохранять договор до конца срока пользования «пластиком»!

Источник: http://banki-v.ru/karty/kak-uznat-rekvizity-karty-sberbanka/

Расшифровка расчетного счета в банке: значение цифр в номере

При открытии расчётного счёта в банке специалист предоставит вам комбинацию из цифр, которая и будет служить индивидуальным шифром для хранения средств. Однако, мало кто задумывается, как происходит расшифровка номера, что означают эти цифры и сколько их должно быть в счёте.

На самом же деле, расчётный счёт представляет собой строгую последовательность чисел. Зная значения номера, можно многое сказать о счёте. К примеру, для каких целей он открывался и в какой валюте хранятся деньги на нём.

Структура банковского счета

Расчётный счёт представляет собой 20 цифр, каждая из которых имеет своё предназначение. Все числа, входящие в номер, разделены на группы. Отдельная группа отражает некую характеристику счёта. При этом внешне счёт на платёжном документе или в реквизитах компании выглядит как одно длинное число без каких-либо пробелов или точек.

Если рассматривать значение счёта, то удобнее это сделать с разбивкой номера на группы: 111.22.333.4.5555.6666666. Каждый раздел имеет своё определение:

111 — счёт 1-го порядка банковского баланса (по этим цифрам можно узнать, кто открыл счёт и для каких целей);

22 — счёт 2-го порядка банковского баланса (цифры дают понять специфику деятельности владельца счёта);

333 — валюта, в которой хранятся средства на счету;

4 — проверочный код;

5555 — комбинация, означающая отделение банка, в котором открыт счёт;

6666666 — порядковый номер счёта в банке.

Банковские счета открываются физическим лицам, различным организациям и государственным структурам. Поэтому комбинации номера счёта встречаются самые разные. Важно не ошибиться цифрами при отправке платежа, иначе средства уйдут другому адресату. Какие же могут быть комбинации из чисел внутри одного счёта? Об этом мы рассказываем чуть ниже.

Как расшифровывается?

Теперь давайте более подробно разбирать, что означает расшифровка первых 5-ти цифр в расчётном счёте. Они составляют определённую группу счетов баланса банка. Эти счета утверждены Банком России и включают два раздела.

Первый состоит из трёх цифр и означает специфику расчётов. К примеру, следующие комбинации имеют разную расшифровку:

от 102 до 109 — счета фондов, а также хранение капитала, учёт прибыли и убытков;

203 и 204 — счета для учёта драгметаллов;

с 301 по 329 — счета для проведения операций между банками;

401 и 402 — счёта для переводов в бюджет;

403 — управление деньгами, находящимся в ведении Минфина;

404 — внебюджетные фонды;

405 и 406 — счета государственных компаний;

407 — юридические компании и ИП;

408 — физические лица;

с 411 по 419 — вклады, открытые государственными структурами;

с 420 по 422 — хранение средств юридических лиц;

423 — вклад открыт физическим лицом-резидентом;

424 — средства иностранных компаний;

425 — средства на вкладе принадлежат физическому лицу-нерезиденту;

430 — средства банков;

с 501 по 526 — счета, необходимые для учёта ценных бумаг.

Следующие 2 цифры нумерации в банковском расчётном счёте дополняют 3 предыдущие и трактуются нераздельно с ними. Давайте разберём на примере юридических компаний (первые три цифры — 407):

40701 — организация имеет отношение к финансовому сектору (это может быть микрофинансовая компания, пенсионный фонд и т. д.);

40702 — сюда относят открытые и закрытые общества;

40703 — счета некоммерческих объединений;

40704 — средства, выделенные для проведения выборов или общественных собраний.

Остальные разделы номера счёта

Следующими в счёте находятся три цифры, означающие валюту, в которой открыт счёт. Наиболее распространёнными среди них являются комбинации, представленные в таблице.

Три цифры счёта Валюта

810 Счёт открыт в рублях

840 В долларах США

978 В евро

980 В гривнах

344 В гонконгских долларах

156 В юанях

Например, если счёт Сбербанка начинается с цифр 408, а с 7 по 9 цифры указаны 643, то счёт открыт физическим лицом в рублях. Если присутствует комбинация 407018 40, то счёт открыт финансовой организацией в долларах.

Затем следует проверочная цифра. Её ещё называют ключом, который позволят выяснить, правильно ли обозначен счёт при помощи обработки компьютером. Банк России разработал специальную методику для её расчёта исходя из остальных цифр, входящих в номер. Для владельца счёта такая цифра не несёт весомой значимости.

Следующие 4 цифры означают, в каком отделении был открыт счёт. Если вместо них указаны нули, то, возможно, что банк не владеет отделениями, и счёт был открыт в головном офисе.

Последние 7 знаков счёта означают порядковый регистр счёта в кредитной организации. Любой банк вправе применять свою классификацию данных цифр. Тем не менее имеются некоторые ограничения. К примеру, если корреспондентский счёт кредитной организации открыт в Центральном Банке, то последние 3 цифры будут последними 3-мя из БИК, а 4 перед ними составят нули.

Код рубля 810 или 643 — пояснение центробанка

Что даёт расшифровка?

Если вы открываете счёт в банке, то вам необязательно знать все особенности расшифровки его разрядов. Кредитные организации работают на основе закона, а комбинация из цифр формируется специально установленной вычислительной системой. Таким образом, ошибки в числовых обозначениях быть не может, и все счета, которые открывает банк, являются уникальными и действительными.

Однако, поверхностные знания всё же пригодятся. Ошибка в двух цифрах при отправке платежа на счёт юридического лица может стать причиной потери средств. После этого придётся составлять заявление на отзыв денег, что не является быстрой операцией.

Счёт физ. лица всегда начинается с цифр 408. Эта комбинация едина для всех российских банков. Несмотря на то, что ИП также выступают в роли физических лиц, их счета начинаются так же, как и юридических, с 407.

Реквизиты Сбербанка для перечисления на карту физического лица

Сбербанк является одной из самых авторитетных финансовых организаций в России. Граждане активно пользуются всеми его услугами по размещению и перечислению денежных средств. Для того, чтобы оперировать своими финансами, размещенными на счетах банка, потребители должны знать свои и банковские основные реквизиты. О том, что они из себя представляют для физического лица и как ими пользоваться и пойдет речь в данной статье.

Какие реквизиты нужны для перевода денег на карту Сбербанка?

Реквизиты Сбербанка для перечисления на счет — это платежные данные, необходимые для финансовых приходно-расходных операций, осуществляемых со своей пластиковой картой либо банковским счетом.

Рассмотрим подробнее их классификацию.

Реквизиты для физического лица подразделяются на:

Полные представляют собой развернутые сведения о банковской структуре и о держателе счета (карты). Они необходимы для получения перевода из иного учреждения либо даже другого государства, для перечисления на карту заработной платы и так далее.

Платежные – данные, которых достаточно для совершения несложного платежа в сети интернет или для перевода с карту на карту между клиентами данной организации и других банковских структур.

Реквизиты для перечисления зарплаты на карту Сбербанка для физических лиц

Данные для перечисления заработный платы физическим лицам на карту обязательно находятся у работодателя.

К ним относятся такие банковские сведения о сотруднике:

расчетный номер финансовой компании

корреспондентский

БИК

ИНН и КПП

полное наименование банковской организации

Реквизиты Сбербанка для перечисления на сберкнижку

Иногда физическому лицу по его желанию заработанные деньги могут перечисляться на его сберкнижку.

Сведения для осуществления данной операции необходимы следующие:

Номер БИК – каждый филиал Сбербанка имеет собственный девятизначный уникальный код, который носит наименование БИК

Корреспондентский – у учреждения есть специальный счет, состоящий из 20 цифр, который интегрирован в обособленный список сведений

Код подразделения – в организационной структуре Сбербанка существуют отдельные подразделения, включающие в себя несколько филиалов данного региона, это значение имеет 12 цифровых знаков

Номер офиса – дополнительное значение, которое совпадает с кодом подразделения, но представленное в другом альтернативном формате

Номер сберегательной книжки – это номерное цифровое значение сберкнижки, которое обозначено в самом документе, а также в договоре, заключенном с работодателем

Номер счета – это данные того счета банка, который прикреплен к самой сберкнижке, о нем также есть упоминание в соглашении

Какие реквизиты нужны для перечисления зарплаты на карту Сбербанка?

Для этих целей необходимы полные сведения о банковской организации и о ее клиенте, а именно:

Расчетный счет

Корреспондентский

БИК

ИНН и КПП

полное наименование структуры

Ежели потребуются сведения банка для перечисления на карточку работника заработанных им средств, они должны быть у работодателя либо их можно запросить по коду карточки в личном кабинете на официальном сайте компании. Получать переводы от иных организаций, физических и юридических лиц на зарплатную карточку также возможно, если сообщить все необходимые реквизиты тому, кто переводит вам денежные суммы.

Банковские реквизиты Сбербанка для перечисления на лицевой счет. Пример

Чтобы перечислить финансовые средства на лицевой счет физического лица — клиента банковской организации необходимо знать такие основные сведения:

название структурного подразделения финансовой компании клиента, которому адресуются средства

фамилия, имя и отчество обладателя лицевым счетом (либо номер пластиковой кредитной карты

значение корреспондентского номера

БИК

ИНН

код карточки и обслуживающего ее расчетного кода

Сбербанк онлайн

Реквизиты для перечисления на счет физического лица через Сбербанк онлайн:

Если средства переводятся на пластиковую карточку физ-лица, тогда необходимы следующие реквизиты:

номер карточки

ФИО держателя в латинской транскрипции

срок действия пластика

CVC2 код

При перечислении через интернет:

номер текущих данных, который надо пополнить

название и БИК денежного учреждения получателя

корреспондентский номер структуры адресата

код постановки на учет (КПП) Сбербанка для перечисления на адрес физического лица

личный номер налогоплательщика (ИНН)

ФИО получателя

Узнать данные сведения можно несколькими способами:

позвонив на горячую линию самой организации

в своем личном кабинете на официальном ресурсе финансовой компании в онлайн режиме

у сотрудника при своем личном визите в ближайшее отделение

в банкомате, вставив свой пластик в отсек для карточек и другими способами

РЕКВИЗИТЫ СБЕРБАНКА. КАК УЗНАТЬ РЕКВИЗИТЫ СБЕРБАНКА?

Вы хотите отправить перевод на счет или карту Сбербанка, а поблизости нет отделения? В этом случае вы можете обратиться в любое кредитно-финансовое учреждение (КФУ) и совершить платеж, предоставив реквизиты.

оплаты кредита (нужен счет получателя, номер кредитного договора, размер обязательного платежа);

пополнения собственного карточного счета/вклада;

перевода денег на карточный счет/вклад другому физическому лицу.

Для того чтобы отправить платеж необходимо предоставить следующую информацию сотруднику КФУ:

1. Фамилия, имя и отчество получателя (указывается полностью, в строгом соответствии с паспортом).

2. ИНН получателя.

3. Индивидуальный счет получателя.

4. Реквизиты Сбербанка для перечисления:

полное наименование структурного отделения;

корреспондентский счет и БИК для зачисления;

город, в котором открыт счет получателя;

5. Сумму операции.

6. Назначение перевода.

Получить необходимую информацию можно:

В любом отделении Сбербанка.

По телефону горячей линии.

В банкомате.

В документах на открытие счета.

Если вы решили воспользоваться первым способом, то возьмите с собой гражданский паспорт. В этом случае сотрудник банка предоставит не только общие сведения (реквизиты банка), но и личные номера счетов/карт/договоров.

Как узнать реквизиты карты Сбербанка или счета в колл-центре? Для этого необходимо позвонить по бесплатному телефону 8-800-555-5550 и указать свое ФИО, дату рождения и кодовое слово (его можно найти в документах на карту). Если вы забыли слово-пароль, то потребуется полная идентификация личности: паспортные данные (серия, номер, когда и кем выдан), счет карты, адрес прописки.

Еще один способ узнать информацию – воспользоваться банкоматом. Необходимо вставить карту, набрать пин-код и выбрать пункт «Мои платежи», а затем «Реквизиты счета». Это самый удобный вариант. Банкоматы работают круглосуточно, поэтому проблем с получением реквизитов не возникнет.

При открытии счета сотрудник банка выдал вам один экземпляр договора на обслуживание карточного или расчетного счета. В документе обязательно указывают реквизиты, которыми вы можете воспользоваться при необходимости.

Обязательно сверяйте распечатанный платежный документ со своими реквизитами. Именно вы несете ответственность за правильность предоставленных данных.

В течение 7 рабочих дней (стандартный срок перевода денежных средств) сохраняйте квитанцию. Она может понадобиться для возврата средств или уточнения реквизитов в случае ошибок.

Если на ваш счет часто поступают платежи от третьих лиц, подключите услугу смс-информирования. Вы сможете осуществлять круглосуточный контроль над своим счетом и владеть актуальной информацией.

Судебная практика по вопросам банковских реквизитов

Как найти БИК банка по номеру счета

Базовым нормативным правовым документом в рассматриваемой сфере является положение ЦБ РФ «О Справочнике банковских идентификационных кодов участников расчетов, осуществляющих перевод денежных средств в рамках платежной системы Банка России, и подразделений Банка России, не являющихся участниками расчетов» от 19.05.2016 № 544-П (далее — положение № 544-П).

Согласно п. 2.1 положения № 544-П БИК — это индивидуальный банковский идентификационный код, который присваивается ЦБ РФ. БИК состоит из 9 цифр, обозначающих следующее:

1-й и 2-й знаки — код страны (04 — Россия);

3-й и 4-й — территориальный код в рамках РФ (00 — за пределами РФ);

5-й и 6-й — идентификатор подразделения ЦБ РФ;

7–9-й — идентификатор кредитной организации.

О том, что понимается под лицевым счетом, подробнее смотрите в нашей статье Что такое лицевой счет в банке — понятие и структура.

Имея в наличии номер счета, можно обратиться в банк для получения реквизита или найти БИК по точному наименованию отделения банка на сайте ЦБ РФ. Кроме того, БИК должен быть указан в пин-конверте или его можно уточнить по контактному телефону соответствующего банка, а также используя интернет-банк.

Особенности БИК как одного из основных банковских реквизитов

Значимость банковского идентификационного кода как одного из основных банковских реквизитов проявляется, в частности, в следующих особенностях:

В административном исковом заявлении о присуждении компенсации за нарушение права на судопроизводство в разумный срок должны быть указаны банковские реквизиты заявителя. Неуказание БИК банка — одно из оснований для возврата заявления (определение Леноблсуда от 07.04.2016 № 33а-1837/2016).

Неверное оформление платежных документов, в частности относительно БИК, — основание для их возврата клиентам банка (п. 7 письма ЦБ РФ «О вводе в действие девятизначных банковских идентификационных кодов участников расчетов на территории РФ» от 19.08.1996 № 17-1-7/457).

Как узнать по счету — какой банк

Итак, как узнать банк по номеру счета? Однозначно определить банк на основании самостоятельного анализа цифр счета не представляется возможным, в связи с чем рекомендуется воспользоваться способами получения информации о банке, описанными в предыдущем разделе настоящей статьи.

СПРАВОЧНО! Согласно Унифицированным правилам по инкассо (публикация МТП № 522, ред. 1995 г., в силе с 01.01.1996), данные о банке включают в себя:

наименование;

место нахождения;

свифт;

телекс, телефон, факс, референс.

Свифт — созданная в Бельгии в 1973-м и действующая с 1977 года система для автоматизированного общения между банками при осуществлении платежей и операций.

Как определить реквизиты банка по номеру счета

Под реквизитами банка подразумеваются сведения о банке, необходимые для осуществления банковских операций.

Ответ на вопрос, как узнать реквизиты банка по номеру счета, в целом аналогичен описанному выше. Помимо указанных вариантов, реквизиты должны содержаться в договоре на открытие счета, а в случае оформления сберкнижки — также на ее первой странице.

Сберкнижка является подтверждением открытия счета, и в ней фиксируются операции по нему. Согласно ст. 843 Гражданского кодекса Российской Федерации (ГК РФ) открытие книжки означает, что:

соглашение с банком заключено;

деньги внесены.

Другое подтверждение указанному может быть предусмотрено в договоре с банком.

Сберкнижка может быть 2 видов:

ценной бумагой на предъявителя;

книжкой, оформленной на конкретное лицо.

В сберкнижке указываются:

наименование банка (с указанием формы, вида юрлица, ст. 54 ГК РФ), при этом изменение наименования не влечет изменения каких-либо прав и обязанностей банка по отношению к его клиентам, в связи с чем ранее заключенные банком договоры сохраняют свое действие (апелляционное определение Мособлсуда от 18.01.2017 по делу № 33-718/2017);

адрес банка (населенный пункт, в котором зарегистрирован постоянно действующий исполнительный орган, ст. 54 ГК РФ);

филиал, если денежные средства размещаются в филиале;

номер счета;

сумма внесенных денежных средств;

сумма полученных вкладчиком денежных средств;

сумма денежных средств, находящихся на счете на дату обращения в банковскую организацию.

Судебная практика по вопросам банковских реквизитов

Вопросы неверной идентификации банка, несоответствия банковских реквизитов и их смены нередко были предметом судебных разбирательств. Ниже приводятся некоторые особенно значимые для юридической практики моменты:

отказ налоговых органов в возврате (зачете) налога на том основании, что банковские реквизиты не совпадают с реквизитами, указанными в доверенности, является необоснованным, так как Налоговый кодекс РФ не содержит подобного основания для отказа в возврате (зачете) налога (постановление АС МО от 28.03.2016 № Ф05-2294/2016 по делу № А40-89751/15);

изменение реквизитов в связи с присоединением филиала, в котором был открыт счет, к другому филиалу не является открытием нового счета, в связи с чем уведомление ФСС РФ об открытии нового счета не требуется (постановление АС ЗСО от 18.04.2016 № Ф04-1171/2016 по делу № А27-16232/2015);

указание новых банковских реквизитов в дополнительном соглашении — надлежащее доказательство, подтверждающее уведомление контрагента об изменении банковских реквизитов (постановление 9-го арбитражного апелляционного суда от 15.07.2016 № 09АП-28189/2016 по делу № А40-216693/15);

неуказание в заявлении о выдаче судебного приказа реквизитов как взыскателя, так и должника — основание для возврата такого документа заявителю (постановление АС МО от 19.12.2016 № Ф05-20350/2016 по делу № А40-139673/16).

Итак, если имеется только номер счета, необходимые реквизиты банка получить представляется крайне затруднительным. Необходимо обратиться в саму банковскую организацию для получения реквизита или найти БИК по точному наименованию отделения банка на сайте ЦБ РФ. Кроме того, БИК должен быть указан в пин-конверте или его можно уточнить по контактному телефону банка, а также с помощью интернет-банка.

Как узнать и проверить банковские реквизиты организации по ИНН

Согласно пункту 4 статьи 2 Федерального Закона «Об обществах с ограниченной ответственностью» от февраля 1998 года №4 такие учреждения имеют полно право открывать банковские счета.

В свою очередь, расчетный счет может быть сформирован временно, для возможности зачисления участников собственной доли в имеющийся уставной капитал. Мгновенно после этого, финансовый капитал может быть распределен на реализацию каких-либо потребностей, а сам счет закрыт.

Несмотря на это, согласно 6 пункта Указания Центрального Банка РФ от октября 2013 года – за одни сутки по каждому отдельно взятому соглашению, ООО имеет право осуществлять расчет размером не больше 100 тысяч рублей, причем, не беря во внимание:

выплату заработной платы наемным рабочим;

разнообразные социальные выплаты;

денежные средства, предоставленные наемному штату сотрудников под отчет.

Исходя из этого, в зависимости от того, какой размер финансового капитала имеется у компании, может возникнуть необходимость в открытии расчетного банковского счета согласно статье 861 Гражданского Кодекса РФ.

Что содержит в себе расчетный счет

Банковский расчетный счет включает в себя 20 цифр (пример: 40702810100010000123), которые отображают такие сведения:

3 первые из них (407) – счет негосударственного учреждения;

вторые 2 цифры (02) – разновидность учреждения (в данном случае – «коммерческое учреждение»);

последующие 3 цифры – разновидность используемой валюты (отображают сведения: 810 – отечественная валюта, 840 – доллары, 978 – евро);

девятая цифра отображает персональный ключ, который определяется банком в индивидуальном порядке;

последующие 4 цифры после указанного ключа отображает филиал банковского учреждения, в котором был открыт счет той или иной компании;

завершающие 7 цифр отображают непосредственно сам расчетный счет компании.

Правила, по которым осуществляется бухгалтерский учет и план счетов, описаны в разработанном Положении Центрального Банка РФ “О правилах осуществления бухучета в учреждениях, трудовая деятельность которых находится на территории РФ” от июля 2012 года.

Какие реквизиты можно найти

В процессе осуществления поиска по ИНН через интернет, каждый вправе узнать такие сведения, как:

полное, без каких-либо сокращений наименование организации, включая организационную форму. К примеру, ООО, ОАО и так далее;

полный юридический адрес, по которому зарегистрирована организация;

ОГРН;

КПП;

время, когда осуществлен факт регистрации;

если же в период поиска необходимых сведений, учреждение прекратило процесс своей трудовой деятельность, то можно узнать и конкретную дату, когда работа прекращена.

При необходимости узнать какие-либо дополнительные сведения, допускается возможность загрузить файл, в котором содержится выписка из ЕГРЮЛ в формате pdf на официальный портал налоговой службы nalog.ru. На основании загрузки подобного документа можно будет узнать информацию относительно:

сведений об учредителях;

сферы трудовой деятельности согласно ОКВЭД и так далее.

На практике такая информация редко когда необходима.

Дополнительные сведения

В процессе осуществления поиска по имеющейся информации относительно ИНН, можно получить начальную точку для дальнейшего поиска.

К примеру, во многих регионах РФ имеются специализирующие порталы в интернете, которые предоставляют подробные сведения по организациям, деятельность которых осуществляется на территории того или иного района.

Помимо этого, при наличии информации относительно ИНН можно определить, в какой территориальный отдел налоговой службы нужно обратиться за получением выписки из ЕГРЮЛ относительно той или иной компании.

При наличии факта сотрудничества либо же приобретения у организации какого-либо товара или услуги, всегда формируются соответствующие договора, платежная документация и так далее.

При необходимости узнать расчетный счет ООО, можно обратиться к имеющим документам, в которых, согласно законодательству РФ, должны содержаться реквизиты сторон.

К примеру, при наличии договора, в нем обязательно должны содержаться реквизиты банковского счета ООО, с которым оно было подписано. При наличии платежного поручения, в нем также отображается подобная информация.

Говоря простыми словами, реквизиты должны указываться практически во всех официальных документах, которые способны подтвердить деловые отношения между сторонами.

Государственные органы

Все сведения относительно юридических лиц, находятся на хранении в Федеральной налоговой инспекции.

По этой причине, при возникновении необходимости в поиске всей информации относительно ООО, необходимо обращаться в территориальный отдел налоговой инспекции либо же, что намного лучше, перейти на официальный портал ФНС.

Поиск через официальный портал ФНС позволяет в течении минуты после сформированного запроса получить подробные сведения по интересующему ООО.

Инструкция по поиску

Для поиска необходимых сведений, достаточно будет иметь в наличии:

персональный компьютер;

любую информацию относительно компании (достаточно будет только ИНН).

Для возможности отыскать все необходимые сведения о банковском расчетном счете необходимо:

Перейти на официальный портал налогового органа по ссылке egrul.nalog.ru. После перехода на сайт, пользователь попадает на страницу информации, которая отображается на основании ее внесения в единый государственный реестр ООО.

После этого необходимо будет заполнить поля поиска и указать: ИНН, ОГРН и прочую информацию, которая известная на момент поиска.

На основании сформированного запроса будет предоставлена вся необходимая информация

В случае если на официальном портале отсутствует необходимая информация по расчетному счету ООО, необходимо перейти на портал www.rekvizitov.net. Здесь также после перехода возникает необходимость в заполнении полей поиска.

Стоит обращать внимание на тот факт, что портал www.rekvizitov.net позволяет отыскивать не только реквизиты расчетного счета, но и осуществлять поиск остальных сведений исключительно по предоставленной информации (к примеру, по указанному расчетному счету можно найти: наименование банковского учреждения, юридический адрес и так далее). Для этого достаточно будет нажать на клавишу «Дополнительные атрибуты» и указать имеющиеся сведения.

При необходимости следует отыскать пользователю сведения о классификаторе ОКАТО, ОКФО и прочих, необходимо будет воспользоваться официальным порталом www.classifikator.ru. На этом сайте достаточно будет выбрать интересующий классификатор и указать имеющиеся сведения об ООО.