Какая ставка рефинансирования ЦБ РФ: официальный сайт таблица калькулятор расчет пени онлайн процентная кредит размер просрочка договор низкая (действующая займ суть сумма Сбербанк посчитать на сегодня 1 300 2018 2019 Беларусь)

Поговорим о том что такое ключевая учетная процентная ставка рефинансирования Центробанка и как ее рассчитать. Рассмотрим определение калькулятор снижение просрочка неустойка проценты размер таблица формула расчет пени динамика и другие вопросы. Ставка рефинансирования – это процентный показатель, по которому ЦБ кредитует банки страны. На её основании региональные банки устанавливают стоимость кредитов, выдаваемых бизнесу и населению, определяют ставки для открытия депозитов.

Ставка рефинансирования ЦБ РФ напрямую влияет на цену банковских кредитов и процент для хранения денег в депозитах.

Данный показатель официально используют для расчетов налоговых сборов, штрафов, пени. Официально понятие введено в январе 1992 года.

В чем заключается отличие ставки рефинансирования от ключевой?

Ключевая ставка появилась гораздо позже (в сентябре 2013 года). Она была востребована как более гибкий инструмент кредитования и регулирования цен. С ее учетом проводятся краткосрочные операции кредитования и рефинансирования банковских учреждений.

С момента утверждения ключевая ставка была объявлена основным показателем финансовой политики ЦБ.

Показатель рефинансирования же получил второстепенное значение и с 2016 года его величина отдельно не устанавливается, а приравнена ЦБ РФ к значению ключевой.

Как рассчитывается?

Что такое ставка рефинансирования и как рассчитывается?

Расчет показателя рефинансирования чаще всего применяется для определения величины неустойки при просрочке выполнения финансовых обязательств. К примеру, при просрочке платежа по кредиту, на физическое лицо налагаются штрафные санкции в виде процентов. В этом случае используется общая формула расчета ставки рефинансирования ЦБ:

неустойка = (сумма к уплате × дней просрочки × учетная ставка) ꞉ 360

Здесь суммой к уплате обозначается стоимость контракта или определенного обязательства.

Отсчет дней просрочки начинается со дня, наступившего за датой должного исполнения обязательства.

Если размер ставки изменялся во время просрочки, то расчет производится сначала по каждому периоду с применением соответствующего значения показателя.

Годовой период определен как 360 дней согласно актам ВС РФ.

Примером исчисления неустойки по текущему % рефинансирования может служить следующий расчет:

Цена договора 250 000 рублей;

Время просрочки 50 дней (с июля 2017).

Ставка рефинансирования 9,0%.

Рассчитываем по формуле: (250 000 × 50 × 9,0%) ꞉ 360 = 3125, так размер неустойки составил 3125 рублей.

Во многих случаях нормативными актами или сторонами контракта устанавливается норма, согласно которой за день просрочки исполнения обязательства заемщиком перед кредитором начисляется пеня в размере 1/300 ставки рефинансирования от невыплаченной суммы обязательства.В данном случае применяется формула:

пени = задолженность × (ставка рефинансирования ꞉ 300) × дни просрочки

Для чего нужна?

Расчет ставки рефинансирования нужен при исчислении размера:

неустойки за просрочку исполнения обязательства. При определении пени за каждый день просрочки применяется значение 1/300 действующего показателя рефинансирования от неоплаченной в срок суммы;

пени при просрочке исполнения налоговых платежей. Также взимается сумма в размере 1/300 от учетного % показателя за день просрочки, согласно ст. 75 НК РФ;

денежного возмещения за задержку зарплаты работодателем. Размер возмещения не должен быть менее 1/300 части от показателя за день задержки;

процентов, начисляемых на сумму долга согласно ст. 395 ГК РФ. Исчисляется по общей формуле на основе показателя рефинансирования;

налоговой базы при налогообложении процентных доходов, получаемых по банковским вкладам в случаях превышения ставки по вкладу над показателем ЦБ РФ на 5 пунктов;

налоговой базы при приобретении лицом материальной выгоды от экономии на процентах за пользование кредитом, определяемой как превышение процентов за кредит, исчисленных в размере 2/3 ставки ЦБ РФ, над суммой процентов, установленных в договоре.

После того, как Центробанк напечатал деньги, он должен их пустить в оборот: раздать населению и компаниям в стране – в противном случае данные денежные средства просто не будут работать. Между тем, просто так всё раздать финансовый регулятор не в состоянии, для этой цели им используется банковская система. Именно через нее ЦБ выдает этими деньгами кредиты банкам под определенный процент.

Так вот, этот процент и называется ставкой рефинансирования.

Ставка рефинансирования (учетная ставка) – это годовой процент, который берёт ЦБ за кредиты, предоставляемые им коммерческим банкам. Статья 40 Федерального закона № 86 ФЗ «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 года определяет, что под рефинансированием понимается кредитование Банком России кредитных организаций.

После того, как банки получили денежные средства от ЦБ, они кредитуют физические (граждан РФ) и юридические лица (компании, фирмы и организации). Под кредитованием понимается оформление ипотек, выдача потребительских кредитов и прочего. Таким образом, посредством процесса рефинансирования Банк России вливает деньги в экономику страны.

Влияние ставки рефинансирования на экономику

Ставка рефинансирования может оказывать влияние на экономику по двум направлениям:

Ставка рефинансирования определяет в большей части стоимость кредитов для населения. Например, вы решили в банке взять денег в долг. То, под какой процент вам его дадут, будет зависеть в том числе и от текущей ставки рефинансирования. Например, если она сейчас находится на уровне 10,50%, то и кредит вам будет стоить не меньше этого порога. Ведь финансовой организации нужно отбить тот процент, который она должен будет заплатить регулятору за использование денежных средств, которые она дала вам, что-то заработать и к тому же покрыть свои риски. Таким образом, и появляются кредиты под 40% годовых.

Ставка рефинансирования регулирует инфляционные показатели. Так, например, чем выше ставка, тем дороже кредиты. Между тем, дорогие кредиты, опосредованно ведут к обесцениванию денег, а значит, могут привести к инфляционным скачкам.

Ставка рефинансирования ― важнейших регулятор денежных оборотов в стране. Повышение ее значения сопровождается ростом курса национальной валюты, привлечению инвестиций. Но вместе с тем дорожают и кредитные ресурсы, так как коммерческие банки при выдаче заемных средств также повышают процент.

Снижение ставки стимулирует развитие бизнеса благодаря более доступным финансовым средствам, денежный оборот увеличивается, наблюдается общий экономический подъем, но растет и инфляция. За счет регулирования ставки рефинансирования Центробанк оказывает прямое воздействие на формирование денежных потоков внутри страны, тем самым стремясь улучшить экономические показатели государства в целом.

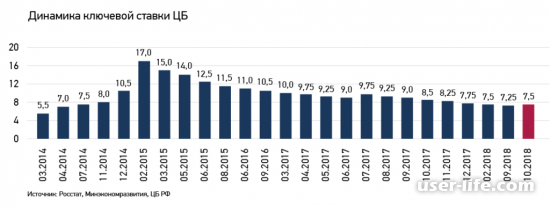

Впервые ставка рефинансирования (учетная ставка) была установлена в 1992 году. Ее значение тогда определялось как 20%. То есть по такой стоимости предоставлялись кредиты коммерческим банкам. Максимальная величина 210% наблюдалось в 1993-1994 годах. Таких значительных изменений показателя не наблюдается уже более 10 лет. На данный момент с 26.03.2018 действует величина ставки 7,25%.

Банк России

С начала 2016 года ставка рефинансирования приравнена к ключевой ставке. Ключевая ставка ― это процентная ставка по кредитам, выдаваемым ЦБ РФ коммерческим банкам на более короткие сроки (1 неделю). Кроме того, максимальное значение стоимости размещенных в Центробанке депозитов для кредитных организаций также определяется на основе ключевой ставки.

На что влияет ставка рефинансирования

В настоящее время ставка рефинансирования используется при определении величины разного рода штрафов, пеней, применяется в области налогообложения. Положения законодательства ссылаются именно на это термин при начислении НДФЛ, расчета пени, определении налогооблагаемой базы материальной выгоды, где ставка используется следующим образом:

Полученные по вкладам проценты облагаются НДФЛ, если ставка по депозитам превышает ставку рефинансирования, увеличенную на 5 процентных пунктов. Если начисление ниже установленного предела, объект налогообложения отсутствует.

При расчете пени, которые образуются в случае просроченных налоговых платежей. Оплата производится из расчета 1/300 ставки рефинансирования за каждый день просрочки.

Начисление пени по правилам, указанным в пункте выше, допускается и при несвоевременном исполнении обязательств одних контрагентов перед другими.

Ставка рефинансирования используется при определении налоговой базы, если получена материальная выгода как результат экономии на уплате процентов по займам. Расчет производится, если сумма процентов по условиям договора меньше, чем величина, исчисленная как 2/3 по ставке рефинансирования.

Если в договоре займа отсутствует условие о стоимости средств, при начислении процентов используют действующую ставку рефинансирования.

К ставке рефинансирования для расчета пени могут прибегнуть и налогоплательщики, если ФНС несвоевременно возмещает излишне уплаченные налоги.

Корректировка ставки рефинансирования – это сильный рычаг ЦБ РФ, позволяющий контролировать деятельность коммерческих банков в стране.

Выделяют 2 метода воздействия на финансово-кредитные учреждения.

ЦБ РФ снижает ключевую ставку. В такой ситуации коммерческому банку ничего не остается, как увеличивать собственные резервы. Происходит это путем минимизации трат на получение ссуд от ЦБ РФ. Оборотной стороной медали становится увеличение сумм по операциям с клиентами.

ЦБ РФ повышает ключевую ставку. Такие действия регулятора провоцируют обратный эффект. Рост ставки рефинансирования ведет к уменьшению резервов финансово-кредитных учреждений. Суммы по операциям с клиентами сокращаются.

Таким образом, корректировка ставки рефинансирования оказывает на национальную экономику мощный эффект. Это сказывается не только на банках, но также на представителях бизнеса и простых гражданах. В связи с этим каждое решение по изменению рассматриваемого макроэкономического показателя принимается после вдумчивого анализа возможных последствий.

Взаимосвязь с инфляцией

Изменение ставки рефинансирования имеет разнонаправленное действие. В частности, регулировка рассматриваемого инструмента влияет на уровень инфляции в стране. А этот показатель непосредственно затрагивает интересы всех людей и компаний.

На 2017–2018 годы ЦБ РФ сформулировал свою основную задачу, как удержание уровня инфляции в диапазоне 4–4,5% годовых. Аналитики регулятора рассчитывают при помощи таких действий стабилизировать ситуацию с финансами в России и выйти на устойчивые темпы экономического роста.

Логика здесь простая. Повышение ключевой ставки для коммерческих банков означает удорожание денег, которые могут быть получены в ЦБ РФ. Нормальной реакцией финансово-кредитных учреждений является увеличение процентов по кредитам. Компании и физические лица в такой ситуации меньше тратят и инвестируют. Деньги сберегаются. Падает спрос на товары и услуги. Как следствие, инфляция снижается.

Понижение ключевой ставки для коммерческих банков значит удешевление денежных средств, получаемых в ЦБ РФ. Проценты по кредитам уменьшаются. Физические и юридические лица активно инвестируют. Возрастает спрос на товары и услуги. Инфляция повышается.

Как влияет на депозиты

Простых обывателей не интересуют тонкости монетарной политики, проводимой Центробанком. Намного сильнее их занимает возможность открывать вклады в финансово-кредитных учреждениях под большие проценты.

Естественно, ставка рефинансирования влияет на доходность депозитов. Банки во многом становятся заложниками текущего уровня рассматриваемого показателя. Финансово-кредитные учреждения играют по правилам, вводимым регулятором государственной монетарной политики.

Существующая закономерность проста. Если ЦБ РФ понижает ключевую ставку то доходность депозитов также падает. И наоборот. При повышении уровня рассматриваемого макроэкономического показателя проценты по предлагаемым вкладам растут.

Это голая экономическая теория. Как показывает практика, банки не всегда стремятся быстро реагировать на изменения ключевой ставки. Во всяком случае когда дело касается повышения доходности по вкладам.

Правила расчета

Самостоятельно рассчитывать ставку рефинансирования не имеет смысла. Дело в том, что ее размер определяется многими переменными и вычисляется по сложной формуле. Кроме того, в этом нет практического смысла.

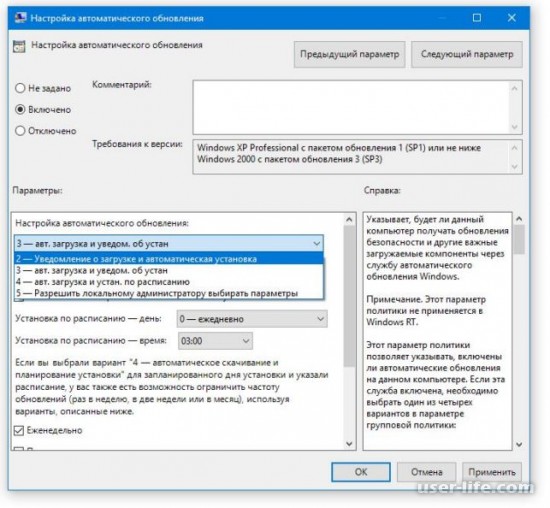

Если вам нужно узнать текущее значение рассматриваемого показателя, достаточно зайти на сайт Центрального банка России. Не рекомендуем пользоваться для этого другими сторонними ресурсами.

Что на нее влияет

Нужно учитывать, что ключевая ставка никогда не изменяется спонтанно. Предварительно сотни аналитиков и финансовых экспертов анализируют текущую экономическую ситуацию в стране. В расчет принимают тысячи факторов. Естественно, среди них есть определяющие. Давайте рассмотрим их подробнее.

Текущая инфляция

Внимательные люди замечали, что в выпусках средств массовой информации два этих показатели часто идут в неразрывной связке. Если вначале ведущий новостей сказал про ставку рефинансирования, значит вскоре вы услышите про уровень инфляции. И наоборот.

При этом важно учитывать, что Центробанк не ставит задачу свести инфляционные показатели к нулю или отрицательным значениям. Более того, постепенное обесценивание денег – это естественный финансовый процесс, оказывающий на экономику страны положительное влияние. Дефляция же и вовсе признается экспертами вредной.

Экономическая активность

Центробанк постоянно отслеживает процессы, происходящие в стране. Уровень экономической активности бизнеса и населения является важным показателем. Когда он начинается снижаться и достигает опасных отметок, ЦБ принимает решение по уменьшению ключевой ставки.

Результатом такой политики регулятора становится повышение доступности денежных средств для граждан и субъектов бизнеса. Идет рост инвестиционной активности. Открываются новые предприятия. Растет спрос на товары, работы и услуги. Экономика оживает.

Подъем экономики

Главное, знать меру. В противном случае появится проблема гиперинфляции. Подобное стремительное обесценивание денег спровоцирует экономический кризис.

Финансово-кредитные условия

Денежные средства – это ограниченный ресурс у населения и компаний. Когда у субъектов бизнеса не хватает финансовых возможностей, они отправляются в коммерческие банки за кредитами. Однако никто не станет пользоваться слишком дорогими деньгами. Проще говоря, кредиты популярны, когда проценты по ним не являются слишком высокими.

Центральный банк следит за текущими финансовыми условиями и доступностью денежных ресурсов. Если ситуация не благоприятна, то принимается решение о снижении ключевой ставки. И наоборот. Когда денег в экономике слишком много, регулятор проводит противоположные действия.

Инфляционные риски

Центробанк вынужден искать в проводимой политике золотую середину. Длительный период, в течение которого ставка рефинансирования остается неизменной, как правило, негативно влияет на финансовую ситуацию в стране.

Как только риск ускорения темпов инфляции становится слишком велик, регулятор предпринимает адекватные меры. Ставка рефинансирования является тем инструментом, который в сжатые сроки привести к желаемым изменениям.

Дополнительные функции

Любой макроэкономический показатель влияет на множество процессов. Когда мы говорим про ставку рефинансирования, это высказывание тем более верно. Дело в том, что Гражданский кодекс РФ и ряд других нормативных актов нашел для рассматриваемого значения несколько дополнительных способов использования.

Налоговый кодекс предусматривает применение этого показателя при расчете размера штрафа и пени в случае несоблюдения установленного порядка уплаты налога или сбора.

Ставка рефинансирования также применяется, когда речь идет об использовании заемных средств по договору, в котором не указаны проценты вознаграждения.

Несвоевременная выплата зарплаты сотрудникам компании влечет за собой ответственность. Размеры компенсации пострадавшим вычисляются при помощи рассматриваемого показателя.

Если государство хочет оказать помощь предпринимателям, то принимается специальная программа. Величина поощрения вычисляется исходя из Ставки рефинансирования.

8 февраля 2019 года, на заседании Совета директоров Банка России было принято решение не изменять значения ключевой ставки.

Ставка рефинансирования (она же ключевая ставка) ЦБ РФ на сегодня составляет 7,75% годовых. Ставка действует с 8 февраля 2019 года по 22 марта 2019 года. Срок действия установил ЦБ РФ.

Ставка рефинансирования ЦБ РФ на 2019 год: таблица

Период Установленный процент

с 8 февраля 2019 года по 22 марта 2019 7.75

с 16 декабря 2018 года по 8 февраля 2019 года 7.75

с 28 октября по 14 декабря 2018 года 7.50

с 14 сентября по 26 октября 2018 года 7.50

с 17 июня по 14 сентября 2018 года 7.25

С 26 марта по 17 июня 2018 года 7,25

С 12 февраля по 27 марта 2018 года 7,5

С 18 декабря 2017 года по 9 февраля 2018 года 7,75

С 30 октября 2017 года по 17 декабря 2017 8,25

с 18 сентября 2017 г. 8,5

с 19 июня 2017 г. 9

со 2 мая 2017 г. 9,25

с 27 марта 2017 г. 9,75

с 19 сентября 2016 г. 10,0

с 14 июня 2016 г. 10,5

с 1 января 2016 г. 11

Заседание ЦБ РФ по ключевой ставке 2019

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 22 марта 2019 года. Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени.

Что представляет собой ставка рефинансирования ЦБ РФ

В России ставка рефинансирования была введена с 1 января 1992 года. Согласно телеграмме от 29.12.1991 № 216-91 Центральный банк России ввел единую ставку для предоставления кредитов коммерческим банкам. Целью введения единой ставки являлись стабилизация денежного обращения на территории России, а также стимулирование рыночной экономики.

Впоследствии эту ставку стали использовать и в иных целях. Налоговым кодексом предусмотрены случаи, когда используется ставка рефинансирования, в том числе:

пени за просрочку по оплате налогов, сборов, взносов рассчитываются исходя из суммы просрочки и доли (1/300) ставки рефинансирования за каждый день с установленного срока платежа до даты фактической оплаты;

материальная выгода (экономия на процентах по займам) рассчитывается также исходя из суммы займа и доли (2/3) ставки рефинансирования.

В отношениях с контрагентами Гражданский кодекс также подразумевает использование ставки рефинансирования. Так, например, ст. 809 ГК РФ позволяет взыскать с заемщика сумму процентов исходя из банковской ставки, если в договоре условия по процентам не прописаны. А взаимные санкции за нарушение обязательств по договорам (штрафы, пени за просрочку платежей, опоздание со сроками поставки и т. д.) часто в договорах также привязаны к ставке рефинансирования.

Ставка рефинансирования ЦБ РФ на сегодня 2019 год, таблица.

Как связаны ключевая ставка и банковская ставка рефинансирования

В конце 2015 года Центробанк, основываясь на решении Совета директоров Банка России, выпустил указание от 11.12.2015 № 3894-У, которым приравнял значение ставки рефинансирования к ключевой ставке. Указание вступало в силу с 1 января 2016 года. С тех пор самостоятельное значение ставки рефинансирования ни разу не устанавливалось.

Ключевая ставка появилась в России в 2013 году, когда вышла в свет информация Банка России от 13.09.2013 «О системе процентных инструментов денежно-кредитной политики Банка России». Теперь используется не фиксированная ставка для кредитования коммерческих банков, а коридор процентных ставок. Ключевая ставка обозначает минимальную величину процента, под который кредитуются коммерческие банки на недельный срок. А также это максимальный процент, под который на тот же срок размещаются депозиты коммерческих банков.

Вместе с тем, ставка рефинансирования не была упразднена. Изменилась лишь ее роль в системе инструментов Центробанка. И как прежде, именно к ставке рефинансирования привязаны методы расчетов, используемых в некоторых статьях налогового и гражданского кодексов.

Снижение ставки рефинансирования

Несколько лет назад правительство России поставило перед собой цель снизить показатель инфляции до 4%. До сегодняшнего дня достичь этого так и не удалось, но положительная динамика в этом направлении все же наблюдается. Благодаря позитивным изменениям Центробанк вновь понизил ключевую ставку (а значит и ставку рефинансирования). Специалисты прогнозируют продолжение снижения ключевой ставки.

Неустойка: что нужно о ней знать

Начнем с определения этой штрафной санкции. Неустойка представляет собой установленную законом либо заключенным соглашением денежную сумму, которую должник обязуется выплатить партнеру, если обязательства не исполнены или исполнены, но с нарушением условий сделки. К примеру, не соблюдены сроки поставки товара, либо же качество товаров или услуг не соответствует заявленному в спецификации.

ГК РФ рассматривает эту штрафную санкцию и как форму гражданско-правовой ответственности, определяющую ее меру за нарушение договорных условий.

Формула расчета неустойки по ставке рефинансирования

Каждое предприятие как большое, так и малое должно избегать появления просроченных платежей. Эти счета никуда не денутся, и платить их все равно придется. Вот только сумма будет уже больше, ведь за неуплату в срок начисляется пеня (штрафная санкция). Рассмотрим варианты нахождения размера пени на основании ставки рефинансирования.

Согласно Гражданскому кодексу, «пеня» и «неустойка» не имеют принципиальных различий. Используется в основном как синонимы. Но принято следующее их определение.

Расчет претензии по ставке рефинансирования

Неустойкой называются штрафные санкции, которые возлагаются на предприятие за нарушение договора или невыполнение обязательств перед законом. Размер штрафа фиксированный, чаще всего, это процент от общей суммы. Например, в договоре условия неустоек могут быть указаны так: «В случае несвоевременной поставки расходного материала, на предприятие возлагается штраф в размере 120 тыс. рублей».

Пеня – разновидность неустойки. Возлагается за несвоевременно оплаченные платежи. Ее размер увеличивается с каждым днем задолженности.

Например, «За несвоевременное внесение платы за услуги, должник обязан уплатить неустойку в размере 1% от полной суммы долга за каждый день просрочки».

Основанием рассматривается статья 346, в которой указано, что налог устанавливается только действующими в стране Кодексами. В нем говорится, что право разрешать налоговые споры имеют такие суды:

Верховный.

Арбитражный.

Конституционный.

Также актами, которые регулируют расчет, считаются:

Налоговый Кодекс.

Гражданский Кодекс.

Предположим, что в договоре платежные обязательства каких-либо штрафных санкций не оговорены. Таким образом, в случае нарушения финансовых обязательств одной из сторон, потребуется рассчитать законную неустойку. В ее основе лежит ставка рефинансирования.

Определиться, рассмотрен ли размер неустойки условиями подписанного договора. (Если сумма прописана, то последующие действия выполнять не нужно).

Расчет неустойки будет вестись на основании ставки рефинансирования. Необходимо узнать размер ставки на время просрочки.

Использовать формулу для вычисления.

Каждый раз, оформляя денежные средства в долг, необходимо помнить, что за использование чужих денег надо будет платить проценты. В основе расчета таких процентов всегда лежит ставка рефинансирования.

Каждый банк (или другое предприятие, выдающее денежные средства) самостоятельно устанавливает процент переплаты. Он может как приравниваться к ставке рефинансирования, так и намного превышать ее.

Чаще используется второй вариант, в который вкладывается риск банка и его прибыль.

Проценты на депозитах также рассчитываются с учетом этой ставки. Зная ее размер, можно легко вычислить депозитный процент, который подлежит налогообложению. На налог отсчитывают 35% от процентов по депозитному вкладу, размер которых превышает 13,25% (такой лимит берется из ставки рефинансирования 8,25% 5%).

Как штраф за нарушение срока оплаты, начисляется пеня. Ее размеры могут быть оговорены при подписании договора. Если же изначально обе стороны не прописали этот пункт, тогда взаимоотношения между ними управляются по статье 395 Гражданского Кодекса.

Предлагаем ознакомиться: Как пишется претензия на возврат денег

Пеней называется процент от суммы долга, который начисляется ежедневно. Когда приходит время оплаты счетов, можно заранее рассчитать сумму пени, которая накопилась за период просрочки.

А начинает она начисляться на следующий же день, после окончания срока платежа.

https://www.youtube.com/watch?v=Vyb7dYriMK4

Если правила расчета пени не указаны в договоре, процент считается равным ставке рефинансирования. Она устанавливается для банков страны, которые пользуются деньгами Центрального банка при выдаче кредитов. Последние несколько лет ставка приравнивается 8,25%. Такое значение установили еще в 2012 году.

Тогда для расчета пени необходимо знать:

Сумму платежа.

Срок несвоевременной оплаты (стоит обратить внимание, что в финансовом календаре месяц состоит из 30 дней, а год – из 360 дней).

Ставка рефинансирования в период просрочки.

Пример расчета пени

Рассмотрим простой пример. Предположим, что предприятие не оплатило счет на сумму 150 тыс. рублей, а задолженность длится уже 20 дней. Ставка рефинансирования с 2012 года не менялась. Составляет она 8,25% (или 0,0825).

Такие расчеты есть возможность облегчить, доверив их технике. Сейчас в интернете появились онлайн-калькуляторы, которые помогут вычислить сумму пени. Достаточно ввести размер долга и просроченные дни.

Если в установленный срок не произведена оплата налоговых платежей, неплательщику могут выставить не только пеню, но и другие меры.

Такие расчеты можно производить:

По формуле:

Использовать официальный сайт арбитражного суда. На его страницах есть калькулятор, предназначенный для подобных вычислений.

Исходными данными, необходимыми для расчета, являются:

Размер долга с учетом НДС (вся сумма не уплаченных денежных средств с налогами).

Процент налогообложения (существует налог 18, 10 и 0% для неплательщиков налога).

Дата первого дня просрочки.

Дата осуществления платежа.

Ставка рефинансирования (ее устанавливает Центральный банк РФ на своем сайте).

Как правильно рассчитать пени по ставке рефинансирования в 2017 году? С целью определения размера пени, в России утверждена определенная формула, применяя которую нужно знать некоторые особенности.

Неисполнение финансовых обязательств в установленные периоды могут обернуться для непосредственных должников дополнительными затратами.

К общей сумме долговых обязательств, в зависимости от конкретной ситуации, могут дополнительно прибавиться штрафы, различные неустойки и пени.

Рассмотрим подробней сведения относительно того, как осуществляется расчет пени по ставке рефинансирования, а также применяемые формулы и расчет.

Важные моменты

Прежде чем приступить к рассмотрению основного вопроса, необходимо знать базовую информацию и законодательные акты, которые регулируют расчет пени по ставке рефинансирования.

Определения

Под определением “пеня” подразумевается ода из разновидностей финансового взыскания, которая может быть назначена в случае несвоевременного погашения имеющихся долговых обязательств.

https://www.youtube.com/watch?v=wD-ewzuZjvU

Размер и сами условия начисления штрафов оговариваются, а после подтверждаются документально на этапе подписания соглашения.

Первая разновидность подразумевает под собой тот факт, что сумма и условия выплаты устанавливаются в пределах персональной договоренности.

Вторая разновидность подразумевает под собой тот факт, что сумма и правила выплаты неустойки рассчитывается в четком соответствии с законодательством РФ и иными нормативными актами.

Под определением “ставка рефинансирования” подразумевается показатель, который определяет процент, под который Центральный Банк РФ осуществляет кредитование банковских учреждений.

Зачем это нужно

Необходимо понимать, что Центральный Банк России устанавливает ставку далеко не каждый день.

На процент рефинансирования ссылаются банковские учреждения и само государство при рассмотрении вопроса относительно налогообложения прибыльности и банковских депозитов.

Налогообложение накладывается в том случае, если прибыль по отечественному депозиту превышает 5% от ставки Центрального Банка РФ В 2017 году ставка установлена на уровне 10,5%. Исходя из этого, собственник депозита при получении прибыли в 15,5% вынужден будет уплатить налог. С суммы, которая превысит данный показатель, нужно будет уплатить налог в объеме 35%

Представители налогового органа начисляют штрафы и пени От размера нарушений непосредственно под процент ЦБ РФ. Частные налогоплательщики и представители сферы бизнеса, которые просрочили установленный период обязательного платежа по налогам и сборам, вынуждены будут заплатить за каждый день просрочки пеню по ставке Центрального Банка

Предлагаем ознакомиться: Закон о ремонте в выходные дни

Как видно, существует различные примеры, по которым необходимо использовать ставку ЦБ РФ.

Правовая база

Основным законодательным актом можно назвать статью 346, в которой четко указано на то, что единый налог может быть установлен исключительно действующими Кодексами.

Помимо этого в ней указывается на то, что все без исключения споры могут быть рассмотрены такими судами, как:

Арбитражным;

Конституционным;

Верховным.

Дополнительно следует обращать внимание на то, что к указанному законодательному акту относят общую часть Налогового и Гражданского Кодекса РФ.

Указанные законодательные акты не является исчерпывающими, но при этом именно ни содержать в себе все необходимые сведения относительно порядка определения пени по ставке рефинансирования.

Следует определиться, предусмотрен ли размер неустойки условиями соглашения Если же размер прописан, то дальнейшие действия совершать не нужно

Определение неустойки будет осуществляться на основании ставки рефинансировании Для этого нужно узнать размер ставки на период просрочки

Нужно воспользоваться утвержденной формулой Для определения

Каждый раз, в процессе оформления финансовой помощи в долг, следует помнить, что за применение чужих денежных средств необходимо будет платить проценты.

В основе расчетов подобных процентов всегда находиться ставка рефинансирования. Все без исключения банковские учреждения (иные компании, которые выдают деньги) самостоятельно утверждать процент переплаты.

Отличия

Неустойка и сумма возмещения понесенных убытков – близкие экономические категории, но не равноценные в юридической и судебной практике. Неустойка носит подчеркнуто обеспечительную функцию: законом установлена ее обязательная уплата при нарушении обязательств, и кредитор вправе не доказывать факта причинения ему убытков. А вот их возмещение происходит лишь при предоставлении обоснованных доказательств того, что убытки понесены.

Уплата неустойки осуществляется более оперативно, тогда как объем допущенных убытков можно точно вычислить только после совершенных фактов неисполнения обязательства и анализа последствий. Особенно если нарушения условий сделки продолжаются длительное время и объем убытка можно вычислить только в будущем.

Пример №2

Правовая база

В некоторых случаях ставка рефинансирования может быть изменена (в связи с макроэкономической обстановкой и уровнем развития национальной экономики). Также ставка рефинансирования лежит в основе системы налогообложения.

Один из видов санкций, за просрочку платежей — пеня по ставке рефинансирования. Информация о том, как происходит расчет пени по ставке рефинансирования, формула и примеры расчета помогут разобраться в сути вопроса.

Сумма и условия начисления штрафа оговариваются и документально фиксируются на этапе заключения договора. Изменение размеров штрафной санкции возможно в судебном порядке.

Начисление пени происходит ежедневно и начинается в день возникновения просрочки. Прекращается после полного погашения долга.

В первом случае, сумма и условия выплаты назначаются в рамках личной договоренности. Во втором — сумма и порядок выплаты неустойки определяется соответствующими законами и нормативными актами РФ.

В случаях отсутствия законодательной базы, регламентирующей формирование штрафного начисления, она приравнивается к сумме ставки рефинансирования.

Расчет долга по ставке рефинансирования осуществляется в таких случаях:

нарушении сроков погашения кредитов;

налогообложении НДФЛ;

несвоевременной уплате налогов;

уклонении от уплаты алиментов;

начислении компенсации за задержку выплат заработной платы;

возникновении задолженности по административным платежам;

несвоевременном внесении платежей по любым долговым обязательствам.

Предлагаем ознакомиться: Расчет при увольнении работника – сроки выплаты

Данная мера позволяет решить спорные вопросы по выплате штрафа и рассчитаться с долгами.

Учитывая, что договорная форма начисления не исключает возможность добавления дополнительных процентов, следует понимать, как рассчитать ставку рефинансирования от суммы долга.

В случае несоответствия невыполнения долговых обязательств размеру начисленного взыскания, возможно ее уменьшение, в судебном порядке.

Основанием для изменения размера санкции служит статья 333 ГК РФ, согласно которой сумма может снизиться до двукратной, а в исключительных случаях — до однократной ставки. Чтобы понять, двукратная ставка рефинансирования это сколько, необходимо умножить на два значение однократной.

Как рассчитать

Пеня = С * СP * Дн/100 * і/300,

где Дн — количество дней, отсчитываемых от следующего после начала просрочки дня;

С — общая сумма задолженности за прошедший период;

СР — действующая процентная ставка, назначаемая ЦБ.

Для наглядного понимания, как правильно рассчитать пени по ставке рефинансирования за каждый день просрочки, можно рассмотреть действие формулы на примере.

Текущий долг предприятия составляет 200 тысяч рублей. С момента начала начисления штрафа за просрочку прошло 60 дней. Действующая ставка рефинансирования составляет 11%.

Пеня = 200 000 * 1/300 * 60 * 11/100 = 4 400

Сумма начислений составит 4 400 рублей. С учетом общей задолженности, предприятию необходимо оплатить 204 400 рублей. Данное значение справедливо только на момент произведения расчета. С каждым днем сумма увеличивается.

На сайте ЦБ РФ доступна таблица, показывающая динамику изменения величины ставки за текущий период.

Для примера расчета, установленной законом величины взыскания, можно рассмотреть случай с задолженностью по уплате налогов.

Пеня = C * Дн * СР/100/300,

где С — сумма задолженности;

Дн — количество дней неуплаты налогов (начиная с 2 октября);

СР — ставка рефинансирования.

Расчет суммы пени за задолженность в 5000 рублей, на дату 17 октября вычисляется таким образом:

Пеня = 5000 * 16 * 11/100/300 = 29,3 рубля.

Расчет долга по ставке рефинансирования следует осуществлять, используя актуальное значение ставки. Получить информацию о текущем размере ставки можно таким образом:

на официальном сайте ЦБ РФ

через справочно-правовые системы.

На сайте ЦБ РФ доступна таблица, показывающая динамику изменения величины ставки за текущий период. Данные являются достоверными и подтверждены соответствующими нормативными документами.

Заключение

Необходимость выплаты финансовой задолженности государству, юридическому или физическому лицу является обязательной. Определение размера пени по ставке рефинансирования, поможет правильно определить общую сумму задолженности и рассчитаться с долгами.

Формула 1: П=C*Д*(i/(100*300)),

П – сумма пени;

Д – сумма платежа за период просрочки;

С – срок невыплаты платежа в днях. Число дней неплатежа рассчитывается исходя из дня, следующего за датой платежа.

i/300 – в соответствии с указанием Банка России принимается 1/300 от текущей ставки рефинансирования;

Формула 2: П=C*(Д/360)*(i/100),

где П – сумма пени;

i – текущая ставка рефинансирования Центрального Банка;

360 – число дней финансового года.

Тогда период просрочки платежа наступает с 26 ноября и составляет 10 дней в срок до 5 декабря.

П=10*100000*(8,25/(100*300))=275 рублей;

П=10*(100000/360)*8,25/100=229,17 копеек.

В первом случае сумма задолженности с учетом пени составит 100275 рублей, во втором – 100229,17 рублей. Таким образом, более выгодно рассчитывать неустойку по формуле с учетом длительности финансового года (360 дней).

Сумма задолженности должна указываться с НДС.

Ставка рефинансирования – это по-другому денежное снабжение Центральным Банком России других банков. ЦБ России дает деньги в кредит коммерческим банкам и прочим финансовым организациям, а те в свою очередь дают кредиты как обычным гражданам (физическим лицам), так и различным компаниям и организациям (юридическим лицам).

На практике это выглядит следующим образом: коммерческий банк может взять у ЦБ – предположим, один миллион долларов. Через год он обязан вернуть центральному банку общую сумму в миллион американских денег + проценты, которые набежали за это время по той самой ставке рефинансирования. За этот год коммерческий банк дает деньги в долг населению и организациям под бо́льший процент, чем ставка рефинансирования – и получает прибыль. Население получает кредиты, Центральный банк тоже в убытке не остается – вроде все довольны.

В цифрах это может выглядеть следующим образом: допустим, ставка рефинансирования составляет 10% (точный размер ставки на сегодняшний день вы можете узнать в конце статьи). Банк берет в долг энную сумму денег у центрального банка России под 10% годовых, а потом выдает эти деньги обычным гражданам, например, под 18% годовых. Полученную разницу банкиры кладут себе карман.

Почему государственный Центральный банк не дает в долг людям напрямую?

ЦБ работает только с крупными суммами, там не миллионы, а десятки и сотни миллионов долларов крутятся. Говоря попросту – «не царское это дело, каждой старушке кредиты выдавать».

Получается что банки выступают посредниками, но это даже нам на пользу, так как банковские организации имеют разветвленную структуру с сотнями офисов и банкоматов по всей стране, что позволяет рядовым гражданам найти ближайшее к своему дому отделение и получить необходимые финансовые услуги.

Может ли коммерческий банк получить у ЦБ денег побольше и подешевле, а свои кредиты раздавать подороже?

Грубо говоря – да, может. Но совсем большую разницу коммерческие банки устанавливать не могут – конкуренция, однако!

Будешь «драть три шкуры» – клиенты в другой банк убегут. И останешься с государственной суммой денег, а их ведь возвращать надо!

Поэтому, как правило, ставки кредитования в различных кредитных учреждениях различаются не сильно.

Правда здесь есть и исключения из правил. Речь идет о кредитных организациях, которые занимаются потребительским кредитованием в крупных магазинах, а также кредитованием с помощью карт, рассылаемых по почте. Примеры таких организаций: Банк Хоум кредит, Русский стандарт, ОТП банк, Альфа банк, Ренессанс Кредит и другие. Процентные ставки в таких случаях могут достигать 30-70%. Это достигается за счет психологических аспектов поведения людей, а также низким уровнем финансовой грамотности.

Откуда берется конкретное значение ставки рефинансирования?

Ставка рефинансирования определяется исходя из текущей экономической ситуации в стране и уровня инфляции. Если уровень инфляции повышается, то центробанк повышает ставку рефинансирования. Если уровень инфляции понижается, то Центробанк понижает ставку рефинансирования.

Выглядит обычно это следующим образом: когда ставка рефинансирования низкая, то кредиты становятся доступными. Процентная ставка по кредитам падает и люди охотно берут их. Еще бы, ведь переплачивать придется немного, тогда взять деньги в долг выгодно. Можно купить массу всего и потихоньку расплачиваться.

Предприятиям еще лучше. Чем больше денег они привлекают в свой бизнес и чем эти деньги дешевле, тем больше товаров они смогут произвести и большую выручку получить.

В итоге, когда денег у людей на руках много, то покупок становится больше, в следствие чего товары обычно начинают дорожать. Люди начинают сметать все с прилавков. Товаров на всех начинает не хватать и продавцы начинают поднимать на них цены. Вместе с этим начинает расти инфляция.

Напомню, инфляция – это процесс обесценивания денег, когда в разные периоды времени, на одну и ту же сумму денег, вы можете купить разное количество одного и того же товара.

Высокий уровень инфляции отражается на благосостоянии людей. Чем выше инфляция, тем ниже уровень благосостояния людей и тем более они не довольны. А это уже угроза для правительства страны, так как недовольный народ может восстать и выбрать себе других правителей.

Поэтому, ставка рефинансирования выступает неким инструментом для влияния на уровень инфляции в стране. Для снижения инфляции ставку рефинансирования поднимают. От чего кредиты становятся дороже. Людям становится невыгодно и дорого их брать, что в итоге отражается на покупательской способности.

Денег у людей становится меньше и люди начинают меньше тратить. Заработанные средства идут только на самое необходимое. Приходится отказываться от деликатесов и новомодных гаджетов. Из-за этого продажи в магазинах падают и продавцы начинают снижать цены на товары. Все это приводит к снижению инфляции.

Стоить отметить, что помимо перечисленных выше случаев – ставка рефинансирования применяется и в налогообложении.

В частности налогом облагаются доходы по банковским депозитам, которые превышают ставку рефинансирования + 5 процентных пункта. Например, если вы открыли депозит под 15 процентов годовых, при этом ставка рефинансирования составила 10%.Тогда для расчета мы к 10 прибавляем 5 и получаем те же 15%. То есть налог с дохода по депозиту взиматься не будет.Но если вы затем оформили новый вклад под 16% годовых при той же ставке рефинансирования, то тогда вам придется заплатить налог в 35% с 1% процента дохода полученного по депозиту.

Также ставка рефинансирования помогает определить сумму компенсации, которую работодатель обязан заплатить работнику в случае задержки заработной платы, отпускных или денег, причитающихся при увольнении.По законодательству работодатель обязан возместить причитающуюся сумму + денежную компенсацию в размере не ниже 1/300 установленной ставки рефинансирования за каждый просроченный день.

Ну и наконец, ставка рефинансирования применяется для определения пени для лиц, имеющих задолженность по налогам и различным сборам.

Центральный банк любой страны сосредотачивает в своих руках не только огромные финансовые потоки, но и определенную власть. Так, он регулирует деятельность всех остальных банков страны, выдает им лицензии или отзывает их, делая тем самым дальнейшую их деятельность нелегальной.

А еще ЦБ выдает займы банкам и другим кредитно-финансовым организациям. Обратно эти учреждения возвращают деньги с процентами. Размер процентов определяет ставка рефинансирования в РФ.

Значение ставки рефинансирования заключается в том, что именно от нее во многом зависит то, под какой процент граждане получат кредиты от банков. Понятно, что ни один банк не выдаст займ под процент меньший, чем ставка ЦБ. Это будет финансового невыгодно.

Ведь нужно не просто «отработать», то есть окупить процент по займу, взятому в Центробанке, чтобы вернуть ему ссуженную сумму денег вовремя и в полном объеме, но еще и окупить работу специалистов, офисов, получить чистую прибыль, наконец. Вот почему ставка банков всегда выше ставки рефинансирования, и не на один процентный пункт, а минимум на 3-4, а чаще на 7-8 и даже больше.

Но от чего зависит показатель, устанавливаемый ЦБ РФ? От уровня инфляции в стране. Чем она выше, тем больших показателей будет достигать СР, поскольку только ее ростом можно сдержать рост цен.

В экономике также встречается понятие «отрицательная ставка». Это когда банк дает кредит под нулевой или очень низкий процент. Или даже под отрицательный, к примеру, под -0,1%. Это помогает противостоять слишком низкой инфляции. В экономику страны поступают дополнительные деньги, которых становится слишком много, и они начинают обесцениваться. Это приводит к росту цен, что стимулирует рост инфляции. В России таких шагов никогда не предпринималось, но в других странах, например, в Дании, ЕС, Японии данный факт был зафиксирован.

Итак, ставка рефинансирования простыми словами – это ставка по кредитам, которые Центральный банк страны выдает всем коммерческим банкам в этой стране. Чем она ниже, тем дешевле кредиты и тем быстрее начинает расти инфляция.

Зачем она нужна

Казалось бы, самый простой ответ на вопрос, для чего нужна такая ставка, это зарабатывание денег Центробанком. Ведь он выдает не миллионы – миллиарды и даже больше. Легко представить, какой доход имеет ЦБ, даже если проценты по ставке рефинансирования составляют всего 10-11 пунктов.

Но на деле все сложнее. Значение ставки рефинансирования очень велико для всей экономики в целом.

Размер ставки рефинансирования определяется не исходя из того, на сколько хочет обогатиться ЦБ. Как мы видели выше, бывают случаи, когда данный показатель устанавливают на отрицательных величинах. Нет, ее размер зависит от уровня инфляции в стране.

Давайте рассмотрим, как работает данный механизм.

К примеру, инфляция находится на высоком уровне и продолжает расти. Что это значит? Что за одну и ту же сумму денег в начале года и в конце (или даже с разницей в пару месяцев) можно купить разное количество одного и того же товара. К примеру, на 100 рублей в марте можно было купить 3 кг сахара, а в июне – уже всего 2 кг 700 г. Это значит, что товары дорожают, то есть инфляция растет.

Что делает в такой ситуации Центробанк? Повышает ставку рефинансирования банка. Кредиты для банков выдаются под больший процент. Банкам становится невыгодно давать их населению под низкий процент.

Они тоже повышают ставку по потребительским, ипотечным, автокредитам. Люди начинают брать кредиты менее охотно, особенно на товары – спрос на потребительские займы резко падает. Люди перестают покупать товары, без которых они, по большому счету, могут обойтись – технику, мебель, дорогую одежду. Чтобы подстегнуть спрос и повысить продажи, продавцы начинают снижать цены.

Понятно, что пример с сахаром утрирован – продукты питания люди покупают всегда. А вот дорогие деликатесы и предметы роскоши не являются обязательными, и их приобретают только в том случае, когда есть излишек денег. Поэтому именно они дешевеют, вызывая снижение инфляции.

Регулирование ставки ЦБ в данном случае – это хорошо или плохо? Ведь, как только инфляция падает, рефинансированная ставка падает. Тогда кредиты дешевеют, люди начинают брать их охотнее (никто не хочет много переплачивать) и уже не отказывают себе в покупке товаров, на которые собственных сбережений у них не хватает.

Люди покупают товары, спрос повышается, стимулируя предложение – продавцы заказывают все больше товара у предприятий, предприятия увеличивают производство. При этом высокий спрос еще и подстегивает рост цен – магазин смотрит, что товар хорошо раскупается, и увеличивает ценник. Растут цены – опять начинает расти инфляция. И в этот момент ЦБ вновь повышает ставку рефинансирования, чтобы сделать кредиты более дорогими и менее доступными.

Поскольку люди, чье благосостояние страдает из-за дороговизны товаров, начинают выражать недовольство властью, инфляция является и важным показателем стабильности и спокойствия в стране. Регулировать этот показатель и назначен ЦБ.

В кредитных договорах часто можно встретить такое понятие, как однодневная ставка рефинансирования. Именно исходя из него определяется размер пени и штрафов. Вычисляется данный показатель просто – годовой процент делится на количество дней в году.

Кто устанавливает ставку рефинансирования

Ставка рефинансирования в России устанавливается Центробанком. С 1 января 2016 года это понятие устарело и теперь оно приравнивается к ключевой ставке, которая определяет, под какой процент ЦБ выдает кредиты коммерческим банкам сроком на одну неделю. А также это минимальная ставка, под которую выдаются займы банкам. Под такой же процент ЦБ принимает депозиты.

Кто устанавливает размер данного показателя? Определяет ставку рефинансирования Совет Директоров ЦБ (или Банка России, как его еще называют). О том, какое именно решение было принято, сообщается в официальных источниках, где публикуются Постановления Центробанка.

От чего зависит, как часто будут пересматривать принятое значение? От текущей экономической ситуации в стране. Иногда Совет Директоров собирается с этой целью трижды в год. Иногда – чаще. Так, в 2017 году показатель менялся 6 раз, причем, ставка за год уменьшилась на 2 %. А это значит, что инфляция была невелика.

Мы разобрались, каким органом утверждается размер данного показателя. На что еще, кроме цифр инфляции, он ориентируется:

на состояние финансового рынка в целом, царящие там настроения и происходящие объективные процессы,

на цены на углеводороды,

на интерес, который граждане проявляют к кредитам,

и т.п.

Можно прогнозировать, каким будет данный показатель. Но рассчитать его заранее по определенной формуле нельзя.

На что она влияет

Влияние ставки рефинансирования на экономику происходит, в первую очередь, путем сдерживания инфляции и девальвации национальной валюты. Это значит, что для принятия решения об очередном пересмотре ставки в большую или меньшую сторону банку нужны сведения об этих показателях.

Воздействие на экономику не происходит стихийно – каждый раз ЦБ анализирует массу параметров, прежде чем в очередной раз уменьшить или увеличить СР.

Для простых граждан, помимо того, что данный показатель отражается на стоимости займов и вкладов, важным также является то, что ключевая ставка влияет на:

расчет размеров пени по невыплаченным вовремя займам, налогам и штрафам;

расчет размера налогов на прибыль по денежным вкладам;

расчет процентов неустойки, которую работодатель должен выплатить работнику за то, что вовремя не выдал ему заработную плату или другие причитающиеся согласно трудовому законодательству выплаты.

Но есть и другие рычаги.

Инфляция

В первую очередь, зависимость видна между тем, какой процент устанавливает ЦБ и тем, какой процент по кредитам и вкладам устанавливают банки.

Во-вторую, оказывается влияние на инфляцию – как мы уже писали выше, это важный инструмент для регулирования инфляционных процессов. Ставка рефинансирования и инфляция находятся в прямой зависимости – чем выше один показатель, тем выше и второй.

Спрос на деньги при росте ставке снижается – никто не хочет брать дорогие кредиты. Одно дело, купить диван, переплатив 18 % от его стоимости за счет взятого кредита. И совсем другой дело, когда переплатить придется уже четверть от его стоимости, а то и больше. В таких случаях люди либо стараются занять деньги у знакомы, либо накопить, или же вовсе отказаться от дорогостоящей покупки, пересмотрев свои предпочтения и структуру расходов.

Расчет процентов

Часто возникает необходимость рассчитать проценты по ставке рефинансирования. К примеру, для вычисления размера пени за пользование чужими денежными средствами. По какой формуле они вычисляются?

К примеру, процентная ставка упоминается во многих договорах как точка отсчета для размера штрафов и пени при несвоевременной выплате денежных средств, одолженных или заработанных.

В банках так рассчитывают, чему будет равна неустойка при просрочке очередной выплаты по займу. Чтобы узнать этот уровень, необходимо в формулу вставить следующие величины:

текущий размер, которому равна в России ставка рефинансирования,

количество дней, на которое был просрочено внесение платежа,

сумма, которую клиент задолжал банку (то есть, не весь остаток по кредиту, а именно та сумма, которую заемщик должен был внести в дату очередного платежа, но не внес).

При этом размер процентов, под которые был оформлен кредит, значения не имеет.

Формула размера пени выглядит следующим образом:

вычисление однодневной ставки путем деления ставки рефинансирования на количество дней в году;

умножение полученного числа на количество дней, в течение которых была допущена просрочка;

умножение полученного числа на сумму, которую заемщик не внес в банк вовремя (сумма задолженности).

Что означает данная формула на практике – рассмотрим на конкретном примере.

К примеру, в дату очередного платежа заемщик не внес сумму в размере 10 000 рублей. Образовалась задолженность, которую он просрочил на 20 дней. Какой штраф за это время успел набежать, вычисляется следующим образом:

7,75 % (текущая ставка) / 365 (дней) = 0,0212 %.

0,0212 (%) * 20 (дней) = 0,425.

0,425 * 10 000 (рублей) = 4 246 рублей.

Именно такую сумму придется доплатить заемщику, если он вовремя не запросил реструктуризацию кредита (к примеру, отсрочка платежа) в своем банке по уважительной причине.

Снижение ставки рефинансирования

Если посмотреть на таблицу, в которой указаны повышения и снижения ставки по годам, то можно заметить, что в 2017 году она падала. Вообще, последовательное падение наблюдается с 2014 года, когда ставка начала снижаться после резкого подъема. Каковы последствия такой политики? И к чему может привести новая волна снижения процентной ставки?

Во-первых, это негативно сказывается на банковских инвестициях. Ведь инвестировать деньги интересно в том случае, когда по ним можно получить большой процент. Но процент по депозитам банки устанавливают, исходя из уровня СР. Если процент небольшой, то и прибыль будет небольшой.

Во-вторых, это положительно скажется на секторе кредитования. Кредиты подешевеют, люди будут охотнее их брать. Малый и средний бизнес, для которого займы также станут выгоднее, тоже выиграет.

В-третьих, снижение СР ведет к уменьшению уровня безработицы.

В-четвертых, национальная валюта теряет в цене.

В-пятых, происходит рост инфляции.

Механизм того, почему в связи со снижением СР происходит рост инфляции, мы описали выше. Снижение ставки рефинансирования при прочих условиях приводит к выбросу больших денег в экономику, быстрому развитию бизнеса и производства, увеличению товарной массы и спроса на нее. Спрос на кредиты повышается, о чем говорит статистика банков.

Но как определить, когда будет понижение данного показателя и будет ли вообще? Эксперты прогнозируют, что 2018 год пройдет в условиях дальнейшего снижения СР. И это хорошо – как мы знаем, в развитых странах эта цифра намного меньше, чем сейчас в России.

Так что нам еще есть к чему стремиться.

ЦБ может отказаться от снижения ставки, если цена на углеводороды будет падать. Или если экономическая ситуация в стране ухудшится. Макроэкономические показатели также будут приниматься во внимание. Возможно, ставка СР понизится до 7 %, говорят экономисты. Это будет способствовать дальнейшему наращиванию темпов роста экономики.

Когда может меняться ставка

Существует определенный график, согласно которому меняется СР. К примеру, если заседание Совета Директоров прошло 18 декабря 2017 года, то следующее заседание, на котором Центральный Банк может провести пересмотр данного значения, будет назначено не ранее 09.02.2018 года.

О том, когда будет проходить изменение ставки рефинансирования, говорится в пресс-релизах, публикуемых на официальном сайте ЦБ. О том, какой будет очередная ставка рефинансирования Центрального Банка, не догадывается даже Правительство – окончательное решение принимается коллегиально директорами банка во время заседания. Регулирование полностью отдано в руки руководства ЦБ, но при условии принятия решения на основе всестороннего анализа важных факторов.

Впервые после экономического кризиса 2008 года Центробанк снизил СР в апреле 2009 года. На тот момент она составила 11,5 %. В 2013 году этот показатель даже был равен 5,5 %. Однако, затем последовал очередной кризис. В 2014 году СР достигла рекордных 17 процентов.

Действующая СР может быть отменена только путем установления новой величины на очередном заседании Совета Директоров Банка России.

Меняется СР как трижды в год, так и гораздо чаще. Так, в 2008 году она менялась 6 раз. А в 2009 году – целых 9 раз, то есть, практически каждый месяц. Это было вызвано тем, что 2008 году разразился экономический кризис, который затронул не только Россию, но и многие страны мира. Роль регулятора в такой ситуации многократно возрастает, так на нем лежит задача обеспечения стабильности национальной валюты и инфляции.

Ставка рефинансирования — это ставка, по которой Центробанк (ЦБ) дает коммерческим банкам кредиты. Также по этой ставке рассчитываются пени, задержка зарплаты и т.д. Измеряется в процентах

Ставка рефинансирования была введена 1 января 1992 года. Чуть ниже приведена таблица с полной историей изменения этой ставки.

С 1 января 2016 года ключевая ставка стала равняться ставки рефинансирования. Фактически это одно и то же.

Решение об изменения по ставке рефинансирования принимает ЦентроБанк на запланированных собраниях. При этом могут быть и не запланированные изменения этой ставке. Примером такого события служит 2014 год, когда ЦБ резко поднял ставку на 7%, дабы остановить стремительный курс доллара к рублю.

Как узнать текущую ставку рефинансирования

Актуальные данные по ставке рефинансирования можно найти на официальном сайте ЦБ РФ: cbr.ru

На что влияет ставка рефинансирования

Ставка рефинансирования оказывает сильное влияние на население, поскольку на нее ориентируются все банки при выборе ставке по кредиты и ставке по банковским вкладам.

Например, ставка по кредиту на может быть ниже ставки рефинансирования.

На банковский вклад она влияет следующим образом: Если банк предлагает ставку по вкладу выше, чем ставка рефинансирования на 5 базисных пункта, то на доход свыше необходимо платить налог. Например, ставка по вкладу 14%, а ставка рефинансирования 8%. В этом случае на дохода в 1% надо будет заплатить налог.

Как известно, Центральный Банк России дает деньги в долг (кредит) коммерческим банкам, которые (в свою очередь) дают деньги в долг (кредиты) физическим лицам и организациям, поэтому ставка рефинансирования (учетная ставка) является инструментом денежно-кредитного регулирования, с помощью которого Центральный банк воздействует на ставки межбанковского рынка и на ставки по кредитам и депозитам, которые предоставляют кредитные организации юридическим и физическим лицам. Рост ставки рефинансирования связан с повышением темпов инфляции и замедлением темпов экономического роста.

Снижение ставки рефинансирования способствует сдерживанию инфляции и удешевлению финансовых ресурсов для банков, повышению спроса на кредитные продукты банков. От учетной ставки напрямую зависят ставки по кредитам, предоставляемым банками населению.

Основная проблема, возникающая в связи с выбором в качестве расчетной ставки процентов годовых именно ставки рефинансирования Центрального банка, заключается в том, что данная ставка существенно меньше реальных ставок, по которым в экономике банки кредитуют население и бизнес. Ведь коммерческий банк, получивший финансирование из Центрального банка и перенаправляя средства в кредитование населения и предпринимателей, должен зарабатывать и желательно зарабатывать много. Единственный сдерживающий фактор в данной ситуации — это конкуренция за заемщика.

Но и она не позволяет банкам работать в убыток. Между ставкой рефинансирования Центрального банка и реальными ставками кредитования в экономике всегда существует разрыв, который в теории тем выше, чем меньше межбанковская конкуренция. Причем чем больше наши банки будут рефинансироваться в ЦБ РФ, тем сильнее будет проявляться данная «классическая» закономерность.

Таким образом, устанавливая определенные учетные ставки, воздействуя на стоимость кредита, Центральный банк на государственном уровне формирует политику ценообразования, оказывает значительное влияние на решение социальных проблем в стране и на укрепление денежно-кредитной системы.

В целях реализации нормативного регулирования в сфере денежно-кредитной политики и обеспечения применения ключевой ставки Банка России как индикатора стоимости заемных средств Правительство РФ своим Постановлением от 9 декабря 2015 г.

13401 установило правила применения ключевой ставки Банка России с 1 января 2016 года, в котором закреплено, что во всех отношениях, на которые распространяется действие актов Правительства РФ, где содержится понятие «ставка рефинансирования», с 1 января 2016 года будет применяться понятие «ключевая ставка Банка России», если другое не предусмотрено федеральным законом.

Решением Банка России (Информации Банка России от 11 декабря 2015 г. «О ставке рефинансирования Банка России», Указание Банка России от 11.12.2015 N 3894-У) с 1 января 2016 года:

значение ставки рефинансирования приравняют к значению ключевой ставки ЦБ РФ, определенному на соответствующую дату;

ставка рефинансирования будет меняться одновременно с изменением ключевой ставки на ту же величину;

самостоятельное значение ставки рефинансирования не устанавливается.

Ставки рефинансирования ЦБ РФ

Первоначально ставка рефинансирования Банка России была установлена в 1992 году.

С января по май 1998 года:

ставка рефинансирования совпадала со ставками по ломбардным кредитам;

пропорционально ставке рефинансирования изменялись ставки по ряду других кредитов Банка России

Банк России неоднократно использовал повышение ставки рефинансирования, чтобы «объявить рынку ориентиры нового уровня доходности государственных ценных бумаг, что в некоторой степени способствовало снижению давления на валютный рынок».

Применение ставки рефинансирования

Ставка рефинансирования используется во многих расчетах, регламентируемых Бюджетным, Гражданским, Налоговым, Трудовым кодексами. От ее величины зависит расчет пеней и штрафов, ставкой сравнивают проценты по различным договорам для определения налогооблагаемой базы. Следовательно, изменение ставки рефинансирования непосредственно влияет на указанные расчеты.

В рамках статьи 395 разработчики ГК не конкретизировали точным образом ставку, по которой должны рассчитываться проценты годовые. В тексте статьи 395 ГК упоминается «учетная ставка банковского процента» в месте жительства кредитора-гражданина или месте нахождения кредитора, являющегося юридическим лицом.

Данная формулировка потребовала уточнения, которое было осуществлено ВАС РФ и ВС РФ в Постановлении N 6/8. Здесь высшие суды указали, что в качестве такой учетной ставки следует понимать ставку рефинансирования, утверждаемую ЦБ РФ.

Роль ставки рефинансирования в бухгалтерском и налоговом учете также очень значительная. Так, на основании п. 1 ст. 252 Налогового кодекса РФ при определении налоговой базы по налогу на прибыль налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК). При этом расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. НК РФ устанавливает, что под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Налоговый кодекс РФ предусматривает следующие варианты использования ставки рефинансирования:

проценты по рублевым банковским вкладам, облагаемые НДФЛ. Налогом облагаются проценты в размере более ставки рефинансирования, действовавшей в течение периода, за который они начислены, плюс 5 процентных пунктов (по валютным банковским вкладам налогом облагаются проценты в размере более 9, без применения ставки рефинансирования);

пени за просрочку уплаты налога или сбора. Пени равны 1/300 действующей ставки рефинансирования за каждый день просрочки;

расчёт налоговой базы при получении налогоплательщиком дохода в виде материальной выгоды от экономии на процентах за пользование заёмными (кредитными) средствами. Налоговая база определяется как превышение суммы процентов, выраженной в рублях, исчисленной исходя из двух третей ставки рефинансирования, действующей на момент получения дохода, над суммой процентов, исчисленной исходя из условий договора;

при отсутствии в договоре займа условия о размере процентов, их размер определяется ставкой банковского процента (ставкой рефинансирования) на день уплаты заёмщиком суммы долга или его части.

Чем отличается ключевая ставка от ставки рефинансирования

В последнее время, из-за развивающегося мирового финансового кризиса, становится все больше людей, интересующихся экономикой, ее показателями, терминами и понятиями. В связи с этим возникает множество вопросов, среди которых одно из лидирующих мест занимает разница между ставкой рефинансирования и ключевой ставкой. Для начала дадим расшифровку этих понятий.

Ключевая ставка – это показатель, определяющий величину процента Центробанка по краткосрочным недельным кредитам, предоставляемым банкам. Также эта величина является определяющей для депозитов, которые ЦБ принимает от банковских учреждений. Этот показатель является основным регулятором уровня инфляции и инвестиционной привлекательности.

Ставка рефинансирования – это годовая процентная ставка по кредитам, занятым кредитными организациями у Центрального банка России. На сегодня роль этот финансово-экономического показателя второстепенна, он используется для расчетов штрафов и пеней.

Влияние изменения кредитной ставки Центробанка России

До 2013 года в российской экономике не существовало такого понятия, как учетная ключевая ставка. Вместо нее ключевую роль играла ставка рефинансирования, которая была впервые введена в 1992 году.

13 сентября 2013 года с целью контроля за уровнем инфляции и увеличения инвестиционной привлекательности Центробанк вводит параллельно ключевую ставку и определяет ее размер 5,5%. До декабря 2014 статистика зафиксировала рост этого показателя, после чего началось постепенное снижение, и на данный момент ее размер составляет 11%.

Влияние ключевой ставки на экономику заключается в следующем. Она формирует размер банковских кредитов, которые выдаются физическим и юридическим лицам. Помимо этого с ее помощью корректируется инфляция, а также определяется объем привлеченных коммерческими банками ресурсов.

Для снижения инфляции Центробанк использует увеличение размера ключевой ставки. Понять механизм влияния можно так.

Следствием повышения является изменение в сторону увеличения ставки по депозитам и кредитам, включая ипотечные, которые предоставляются банками. Естественно, покупательская способность падает, прессинг рубля уменьшается, и динамика инфляции замедляется.

Это один из вариантов применения увеличенной ключевой ставки. Другой можно было наблюдать в конце 2014 года. Тогда ЦБ принял решение о поднятии ее значения на 70% с 10,5 до 17%. Этот ход существенно ограничил доступ к краткосрочному кредитованию для коммерческих банков. Результатом этого стало снижение количества и объемов спекуляций на валютном рынке, которые способствовали росту доллара и инфляции, вследствие отсутствия заёмной рублевой массы.

Если экономика страны находится в состоянии стагнации, производство и деловая активность снижается и из-за этого начинается дефляция, принимается решение об уменьшении размеров ставки. Это снижает стоимость банковского кредита, что, в свою очередь, стимулирует кредитование в реальный сектор экономики.

На сегодняшний день ее практическая роль сводится к следующему:

1. Определяет необходимость налогообложения по вкладам в рублях и иностранной валюте, если их процентная ставка превышает ставку рефинансирования на 5% (в случае вкладов в иностранной валюте – на 9%)

2. Расчет ежедневной пени, начисляемой на несвоевременную уплату налоговых сборов. Она вычисляется как 1/300 часть от ставки рефинансирования.

3. Если в договоре займа не был указан размер начисляемых процентов, они определяются по уровню ставки рефинансирования на день заключения договора.

4. Расчет размеров штрафных санкций, накладываемых на работодателя за каждый день просрочки в выплате заработной платы, отпускных, больничных и других начислений сотрудникам. Она равна также 1/300 части.

До 2013 года она играла ключевую роль в проведении денежно-кредитной политики.

Историческим примером ее работы может служить 1998 год. Центральный банк России использовал размер ставки рефинансирования с целью коррекции финансового сектора российской экономики.

Начиная с мая месяца и вплоть до кризиса, который охватил экономику России в августе месяце, ставка рефинансирования поднималась несколько раз. Этим способом Центробанк стимулировал приобретение новых государственных ценных бумаг, демонстрируя высокий уровень их прибыльности. Однако разразившийся кризис показал неэффективность таких действий, поэтому было принято решение пересмотреть денежную политику, смягчить ее и снизить размер ставки.

Разница между уровнем ключевой ставки и ставки рефинансирования ЦБ России

До осени 2014 года, когда произошел существенный скачок в размере ключевой ставки, значения обеих этих показателей значительно не отличались друг от друга. Но обвал нефти на мировых рынках и последовавшее падение российской валюты вынудили поднять учетную ставку, значительно увеличив ее разрыв со ставкой рефинансирования, значение которой на сегодняшний день составляет 8,8%.

Итогом этого стала противоречивая ситуация. Сравнительно маленький размер ставки рефинансирования привел к невыгодности выполнения заемщиками своих обязательств по обслуживанию долга. Пеня, накладываемая за просрочку, оказалась значительно ниже, чем ставка по перекредитованию задолженности. То есть кредиторам стало выгоднее накапливать пеню, чем взять новый кредит для погашения текущих обязательств.

Исправить такое положение способно увеличение ставки рефинансирования до уровня ключевой ставки. Это увеличит размер начисляемой пени до уровня процентов по кредитам, что должно стимулировать заемщиков выплачивать, а не накапливать задолженность.

Но это увеличение запланировано лишь на 2016 год. Поэтому нынешняя политика. Проводимая Центробанком, наталкивает на вывод, что в данный момент проблема растущей просроченной задолженности стоит ниже возможности управлять инфляцией в стране.

Понятие и использование ставки рефинансирования ЦБ РФ

Центральный банк России имеет в арсенале множество инструментов, которые позволяют регулировать экономическую ситуацию в стране. Ключевым была и остается ставка рефинансирования.

Этот показатель определяет уровень инфляции и работу коммерческих финансово-кредитных учреждений. Экспертам и аналитикам рассматриваемый инструмент известен, как учетная ставка банковского процента.

Понятие и размер

Ставка рефинансирования представляет собой процентную ставку, по которой ЦБ РФ выдает займы коммерческим банкам. Этот показатель выражается в процентах в годовом исчислении. Существует простая закономерность. Чем больше ставка рефинансирования, тем больший процент взимают коммерческие банки за выдаваемые клиентам кредиты.

Кроме того, в начале 2016 года Правительство Российской Федерации постановило, согласно которому были внесены изменения в процессфункционирования ЦБ. С того момента рассматриваемый показатель приравняли к ключевой ставке Банка России. Таким образом, сейчас значение ставки рефинансирования не устанавливается отдельно. Его заменило значение ключевой ставки.

При этом в профессиональных дискуссиях финансисты по-прежнему используют все три названные понятия.

На сегодняшний день учетная ставка банковского процента 7,75% годовых.

Особенности регулирования

Корректировка ставки рефинансирования – это сильный рычаг ЦБ РФ, позволяющий контролировать деятельность коммерческих банков в стране.

Выделяют 2 метода воздействия на финансово-кредитные учреждения.

ЦБ РФ снижает ключевую ставку. В такой ситуации коммерческому банку ничего не остается, как увеличивать собственные резервы. Происходит это путем минимизации трат на получение ссуд от ЦБ РФ. Оборотной стороной медали становится увеличение сумм по операциям с клиентами.

ЦБ РФ повышает ключевую ставку. Такие действия регулятора провоцируют обратный эффект. Рост ставки рефинансирования ведет к уменьшению резервов финансово-кредитных учреждений. Суммы по операциям с клиентами сокращаются.

Таким образом, корректировка ставки рефинансирования оказывает на национальную экономику мощный эффект. Это сказывается не только на банках, но также на представителях бизнеса и простых гражданах. В связи с этим каждое решение по изменению рассматриваемого макроэкономического показателя принимается после вдумчивого анализа возможных последствий.

Взаимосвязь с инфляцией

Изменение ставки рефинансирования имеет разнонаправленное действие. В частности, регулировка рассматриваемого инструмента влияет на уровень инфляции в стране. А этот показатель непосредственно затрагивает интересы всех людей и компаний.

На 2017–2018 годы ЦБ РФ сформулировал свою основную задачу, как удержание уровня инфляции в диапазоне 4–4,5% годовых. Аналитики регулятора рассчитывают при помощи таких действий стабилизировать ситуацию с финансами в России и выйти на устойчивые темпы экономического роста.

Логика здесь простая. Повышение ключевой ставки для коммерческих банков означает удорожание денег, которые могут быть получены в ЦБ РФ. Нормальной реакцией финансово-кредитных учреждений является увеличение процентов по кредитам. Компании и физические лица в такой ситуации меньше тратят и инвестируют. Деньги сберегаются. Падает спрос на товары и услуги. Как следствие, инфляция снижается.

Понижение ключевой ставки для коммерческих банков значит удешевление денежных средств, получаемых в ЦБ РФ. Проценты по кредитам уменьшаются. Физические и юридические лица активно инвестируют. Возрастает спрос на товары и услуги. Инфляция повышается.

Как влияет на депозиты

Простых обывателей не интересуют тонкости монетарной политики, проводимой Центробанком. Намного сильнее их занимает возможность открывать вклады в финансово-кредитных учреждениях под большие проценты.

Естественно, ставка рефинансирования влияет на доходность депозитов. Банки во многом становятся заложниками текущего уровня рассматриваемого показателя. Финансово-кредитные учреждения играют по правилам, вводимым регулятором государственной монетарной политики.

Существующая закономерность проста. Если ЦБ РФ понижает ключевую ставку то доходность депозитов также падает. И наоборот. При повышении уровня рассматриваемого макроэкономического показателя проценты по предлагаемым вкладам растут.

Это голая экономическая теория. Как показывает практика, банки не всегда стремятся быстро реагировать на изменения ключевой ставки. Во всяком случае когда дело касается повышения доходности по вкладам.

Правила расчета

Самостоятельно рассчитывать ставку рефинансирования не имеет смысла. Дело в том, что ее размер определяется многими переменными и вычисляется по сложной формуле. Кроме того, в этом нет практического смысла.

Если вам нужно узнать текущее значение рассматриваемого показателя, достаточно зайти на сайт Центрального банка России. Не рекомендуем пользоваться для этого другими сторонними ресурсами.

Что на нее влияет

Нужно учитывать, что ключевая ставка никогда не изменяется спонтанно. Предварительно сотни аналитиков и финансовых экспертов анализируют текущую экономическую ситуацию в стране. В расчет принимают тысячи факторов. Естественно, среди них есть определяющие.

Текущая инфляция

Внимательные люди замечали, что в выпусках средств массовой информации два этих показатели часто идут в неразрывной связке. Если вначале ведущий новостей сказал про ставку рефинансирования, значит вскоре вы услышите про уровень инфляции. И наоборот.

При этом важно учитывать, что Центробанк не ставит задачу свести инфляционные показатели к нулю или отрицательным значениям. Более того, постепенное обесценивание денег – это естественный финансовый процесс, оказывающий на экономику страны положительное влияние. Дефляция же и вовсе признается экспертами вредной.

Экономическая активность

Центробанк постоянно отслеживает процессы, происходящие в стране. Уровень экономической активности бизнеса и населения является важным показателем. Когда он начинается снижаться и достигает опасных отметок, ЦБ принимает решение по уменьшению ключевой ставки.

Результатом такой политики регулятора становится повышение доступности денежных средств для граждан и субъектов бизнеса. Идет рост инвестиционной активности. Открываются новые предприятия. Растет спрос на товары, работы и услуги. Экономика оживает.

Главное, знать меру. В противном случае появится проблема гиперинфляции. Подобное стремительное обесценивание денег спровоцирует экономический кризис.

Финансово-кредитные условия

Денежные средства – это ограниченный ресурс у населения и компаний. Когда у субъектов бизнеса не хватает финансовых возможностей, они отправляются в коммерческие банки за кредитами. Однако никто не станет пользоваться слишком дорогими деньгами. Проще говоря, кредиты популярны, когда проценты по ним не являются слишком высокими.

Центральный банк следит за текущими финансовыми условиями и доступностью денежных ресурсов. Если ситуация не благоприятна, то принимается решение о снижении ключевой ставки. И наоборот. Когда денег в экономике слишком много, регулятор проводит противоположные действия.

Инфляционные риски

Центробанк вынужден искать в проводимой политике золотую середину. Длительный период, в течение которого ставка рефинансирования остается неизменной, как правило, негативно влияет на финансовую ситуацию в стране.

Как только риск ускорения темпов инфляции становится слишком велик, регулятор предпринимает адекватные меры. Ставка рефинансирования является тем инструментом, который в сжатые сроки привести к желаемым изменениям.

Дополнительные функции