В каком банке выгоднее взять кредитную карту: без отказа проверок кредитной истории поручителей справок о доходах долг займ срочно быстро (какую где можно выгодную по паспорту онлайн Сбербанк Тинькофф Альфа Втб)

Поговорим о том как где в каком банке и какую кредитную карту взять быстро без отказа справок о доходах поручителей при этом еще и выгодно. Это является популярным видом кредитования на небольшие суммы еще и потому, что шанс получить одобрение банковской организации при обращении за кредиткой при пустой КИ выше, чем при обращении за кредитом наличными. Банки охотно выдают кредитки новым клиентам, если они соответствуют условиям договора.

Перечень требований к получателю кредитной карты стандартный:

достижение определенного возраста. Чаще всего это - 21 год, но есть банки, которые выдают карты лицам, чей возраст достиг 23 или 25 лет;

наличие постоянного дохода. При этом место работы иногда может не указываться - достаточно подтверждения того, что человек стабильно получает зарплату или имеет другие источники дохода;

прописка в регионе получения карты. Такое требование встречается не всегда - некоторые банки готовы выдать кредит при прописке в любом регионе. Главное, чтобы получатель кредитки был гражданином России.

Поскольку на оформление обычного кредита уходит довольно много времени, пользователей волнует не только вопрос о том, кредитные карты каких банков самые выгодные, но и то, как быстро они оформляются.

Обычно для получения кредитной карточки потребуется несколько дней, но есть и исключения из правил. К примеру, «Тинькофф» предлагает оформить кредитку удаленно. На рассмотрение заявки в банке уходит день, в случае её одобрения карту можно получить через 1-2 дня. Для получения карты не нужно приходить в офис - так как у банка всего 1 офис в стране, кредитные карты и кредиты наличными оформляют менеджеры, которые приезжают на дом к клиенту. Появилось еще несколько банков с выгодными условиями по картам - «Альфа-банк», «Уралсиб».

Виды банковских карт с кредитным лимитом:

По типу предоставления заемных средств:

Классические кредитные карты — держатель пользуется только заемными средствами, полученными от банка.

Дебетовые карты с овердрафтом — владелец карты с овердрафтом пользуется собственными средствами, но может уходить в минус и с этого момента использовать заемные деньги.

По времени оформления:

Классические — на оформление таких карт уходит от 2 до 7 рабочих дней и еще примерно неделю придется ждать выпуск самой карты. Точные сроки могут варьироваться и зависят от политики банка.

Мгновенные кредитные карты или экспресс-карты – такие карты выдаются в срок от 30 минут до 1 дня после подачи заявления. Условия использования экспресс-карт не такие выгодные, как у обычных – лимит меньше (обычно не более 150 тысяч рублей), а процентная ставка выше (в среднем около 40%).

По локализации платежной системы:

Международные системы, карты которых принимают во всем мире — Visa, MasterCard, American Express и Diners Club.

Локальные системы «работают» только в определенных странах, например, Union Card, China UnionPay.

По лимитам кредитования и привилегиям:

Классические предполагают базовый набор услуг и оформляются по умолчанию.

Золотые. Держатели таких карт получают высокий кредитный лимит и дополнительные услуги, такие как, например, возможность получить наличные даже в случае потери карты, бесплатный доступ к интернет-банку и выгодные спецпредложения от партнеров банка.

Платиновые — держатели получают одни из самых высоких кредитных лимитов, экстренный перевыпуск карты за 72 часа в случае утери карты, бесплатное страхование, медицинскую и юридическую поддержку за рубежом.

По типам дополнительных сервисов:

Бонусные, или кобрендинговые карты, — эти карты позволяют получать скидки в магазинах-партнерах банка или накапливать бонусы в рамках, например, программ лояльности авиакомпаний. Бонусы можно обменять на авиабилеты.

Карты с Cash Back позволяют вернуть на счет определенный процент от суммы покупки — обычно 1–3%, редко — больше (до 10% у «Альфа-Банка»).

Кредитные карты с грейс-периодом — это карты, которые дают возможность возвращать долг по карте без начисления процентов в течение определенного времени. Обычно грейс-период составляет 30-60 дней. Например, у «ЮниКредит Банка» — 55 дней. Важно знать, что банки применяют различный порядок отсчета грейс-периода: у одних он начинается с начала расчетного периода, у других — с момента первой покупки.

Какую из этих карт выбрать? Ответ на этот вопрос зависит от ваших личных потребностей. Подумайте, на что вы обычно тратите деньги, и выбирайте кредитную карту, которая позволит сэкономить на покупках. Тем, кто часто путешествует, следует обратить внимание на карты, участвующие в бонусных программах авиакомпаний и РЖД, девушкам можно посоветовать карты, по которым предоставляются скидки в магазинах и салонах красоты. Если вы рассчитываете вернуть деньги быстро, выберете продукт с льготным периодом. Если карта нужна «здесь и сейчас» — стоит задуматься об оформлении мгновенной или экспресс-карты. Удачно подобранная карта позволит не только получить деньги в кредит, но и сократить расходы.

Где можно получить кредитную карту?

Получение карты в банке

Самый очевидный способ обзавестись кредитной картой — отправиться в отделение банка и подать заявку. Проблема состоит в том, что неподалеку от дома или офиса может и не оказаться отделения подходящего банка. Кроме того, карту вам сразу же не оформят — придется подождать решения несколько дней. Все это (а также возможные очереди) делают оформление кредитной карты в банке не таким удобным, как более современный способ — оформление онлайн.

Как получить карту через Интернет?

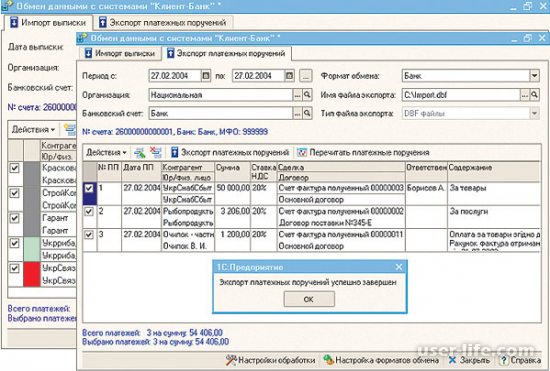

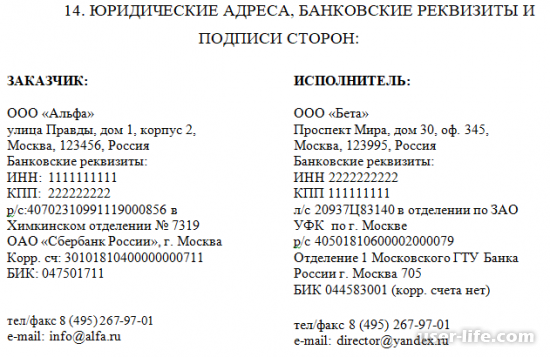

Сегодня получить кредитную карту через Интернет можно во многих банках. Форма заявки, как правило, размещается прямо на сайте банка. При ее заполнении вам потребуется указать:

тип желаемой карты;

валюту кредита и желаемую сумму лимита;

размер подтвержденного дохода;

реквизиты паспорта;

информацию о работодателе;

сведения о трудовой деятельности;

сведения о наличии других кредитов;

контактные данные (ФИО, дата рождения, адрес, телефоны, адрес электронной почты);

отделение банка, в котором вам удобнее забрать карту.

Иногда банк может попросить указать гражданство, информацию о наличии движимого и недвижимого имущества, а также сообщить, является ли заемщик клиентом выбранного банка.

Через несколько дней после отправки заявки вам придет смс с предварительным решением или вам перезвонит менеджер и сообщит, готов ли банк выдать вам кредитную карту, а также подробнее расскажет об условиях и кредитном лимите. Будьте готовы к тому, что для принятия окончательного решения банк может попросить вас приехать в отделение с дополнительными документами — например, заверенной справкой о доходах.

После того, как все формальности будут улажены, останется лишь зайти в выбранное отделение банка, предоставить оригиналы документов и, конечно, забрать свою карту. Как правило, рассмотрение заявки занимает 3–7 рабочих дней и еще до 10 дней уходит на изготовление карты.

Карта по почте

Отдельные банки предлагают услугу получения кредитной карты по почте — этот вариант удобен тем, кто живет далеко от города или по каким-либо причинам не может явиться в отделение банка за своей кредиткой. В этом случае заявка на оформление карты также оформляется онлайн, и после вынесения положительного решения банк отсылает карту клиенту заказным письмом. К карте прилагаются также все необходимые для оформления документы. Чтобы активировать карту, заемщик должен выслать в банк копию паспорта и подписанное заявление. Получив эти бумаги, банк извещает клиента об активации карты смс-сообщением. Сроки рассмотрения и изготовления карты такие же, как при оформлении кредитки онлайн, но процесс может немного затянуться из-за работы почты.

Нередко банки отправляют кредитные карты по почте и без заявки — например, клиентам, уже оформившим в этом банке кредитный договор. Потенциальный заемщик получает карту с одобренным кредитным лимитом. Активировать ее или отказаться от предложения — дело клиента, но обычно такие предвыпущенные карты не очень выгодны.

Необходимые документы и требования к заемщику

Прежде чем отправляться в банк за кредитной картой, нужно подготовить пакет документов. У каждого банка — свои требования к заемщикам, и список необходимых бумаг всегда указывается на сайтах. Чем выше лимит и выгоднее условия, тем больше подтверждений финансовой состоятельности от вас потребуют.

Для того чтобы получить кредитную карту с небольшим лимитом и относительно высокой процентной ставкой, много бумаг не потребуется. Обычно банк просит предъявить только паспорт и заполненное заявление.

Для оформления карты на более выгодных условиях будьте готовы предоставить справку о доходах по форме 2-НДФЛ.

Многие банки ограничивают возраст заемщиков — тем, кто моложе 21 года или старше 60-65 лет, кредиты выдают неохотно. Другие готовы оформить кредитную карту только тем, кто прописан в регионе присутствия банка.

Как повысить вероятность выдачи карты банком?

Чтобы увеличить шансы положительного решения, нужно знать, кого банки считают хорошим заемщиком. Для банка это клиент, у которого либо был успешно закрытый кредит в прошлом, либо в настоящий момент он имеет максимум 1–2 кредита (например, кредитную карту и кредит наличными). При этом кредитная организация оценивает 2 факта. Первое — это отсутствие просрочек по платежам текущих и прошлых кредитов. Второе — соотношение доходов и расходов (включая кредиты). Расходы не должны превышать 30% от суммы всех доходов клиента.

Что может ухудшить кредитную историю?

Наличие любых невыполненных обязательств (невыплаченные алименты, просроченные штрафы ГИБДД, неоплаченные налоги и другое).

Использование залога для выплаты кредита.

Наличие более 3 кредитов.

Рефинансирование текущих кредитов.

Кроме того, важно помнить, что для получения кредитного продукта у вас должно быть постоянное место работы, а время официального трудоустройства должно превышать шесть месяцев.

Важно!

При подаче заявки на получение кредита максимально объективно и честно указывайте в анкете-заявлении все персональные данные, в особенности это касается доходов за вычетом налогов и текущих платежей по кредитным продуктам. Недостоверная информация, указанная в заявке, может послужить причиной отказа в предоставлении кредита.

Как правило, банки лояльно относятся к различным нуждам клиента, поэтому могут одновременно одобрять несколько типов кредитных продуктов. Например, кредит наличными при имеющейся кредитной карте и автокредите и т.д.

Что делать, если в виду непредвиденных обстоятельств в вашей жизни вы не справляетесь с платежами по кредиту? В этом случае выгоднее обратиться в ваш банк за рефинансированием вашего кредита, чем брать новый кредит на покрытие текущего. Обратите внимание, что в этом случае важно соблюдать два правила: обращение в банк должно произойти до момента возникновения просрочки по кредиту, и вы должны документально подтвердить вашу неспособность зарыть задолженность по кредиту (например, предоставить документ о сокращении с места работы).

Кредитные карты с выгодными условиями: реально ли это?

Свое мнение мы попросили высказать кредитного специалиста из «ЮниКредит Банка»

«Существуют кредитные карты, которые позволяют клиенту не только не чувствовать себя должником, но и ощущать заботу банка о себе. Некоторые банки стараются, несмотря на риски, назначать не слишком высокие проценты (например, у «ЮниКредит Банка» процент по кредитным картам колеблется от 19,9% до 25,9%). Но это не все: выгодные предложения включают в себя cash back (у нас он — до 3%), бонусные программы (например, бонусные мили за траты по карте Visa Air, которые можно обменять на билеты любых авиакомпаний.

Сейчас почти все крупные банки для удобства клиентов принимают онлайн-заявки на карты. В «ЮниКредит Банке» для этого нужно заполнить анкету в несколько простых шагов.

Лучшие кредитные карты, которые можно оформить онлайн практически без отказа:

Банк Льготный период Ставка после Онлайн-заявка

Альфа-Банк Рекомендуем 100 дней без % от 14,99%

Тинькофф Банк 55 дней без % от 15%

Также, стоит отметить, что в наш рейтинг выгодных кредиток входит еще одна карта от Банка Восточный Экспресс, однако вероятность ее одобрения крайне мала, а процесс получения имеет ряд сложностей, в особенности для лиц моложе 26 лет, от которых потребуется справка о доходах.

В то время как в Альфа Банке и Тинькофф Банке кредитные карты выдаются с 18 лет по паспорту и без справки о доходах.

Банк Льготный период Ставка после Онлайн-заявка

Восточный Экспресс 56 дней без % 15-29,9%

Какая кредитная карта с льготным периодом самая выгодная?

Выбирая, какую кредитную карту лучше оформить, лучше всего остановиться на одном из этих трех банков. «Тинькофф Банк», «Альфа Банк» и «Восточный Экспресс», которые демонстрируют наиболее выгодные на текущий момент условия.

Все они предоставляют возможность:

подать заявку на оформление через интернет;

оформить кредитную карту без справок и поручителей;

гарантированно получить карту без подтверждения доходов;

получить беспроцентный кредит по карте (на срок от 55 до 100 дней);

оформить кредитную карту почти без отказа.

Кредитная карта с беспроцентным периодом 100 дней от «Альфа Банка»

Кредитная карта «100 дней без процентов» — это уникальное предложение, которое вы вряд ли встретите где-либо еще. Оно предусматривает 0% по кредиту при своевременном погашении задолженностей. Беспроцентная кредитка такого плана в каком-то смысле универсальна: беспроцентный период касается не только осуществления покупок, но и снятия наличных, а это большая редкость.

Плюсы карты:

Это единственная кредитная карта с беспроцентным периодом в 100 дней.

Возможность оформить кредитную карту онлайн.

Бесплатный выпуск.

Выдается лицам с 18 лет.

Кредитная карта Tinkoff Platinum

Главная отличительная черта кредитной карты «Тинькофф Платинум» («Тиньков Платинум») — отсутствие необходимости для ее будущего владельца идти в банковское отделение. Это единственная кредитная карта с доставкой на дом, которая высылается курьером по указанному вами адресу. Довольно низкая ставка по кредиту и 55-дневный беспроцентный период прибавляют ей ценности и делают карту одним из лучших предложений.

Плюсы карты:

Бесплатная доставка кредитной карты «Тинькофф Платинум».

Высокий процент одобрения. В «Танькофф Банке» можно легко оформить кредиты и кредитные карты без отказа, и данное предложение — не исключение.

Выдается лицам с 18 лет.

Из документов нужен только паспорт.

Кредитная карта от «Восточного Экспресса»

«Восточный Экспресс» предлагает самую быструю выдачу кредитных карт: на оформление уходят считанные минут, а забрать кредитную карту в день обращения не составит никакого труда. Если вам срочно нужна кредитная карта, то в Банке «Восточном» ее можно забрать сразу же после одобрения в тот же день.

Плюсы карты:

Кредитная карта за 5 минут оформляется на сайте компании.

Это еще одна беспроцентная кредитная карта (на протяжении первых 56 дней пользования).

Бесплатное обслуживание карты.

Важный момент, который позволит сэкономить ваш бюджет! Если вы планируете использовать кредитную карту исключительно для покупок, то в таком случае лучше оформить одну из карт рассрочки, которые выдаются под 0% до 1 года пользования. Для всех остальных целей — нужна кредитная карта.

Какая кредитная карта самая выгодная?

«Тинькофф Банк», «Альфа Банк» и «Восточный Экспресс» предлагают самые выгодные кредитные карты, однако все они имеют свои особенности:

«Восточный Экспресс». Если вы ищите кредитные карты с низким процентом, то наиболее привлекательным для вас предложением будет карта «Восточного Экспресса». Она предусматривает стандартный беспроцентный период, зато на протяжении первых 3 месяцев вы сможете брать деньги в кредит под 12%. Это самый низкий процент среди всех рассматриваемых карт. Более того, вы экономите на обслуживании, за которое часто взымается плата в размере от 500 до 1500 рублей (в год). Однако после льготного периода будет другой процент по безналичным расчетам до 29,9%.

«Альфа Банк» тоже предлагает кредитные карты на выгодных условиях, однако подход несколько иной. При своевременном погашении первые 100 дней можно использовать кредитные средства под 0% годовых, а вот по истечении этого срока нужно выплачивать процентную ставку от 14,99%.

В «Тинькофф Банке» взять кредитную карту на выгодных условиях можно в том случае, если вы планируете использовать ее для совершения покупок. Вы сможете 55 дней использовать кредитные средства под 0% годовых, а далее — платить от 15 до 29,9% годовых. При снятии же наличных с карты следует платить комиссию и возвращать средства с довольно высокими процентами.

Подводя итоги, можно сказать следующее:

Если вам срочно понадобилась кредитная карта на выгодных условиях, однозначно стоит обратиться в «Восточный Экспресс». Заявка на кредитную карту онлайн рассматривается за несколько минут, а в случае одобрения можно сразу забрать ее в банковском отделении (в этот же день).

Боитесь, что вам откажут? Обращайтесь в «Тинькофф Банк». Здесь можно легко получать кредитные карты без отказа, даже если вы не можете похвастаться хорошей кредитной историей.

Не хотите переплачивать? Воспользуйтесь акционным предложением от «Альфа Банка». С точки зрения длительности льготного периода, это универсальная кредитная карта на все случаи жизни.

Альфа Банк и Тинькофф Банк выдают кредитные карты по паспорту с моментальным решением, это означает, что ответ по заявке вы получите мгновенно в смс или в день обращения.

Выгодное отличие кредитных карт банков от потребительских кредитов

Весомым преимуществом в пользу подобного способа кредитования является наличие льготного периода. Чаще всего заемщику предлагают как минимум месяц на бесплатное обслуживание. В данном случае, если вы расходуете деньги с карты и возвращаете их в течение льготного - грейс периода, тогда банк не начисляет никакие комиссии и процентные ставки за использование средств. На сегодняшний день можно получить срочную кредитную карту с беспроцентным периодом льготного обслуживания в пределах от 30 до 60 календарных дней.

Возможно, ли оформить банковскую карту без справок о доходах?

В настоящий момент, оказывая все более качественные и оперативные услуги, многие банки стремятся максимально упростить процедуру предоставления необходимых кредитных продуктов. В данном случае определенная часть банковских структур, оформляя кредитную карту онлайн не требует от потребителя каких-либо доказательств платежеспособности. В данном случае мы имеем в виду стандартные справки о зарплате по форме банка или по форме 2-ндфл.

Кредитные карты без проверок на сегодняшний день готовы предоставить такие крупные банковские структуры как: банк Тинькофф, Альфа банк, Хоум Кредит банк и многие другие. Особенно хотелось бы заметить, что банковская структура Тинькофф вообще не имеет никаких отделений - обособленных представительств в городах России. Это самая первая крупная банковская система в РФ успешно реализовавшая модель дистанционного кредитования. Получить необходимую банковскую карту в банке Тинькофф можно при помощи курьерской доставки или через Почту России.

Для того чтобы оформить кредитку онлайн нужно:

Подобрать на нашем сервисе необходимые параметры кредитования. Кредитные карты банков выдаются заемщикам с определенным лимитом денежных средств. Необходимо указать, сколько именно денег на балансе карте вам необходимо.

Далее, руководствуясь подсказками формы, требуется заполнить анкету на выдачу заемного продукта.

Ответ по запросу на предоставление необходимой карты того или иного банка вы получите в течение часа. Максимальный период ожидания - один календарный день.

Преимущества использования нашего сервиса, при подачи заявки на кредитную карту:

Мы предлагаем вам универсальную систему автоматического подбора лучшего предложения.

Посредством только одного обращения вы сразу отправляете заявку в несколько банковских организаций.

Максимально возможное количество обращений - максимально увеличивает шансы не только на скорейшее предоставление необходимой кредитной карты, но и на получение самых выгодных условий по данному виду кредитования.

Все что вам понадобится чтобы отправить соответствующий запрос: выход в интернет и несколько минут своего времени.

Кредитная карта за 5 минут, без процентов по переплате – возможно ли такое? Разумеется, всем интересно, с чего вдруг такая небывалая щедрость, ведь в этом случае банку абсолютно невыгодно предоставлять денежные средства в долг.

Все объясняется очень просто. Дело в том, что далеко не каждому человеку удается внести деньги на карту обратно до истечения льготного периода. Первоначально клиенту кажется, что ему вполне хватит 50 дней на то, чтобы вернуть денежные средства. Однако потом появляются новые покупки в магазинах, встречаются уникальные вещи, которые нужно купить «здесь и сейчас», и в итоге кредитный лимит превышается. В этом случае банк уже начисляет проценты.

Кроме этого, ища информацию о том, где выгодней взять кредитную карту, некоторые полагают, что ничего страшного в том, чтобы выплатить некоторую комиссию, нет. Они точно так же продолжают пользоваться КК в дальнейшем, только уже на платной основе. В итоге банк все-таки получает свою выгоду. Однако, для того чтобы получить кредитную карточку, далеко не всем хочется посещать отделение банка и готовить пакет документов. Действительно, оформление онлайн-заявки на кредитную карту намного удобнее. К счастью, сегодня такая возможность интерактивного оформления займа существует. Однако стоит учесть несколько нюансов.

На что обратить внимание

При заказе через Интернет необходимо знать несколько важных нюансов. В первую очередь стоит обратить внимание на способ активации кредитной карты, который предлагает банк. В некоторых организациях подключить КК и начать ею пользоваться можно, исключительно посетив отделение. Если человек проживает далеко за пределами населенного пункта, то с этим могут возникнуть неудобства. В этом случае главная проблема будет в том, как получить кредитную карту. Поэтому стоит выбирать тот банк, который предлагает доставку КК по почте или немедленную активацию через банкомат или Интернет.

Кроме этого, стоит обращать внимание на стоимость годового обслуживания карты. Как правило, эти деньги списывают автоматически с карточки сразу же после ее активации. В этом случае данная сумма засчитывается в качестве задолженности по кредиту. Соответственно, сразу после активации начинается льготный период в 50 дней.

Также стоит учитывать проценты по переплате по истечении срока, который дается на погашение кредита. В некоторых банках комиссия минимальна, однако есть организации, в которых после окончания льготного периода процентная ставка может доходить до 40-70%.

Также, определяя, где выгодней взять кредитную карту, стоит обратить внимание на ряд дополнительных услуг, которые подключаются автоматически. К ним можно отнести СМС-информирование или банкинг-онлайн. Как правило, данные услуги также платные.

Как выбрать банк и программу кредитования

Благодаря повышенному уровню конкуренции среди банковских организаций, на сегодняшний день предлагается огромное количество самых разнообразных условий для всех слоев населения. Некоторые кредитные организации готовы выслать карту вместе с курьером. При этом услуга будет абсолютно бесплатной.

В других банках выпускаются специальные двухсторонние пластиковые карты. С одной стороны они действуют как дебетовые, а с другой - как кредитки. В этом случае вместо двух пластиковых девайсов клиент получает всего один. Но при этом он может пользоваться сразу несколькими программами.

В некоторых компаниях выдается кредитная карта за 5 минут. Это очень удобно, если деньги нужны срочно.

В других банках есть рекордные сроки по льготному периоду, который составляет более 50 дней. Также существуют организации, в которых вовсе не требуется предоставлять дополнительные документы. Достаточно подготовить паспорт. Это очень выгодно и тем, кто ищет, где взять кредитную карту с плохой кредитной историей и просрочками. Однако стоит учитывать, что обычно такая практика действует в компаниях по микрозаймам.

Именно поэтому выбирать первую попавшуюся банковскую организацию не стоит. Сначала необходимо изучить все действующие предложения, соотнести все риски и обратить внимание на процентные ставки.

Также существует одно негласное правило, которое заключается в том, что чем проще процедура оформления, тем в итоге дороже будет стоить использование денежных средств от кредитной организации. Специалисты рекомендуют обращаться в те компании, в которых клиент уже ранее обслуживался. Также стоит обратить внимание на «свой» банк. Дело в том, что чаще всего клиентам, которые уже являются держателями дебетовых или пенсионных карт, предоставляются дополнительные льготы.

Также есть банки, где оформить кредитную карту можно по специальным программам для путешественников, пенсионеров и многих других категорий населения.

Кроме этого, стоит обратить внимание на такие организации, которые предоставляют оформить «фаст-кредит». Как правило, в них слишком большие переплаты, а также могут быть скрытые комиссии, о которых клиенты узнают в самый последний момент. Однако в этом случае не придется ломать голову, где взять кредитную карту без отказа. Любой крупный банк отказывает злостным неплательщикам. Поэтому такой вариант становится единственным возможным для получения денежных средств.

Где оформить кредитную карту: особенности заполнения заявки на сайте

По сути, заявление на получение кредитной карты - это стандартная анкета, в которую клиент должен внести свои личные данные, а также указать место проживания, телефон и прочую полезную информацию. Хоть и единой формы таких виртуальных бланков не существует, как правило, все пункты в них одинаковые.

Обычно на заполнение анкеты уходит от 10 до 15 минут. Столько же времени может занять рассмотрение заявки. Однако в некоторых организациях решения принимаются в течение нескольких недель, даже если клиент пользуется услугами онлайн. Обычно об этом можно найти информацию непосредственно на сайте кредитной организации.

Также, решая, где взять кредитную карту, надо учитывать, что не стоит указывать в анкете ложные данные. В любом случае банк будет производить соответствующие проверки и выявит вранье.

Существует несколько стандартных требований, которые предъявляются ко всем заемщикам. Возраст потенциального клиента не может быть меньше 18 или больше 65 лет. Заемщик должен ежемесячно зарабатывать не менее 15 тыс. рублей.

Если речь идет о микрозайме, то в этом случае такого ограничения нет. Такой вариант больше всего подойдет тем, кто хочет выяснить, где взять кредитную карту без справки о доходах.

Кроме этого, потенциальный клиент должен быть прописан в регионе, в котором действует выбранный продукт. Стаж работы должен составлять не менее 4 месяцев. Как правило, после заполнения онлайн-заявки менеджер организации перезванивает клиенту и уточняет некоторые данные. После этого он объясняет, когда и как получить кредитную карту, которая была ему одобрена. Также менеджеру можно задать все интересующие вопросы.

Особенности получения кредитной карты

Все уважающие себя банковские организации предлагают сразу несколько вариантов получения КК на руки. Наиболее распространенный вариант - это личное получение в одном из отделений кредитора. Данный способ хорош тем, что в этом случае нет риска, что карта может потеряться.

Также можно попробовать воспользоваться курьерской службой. В большинстве банков такая услуга бесплатна. Однако далеко не все клиенты готовы доверять незнакомому человеку получение своей карты. Поэтому данный способ не пользуется сегодня большой популярностью.

Если денежные средства не обязательно нужно получить очень быстро, то можно заказать доставку по почте. Как правило, она занимает от 7 до 15 дней. В течение этого срока льготный период не действует. Он начинается только после окончательного подключения самой карты.

Как правило, произвести активацию можно, позвонив в банк, сообщив номер карты и свои данные, воспользовавшись банкоматом или другим способом, который предложат представители кредитной организации.

На какие опции стоит обратить внимание при выборе кредитки

Говоря о том, где взять кредитную карту, в первую очередь стоит учесть, что КК бывают 2 типов: с платным годовым обслуживанием или бесплатные.

Кроме этого, в некоторых банках на сегодняшний день действует программа cash back. В этом случае при оплате КК в определенных магазинах клиент сможет получить часть денежных средств обратно на счет, благодаря чему кредит будет гаситься намного быстрее.

Кредитные карты от Сбербанка в России

Данная банковская организация, безусловно, пользуется наибольшей популярностью у населения.

В Сбербанке можно оформить карту «Моментум». Однако, для того чтобы ее получить, придется самостоятельно посетить офис кредитной организации. Из плюсов данной КК стоит выделить бесплатное обслуживание. Максимальный денежный заем составляет 120 тыс. рублей. А льготный период длится 50 дней после активации карты. Это означает, что за это время никакой комиссии за использование денежных средств взиматься не будет. По истечении этого периода ставка будет составлять 25,9% годовых. Говоря о том, где получить моментальную кредитную карту, стоит учесть, что данная комиссия не такая уж и большая по сравнению с другими орагнизациями.

При этом можно оформить КК Visa или Master Card. Услуга СМС-оповещения также бесплатна. Еще одно преимущество кредитной карты Сбербанка заключается в том, что человеку не потребуется много времени на оформление кредита. Как правило, это занимает не более 15 минут.

Для того чтобы получить данную КК, необходимо предоставить сотруднику банка паспорт гражданина РФ, а также справку, подтверждающую, что у клиента есть постоянное место работы, где он трудится не менее 6 месяцев.

Также, решая, где взять кредитную карту, стоит учитывать, что в случае несвоевременного погашения задолженностей по истечении льготного периода штрафная комиссия составит 37,8% годовых. Снимать наличные деньги можно в любом банкомате. Однако в этом случае комиссия составит 3%, но не меньше 199 рублей. Также в Сбербанке действует программа cash back. Соответственно, если расплачиваться КК в магазинах, то часть потраченных денег будет возвращаться обратно на карту.

"Почта Банк"

Если говорить о данной кредитной организации, то тут оформить карту можно как в режиме онлайн, так и лично посетив отделение банка. Максимальный лимит кредита составляет 500 тыс. рублей. При этом «Почта Банк» отличается очень низкой комиссией после льготного периода. Она составляет 19,9% годовых. Поэтому тем, кто ищет, где взять кредитную карту, стоит обратить внимание на данную организацию.

Также бесплатно пользоваться денежными средствами банка можно на протяжении более долгого срока – в течение 60 дней. Чтобы получить такую карту, необходимо принести с собой паспорт и любой другой документ, подтверждающий личность заемщика.

Однако такие КК не бесплатные. Годовое обслуживание будет стоить 900 рублей. СМС-информирование будет обходиться в 49 рублей каждый месяц. Если клиент будет снимать наличные через банкоматы, то комиссия составит 3,9%.

Среди недостатков «Почта банка» стоит выделить отсутствие бонусных программ.

"Ренессанс кредит"

Данная кредитная организация предлагает очень интересную программу – карту «Кукуруза». Главное преимущество заключается в том, что для получения денежных средств не нужно предоставлять никаких справок о доходах. При этом максимальный лимит составляет 300 тыс. рублей.

Льготный период длится 50 дней. А после этого пользование денежными средствами будет платным, и переплата составит 24% годовых. Такой вариант будет очень интересен тем, кто ищет, где взять кредитную карту без справки о доходах.

Для получения такой КК обязательно нужно указывать действующий номер мобильного телефона. Получить ее можно в любом салоне «Евросеть». При этом СМС-оповещение будет абсолютно бесплатным.

Еще одно преимущество «Ренессанс»-кредитования заключается в том, что в этом случае будет действовать бонус cash back, который составит до 3%. Однако если клиент не будет выплачивать ежемесячные взносы в нужном режиме, то процентная ставка может увеличиться до 79% годовых. Поэтому лучше не рисковать.

"Альфа-Банк"

Данная кредитная организация предлагает оформить карту под названием «100 дней». Исходя из этого становится очевидно, что период бесплатного использования денежных средств банка составляет более 3 месяцев.

При этом карта может быть подключена к валютной системе «Виза» или «Мастер Кард». Главное преимущество КК от «Альфа-Банка» заключается в том, что беспроцентная отсрочка распространяется не только на использование карты, но и на тот случай, когда клиент решит снять весь остаток на счету наличными. Описанные выше банки такой возможности практически не дают.

На что стоит обратить внимание?

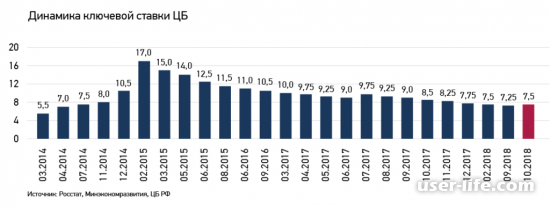

В первую очередь, необходимо внимательно рассмотреть условия кредитования и пользования. Самыми важными показателями считается: кредитный лимит, стоимость обслуживания, годовая процентная ставка по кредиту и продолжительность льготного периода, сложность оформления, условия погашения долга. На сегодняшний день кредитная ставка во многих банка колеблется от 22 до 35%, а лимит на кредит, как правило, не превосходит 750 000 рублей.

Цена оформления кредитной карты и её обслуживания различна у каждого банка. И если обычно пластик выдают бесплатно, то за её обслуживание взимается плата в размере от 300 до 6000 рублей в год, исходя из категории карты. Также необходимо узнать побольше о наличии и продолжительности льготного периода – времени, в течение которого можно без процентов выплатить долг. Как правило, он равняется 50-60 дням, хотя возможны и исключения.

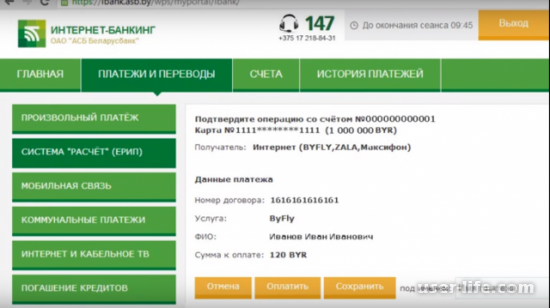

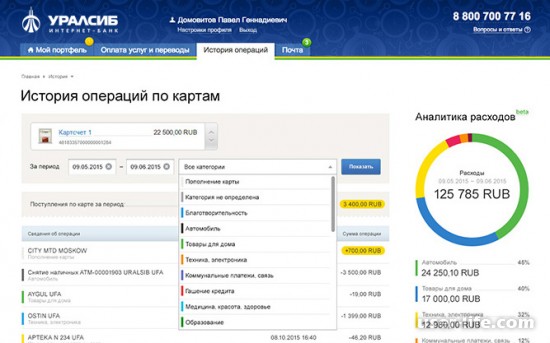

Помните, что погашение кредита – процесс регулярный, а, следовательно, он должен быть максимально удобным. Лучше, когда много каналов погашения. На сегодняшний день банки предоставляют возможность погасить долг не только в своих отделениях, но и через платёжные терминалы, банкоматы, а также при помощи онлайн-сервисов. Доступ к интернет-банкингу и наличие смс-оповещений также делает использование кредитной карты более камфорным.

где лучше взять кредитную карту отзывы

Обратите внимание на комиссию за снятие наличных денег с кредитной карты. В первую очередь кредитные карты предназначены для безналичных расчётов, но также они позволяют снимать деньги наличными. Но комиссия за эту процедуру может достигать до 7% от снимаемой суммы. Следует обязательно узнать о наличии банков-партнёров. В их банкоматах снимается более низкая комиссия (как в вашем банке) в сравнении со сторонними. Также эти банкоматы позволяют погашать кредит путём внесения наличных. Чем больше количество партнёров у выбранного вами банка, тем лучше.

В конечном счете некоторые кредитные карты имеют дополнительные возможности, например, они предоставляют скидки в определенных магазинах и ресторанах, позволяют накапливать бонусы в различных программах авиакомпаний, а иногда даже можно получить небольшой процент с ваших покупок, его называют еще Cash Васк. Если вам интересны подобные преимущества кредитной карты, то уточняйте все подробности в банке.

Наставление для получателя пластиковой кредитки

Следует тщательно изучить все условия кредитования: узнать ставку по кредиту, размер кредитного лимита и стоимость годового обслуживания.

Выяснить наличие льготного периода и его срока: чем больше, тем выгоднее для вас. Также нужно уточнить, распространяется ли он на снятие наличных.

Необходимо хорошо изучить возможности и условия погашения долга: узнать про минимальный ежемесячный платёж, когда необходимо его вносить, каким образом это сделать и какие штрафы за его просрочку. Договор изучайте очень тщательно, потому что часто эта информация приводится мелким шрифтом или в сносках.

Ознакомьтесь с условиями снятия в банкомате наличных денег, какой размер составляет комиссия в «родных» банкоматах и сторонних, запросите список банков-партнёров. Как правило, он размещается на сайте эмиссионного банка карты. Помните, что некоторые банки не имеют «своих» банкоматов и даже отделений.

Внимательно ознакомьтесь с бонусными программами по карте: хорошо подумайте, насколько это вам нужно. Если да, то следует выбирать карту, которая максимально соответствует вашему характеру расходов и образу жизни.

где лучше взять кредитную карту без справок

Не знаете, что выбрать - Visa или MasterCard? Для граждан Российской Федерации практически нет различий между этими системами. Основной платёжной валютой для системы Visa является доллар, а для MasterCard – евро.

Какие варианты предлагают крупнейшие банки страны?

Не знаете, какую именно кредитную карту вам лучше оформить? Это действительно не простой вопрос, потому что на сегодняшний день данный продукт предлагают более 70 банков, а число кредитных программ переваливает за сотню. Однако всё же есть некоторые советы, следование которым поможет определиться:

Если вам необходима кредитная карта в качестве денежной гарантии, иными словами - вам хочется иметь «запасной» кошелёк с финансами для экстренных случаев, то в таком случае лучше выбрать карту с продолжительным льготным периодом. Можно существенно сэкономить на процентах, если уложиться в «грейс-срок».

Если вам принципиально необходима возможность снятие наличных с кредитной карты, то следует отдать предпочтение банку, который имеет широкую сеть банкоматов – своих и банков-партнёров. Выгодное предложение за снятие наличных с кредитки составляет не более 3%. Важно заранее определиться, в каком банке лучше взять кредитную карту.

Если вы заядлый путешественник, то вам понравится кредитная карта с бонусными программами лояльности ЖД или авиакомпаний. Подобные карты сейчас предоставляют практически все основные ведущие банки России.

Женщинам подойдут кредитные карты, которые предусматривают скидки в салонах красоты и магазинах.

Для автолюбителей подойдёт карта с бонусными программами лояльности автодилеров или заправочных станций.

Частый вопрос: "Где лучше взять карту с кредитным лимитом в 200 000 рублей?". Можно дать множество рекомендаций, но, даже следуя им, очень сложно определиться с выбором лучшей кредитной карты. Поэтому в нашей статье есть небольшой анализ рынка, который позволит выбрать оптимальное предложение.

В этом рейтинге учтены максимальные критерии и, самое главное, предпочтения потребителей. Согласно статистическим данным, приоритетами для владельцев карт являются:

кредитная процентная ставка;

цена за обслуживание карты;

размер лимита кредитования;

продолжительность льготного периода;

скорость и порядок оформления;

комфортабельность использования (имеются ли смс-оповещения и интернет-банк, комиссия при снятии наличных, количество банкоматов и т.п.).

в каком банке лучше взять кредитную карту

Чтобы понять, какую кредитную карту и в каком банке лучше выбрать, условия следует изучить очень внимательно.

Карта от «ЮниКредит Банка» для тех, кто постоянно за рулём

Пользователям этого пластика доступен целый ряд бесплатных для автомобилистов услуг: эвакуация авто при ДТП, подвоз топлива, технические и юридические консультации по телефону, возможность вызвать такси при поломке автомобиля.

Карта от «Промсвязьбанка» для тех, кто не хочет платить за первый год обслуживания

Обладатели этой кредитки будут иметь баллы в бонусной программе PSBonus. Это даёт возможность оплачивать до 90% стоимости покупок в партнёрских магазинах банка.

В каком банке лучше всего взять кредитную карту, не переплатив при этом?

какую кредитную карту и в каком банке лучше выбрать условия

Карта от «Ситибанка»

Отличительной особенностью этой кредитной карты является возможность бесплатного страхования пользователей карты на период путешествий, а также можно рассмотреть несколько дизайнов карты и выбрать понравившийся.

Карта от «Тинькофф Банка» для тех, кто постоянно путешествует

Кредитная карта предоставляет бесплатную страховку путешествий по всему земному шару и неограниченное количество поездок.

Карта от «ВТБ 24», которая позволяет пополнять бюджет при оплате

Владельцы этой карты смогут воспользоваться беспроцентным периодом, который может распространяться на все виды операций.

Какой бы вариант вы бы не выбрали, главное - помнить о правильно расставленных приоритетах и возможностях собственных сил. Ведь примерно 5% от общей суммы задолженности по вашей кредитке вам придётся погашать каждый месяц и без задержек.

При выборе кредитной карты среди множества банков для себя стоит определить самые важные особенности использования:

Оплата товаров и услуг происходит с получением бонусов;

Возврат процента от стоимости покупки на счет карты;

Скидки в магазинах-партнерах банка;

Накопление специальных баллов, которые дают преимущество при оплате авиабилетов, а так же повышение уровня обслуживании;

Минимальна процентная ставка;

Действие карты за рубежом;

Возможность оплатить проезд безналичным способом;

Дисконт на заправках по платежам;

Длительность действия льготного периода;

Большое количество терминалов самообслуживания;

Отсутствие скрытых комиссий;

Размер кредитного лимита;

Документы, необходимые для оформления;

Рейтинг кредитных карт

Совершить покупки, сэкономив при этом доступные денежные средства, помогут кредитные карты. Для контроля финансовых операций используются удобные сервисы, такие как личный кабинет в интернете и смс-сервис.

Ниже представлен рейтинг лучших кредитных карт 2017 года, которые предлагают одни из самых выгодных условий по банковским продуктам.

Тинькофф Платинум

Эта кредитная карта признана большинством пользователей и, по мнению клиентов, считается наиболее выгодной среди всех остальных. Такая кредитная карта позволяет своим владельцам позволяет получить кредит в сумме до трехсот тысяч рублей.

Она предназначена не только для оплаты покупок и услуг, с этой карты так же можно снять и денежную наличность.

Лицом, которому предоставляется кредит, может стать совершеннолетний человек, являющийся гражданином Российской Федерации, в возрасте до семидесяти лет. Использование карты не бесплатно, оно оплачивается в размере 590 рублей.

При оплате товаров и услуг устанавливается ставка равная 24,9% годовых, при снятии денег 32,9%.

Наличные снимаются с дополнительной платой в размере 290 рублей плюс 2,9% от снимаемой суммы. 55 дней принято считать беспроцентным периодом пользования.

Начисление бонусов осуществляется при покупке билетов РЖД и оплате по счетам ресторанов.

Бинбанк Платинум

Вторую позицию в 2017 году заемщики отдали Бинбанку. Кредитная карта этого банка рассчитана на сумму до трехсот тысяч рублей, льготный период действует 55 дней.

Снимать наличные денежные средства в рамках этой программы можно без комиссии.

До пяти процентов в месяц можно получить назад на счет при использовании специальной бонусной программы. Финансы возвращаются по определенной категории товаров, которую выбрал сам клиент.

В рамках программы действуют различные бонусные программы, например, при наличии на карте более 15 000 рублей она обслуживается бесплатно.

Альфа-Банк Visa Gold

Займ по действующей кредитной программе отличается достаточно большим льготным периодом равным 100 дням. Зато за годовое обслуживание будет сниматься 2 990 рублей.

На карту установлен процент 32, 99% годовых.

Снятие наличных возможно от пятисот рублей, комиссия составляет 6,9% от получаемой суммы. Ежемесячный лимит на снятие достигает 120 000 рублей.

Visa Gold Альфа-Банка может получить совершеннолетний гражданин Российской Федерации, беспрерывный трудовой стаж которого составляет не менее трех месяцев, а его месячный доход фиксируемый.

Ренессанс Кредит

Ренессанс Кредит Банк установил на свою карту процентную ставку, составляющую 24,9% годовых. Беспроцентное использование возможно в течение 55 дней.

Смс сервис призван информировать клиента о состоянии его счета, по данной карте услуга стоит пятьдесят рублей в месяц.

Наличные снимаются только с дополнительной платой, которая составляет 290 рублей в совокупности с 2,9% от снимаемых средств. При снятии наличных беспроцентный период перестает действовать.

Заемщиками Ренессанс Кредит Банка могут стать лица в возрасте от 24 до 65 лет, являющиеся гражданами Российской Федерации с постоянной пропиской. Непрерывный трудовой стаж должен быть не менее трех месяцев.

Простые радости — бонусная программа по этой карте, при участии в которой на счет возвращается от 1 до 10% от покупки.

Альфа-Банк Cash Back

25,99% годовых именно такие проценты выставлены по данной карте, которые начисляются по истечении шестидесяти дней после совершения операции.

3 990 рублей в год берется за обслуживание кредитной карты. Снятие наличных возможно от 500 рублей с дополнительной платой 6,9%.

Ежемесячно можно снимать до 120 000 рублей.

В рамках бонусной программы процент возврата за покупки составляет 5-10%, что в месяц может составлять до 3 000 рублей.

Райффайзенбанк Все сразу

Условиями по кредитной карте этого банка являются:

Беспроцентное использование действует 50 дней;

Плата за обслуживание 1490 рублей, если дизайн индивидуальный, то 1990 рублей;

Снятие наличных сопровождается комиссией 3,9%;

За безналичные переводы взимается комиссия 3% от суммы перевода плюс 300 рублей;

При участии в бонусной программе за каждые 50 потраченных рублей начисляется 1 балл.

Подать заявку на получение карты может лицо, являющееся гражданином Российской Федерации, возраст которого входит в рамки 25-60 лет, постоянный трудовой стаж которого должен быть не менее шести месяцев. Также обязательно выполнение следующих требований:

Доход не менее 25 000 рублей;

Наличие двух телефонов (сотового и рабочего).

ВТБ Банк Низкий процент

По прошествии пятидесяти дней после использования средств по карте начинают начисляться проценты по фиксированной ставке 24,9%. Ее могут получить граждане Российской Федерации в возрасте от 21 до 70 лет при предъявлении необходимого пакета документов.

При участии в программе Мой бонус на счет возвращается до 5% от суммы покупок.

За обслуживание берется плата в размере 900 рублей в год, начиная со второго года использования. При использовании клиентом более 120 000 рублей в год плата за обслуживание не производится.

Также с третьего месяца использования осуществляется плата за услугу смс-информирование, которая составляет 59 рублей в месяц. Снятие наличных сопровождается комиссией 299 рублей плюс 4,9% от суммы снятия.

Альфа-Банк РЖД

Данная кредитная программа пользуется популярностью среди людей, которые часто используют железнодорожный транспорт.

Накопленные по карте бонусные баллы можно потратить на покупку билетов поездов дальнего следования и Сапсан.

Процентная ставка по этой карте составляет 25,99% годовых. Льготный период длятся 60 дней.

Наличные можно снимать в сумме не более 60 000 рублей.

Отзывы о кредитных картах

Наибольшей популярностью пользовались кредитные карты следующих банков: Почта Банк, Альфа-Банк, Тинькофф Банк, ВТБ Банк Москвы, Росбанк.

К сожалению, найти однозначных отзывов не удалось. Кредитные карты каждого из банков имеют множество как положительных, так и отрицательных отзывов.

Среди негативных моментов пользователи отмечают несвоевременную блокировку карты, некомпетентность сотрудников (которые не могут озвучить точные процентные савки по карте), проблемы с входом в личный кабинет и интернет-покупками, несвоевременное поступление денежных средств на карту и другие.

Во избежание негативных моментов при использовании кредитной карты стоит внимательно изучить все условия договора и своевременно вносить денежные средства на счет.

Платежная система: MasterCard или Visa

Сначала определитесь, кредитка какой платежной системы вам лучше подойдет. Ведь Сбербанк выдает как «Визу», так и «МастерКарт». Обе системы: MasterCard – европейская, а Visa – американская, работают надежно.

Но не все карты, выпускаемые Сбербанком, годятся на то, чтобы расплачиваться ими за границей. Если планируете путешествие в Европу и не уверены, что хватит отложенных средств, то лучше заказать MasterCard. Если думаете поехать в Америку, – заказывайте карту Visa.

Предупреждение!

Для оформления заявки на сбербанковскую кредитную карту нет необходимости приходить с визитом в офис банка. Оформить ее можно онлайн, сидя за компьютером, ноутбуком или держа в руках смартфон.

Не на все карты есть возможность подать онлайн-заявку. На какие – можно, какие – нельзя, выясняем на сайте банка, где и будет оформляться заявка.

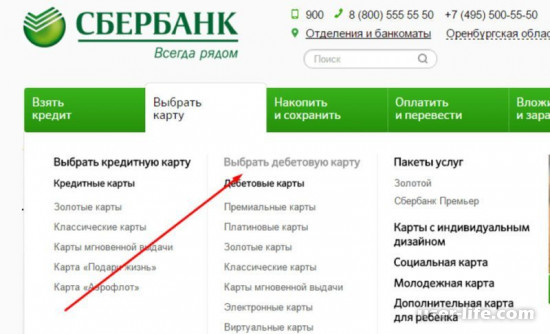

Выбираем карту

Для онлайн-заявки сначала необходимо выйти на сайт банка, а затем коснуться кнопки «Выбрать карту».

В развернувшемся меню нажать надпись «Выбрать кредитную карту».

Открывшаяся страница при прокрутке покажет все кредитные карты банка.

А можно изучать условия кредитных карт, по очереди нажимая на заинтересовавший вас вид карт.

От классических до премиальных

Выбрать есть из чего. Сбербанк позаботился о людях с любым уровнем дохода и разными потребностями. Исходя из этого и делает человек свой выбор.

Предлагает банк карты:

классические;

золотые;

премиальные;

мгновенной выдачи;

«Подари жизнь»;

«Аэрофлот».

Чуть подробнее о некоторых из них. Это поможет определиться с выбором.

Заказ онлайн: на три вида карт

Заказать онлайн можно те карты, под которыми горит зеленая кнопка «Заказать». Это три вида карт:

классическая карта: VISA и MasterCard;

золотая: VISA и MasterCard;

премиальная: Visa Sugnature и MasterCard Worl Black Edition.

Внимание!

Сбербанк периодически креативит и меняет дизайн своего пластика, приурочивая оформление к тому или иному событию. Например, к Чемпионату мира по футболу.

У каждой из карт свои условия. Чуть подробнее о них.

Кредитная карта на каждый день и для каждого

Такими считаются Visa Classic, MasterCard Standard с возможностью брать у банка взаймы не более 600 тыс. руб. Но не рассчитывайте сразу на эту сумму. Сначала вам одобрят гораздо меньше и лишь впоследствии могут увеличить кредитный лимит до указанной суммы.

Часть средств, потраченных с карт Visa Classic или MasterCard Standard у партнеров Сбербанка, при подключении бонусной программы «Спасибо» превращаются в бонусы. От 0,5 процента при любой покупке до 10 при покупке у партнеров банка и до 20 процентов при участии в акциях. Например, до 20 процентов «Спасибо» для именинников.

Совет!

Один бонус равен 1 рублю. Так, за покупку, в ресторанах «Бургер кинг» возвращается 10 процентов из той суммы с кредитной карты, в которую вам, например, обошелся обед.

Бонусы впоследствии можно успешно потратить в магазинах техники и одежды, ювелирных, салонах связи, аптеках. Но не во всех подряд, а в тех, что являются партнерами Сбербанка по программе «Спасибо».

Есть беспроцентный период, когда 50 дней пользования обходятся клиенту бесплатно. Если не уложились в беспроцентный период, то кредитная ставка составит от 23,9 до 27,9 процента в год.

Карта дает такие возможности, как:

пользоваться программами скидок, спецпредложений от Visa (www.visa.com.ru), а также от MasterCard (www.mastercard.ru). Например, в преддверии Нового года Mastercard проводила акцию, в результате участия в которой можно было выиграть билеты на новогодний балет «Щелкунчик». Счастливчики получили приглашение на двоих в ложу Большого театра. Этот пример – не единственная акция, которую проводит MasterCard для своих держателей;

управлять счетом, платежами через «Мобильный банк», «Сбербанк Онлайн» – вы сможете, не покидая квартиры, делать покупки, оплачивать услуг. Причем не обязательно для этого находиться только у себя дома. Забыли сделать коммунальный платеж, а вспомнили об этом только на даче – без проблем сможете произвести платеж в «Мобильном банке»;

автоматом оплачивать сотовую связь, услуги ЖКХ и другие постоянные услуги при подключении «Автоплатежа»;

проводить онлайн-операций без опасений, что средства с карты будут сняты посторонними людьми, – операции защищены с помощью специальной технологии 3D-secure;

безналично оплачивать услуги, товары через банкоматы, в устройствах самообслуживания другого рода, интернете. Причем и в России, и за границей;

получать на условиях, как в России, наличные в дочерних банковских учреждениях Сбербанка за границей;

пополнять карту удобным для вас способом – наличными, безналичными – переводом с карты на карту, допустим, ваш родственник пополнил вам карту со своей карты;

привязывать карту к системам электронных платежей, так называемым электронным кошелькам, таким, как Яндекс.Деньги.

У классических карт на каждый день VISA и MasterCard, оформленных по предодобренному предложению, – нулевая стоимость обслуживания в первый год после начала пользования. Затем – в зависимости от тарифов банка. На конец 2017-го – начало 2018-го – не более 750 руб.

Предодобренное предложение вы можете получить при условии:

если вашу заработную плату или пенсию перечисляют на карту Сбербанка;

у вас есть вклады или дебетовая карта Сбербанка;

оформляли потребительский кредит.

Если у вас есть личный кабинет, то предодобренное предложение появится в нем. Предложение может поступить по телефону. По телефону же с вами свяжутся, если личного кабинета нет.

Золотая карта: карта с дополнительными услугами

Такие кредитные продукты, как Visa Gold, MasterCard Gold, позиционируются как карты с дополнительными услугами, которых нет у Visa Classic, MasterCard Standard.

Здесь к дополнительным услугам относятся, например, более обширные программы скидок, привилегий. Например, зарегистрировавшись в программе от MasterCard «Бесценные города», можно по льготной цене посещать театры, музеи, отели, рестораны, магазины по всему миру.

Предупреждение!

Все остальное, за исключением стоимости обслуживания после первого года пользования, – ставка, кредитный лимит, беспроцентный период – такое же, как и у классических карт.

Процентная ставка у золотых карт 0 от 23,9 до 27,9 процента в год. Обслуживание этих карт обойдется в сумму до 3 тыс. руб. Рассчитаны они на людей с уровнем дохода выше среднего.

Карта премиальная: для VIP-клиентов

Гораздо В 20 раз больше бонусов за покупки возвращается, если оформить премиальные карты Visa Sugnature и MasterCard World Black Edition. Обменять бонусы можно на авиабилеты в Европу, билеты в театр, городские поездки на такси.

Внимание!

Обслуживание за год премиальных карт Visa Sugnature и MasterCard World Black Edition обойдется в 4,9 тыс. руб. Процентная ставка начинается от 21,9 процента годовых.

Премиальные карты рассчитаны на VIP-клиентов. В большинстве случаев все карты выдаются на три года, а затем по желанию владельца

перевыпускаются.

Кто может претендовать на кредитную карту

Заветным кредитным пластиком от Сбербанка может обзавестись далеко не каждый проживающий на территории России.

С условиями, которые необходимо соблюсти для получения кредитной карты, подробнее можно ознакомиться, выбрав заинтересовавшую вас карту и нажав надпись «Подробнее о карте».

Прокрутив страницу, необходимо остановиться на надписи «Тарифы и оформление», нажав стрелочку в конце строки.

Совет!

Здесь будут требования к клиенту, можете ли вы рассчитывать на предварительно одобренное предложение, что означает сниженную ставку, кредитный лимит только для вас, меньшую стоимость годового обслуживания.

Для оформления классических карт, самых популярных среди всех кредитных, достаточно паспорта с постоянной регистрацией.

Заказываем карту

Итак, заказываем одну из кредитных карт, онлайн-заказ на которую доступен. Нажимаем кнопку «Заказать» у классической карты MasterCard.

Ваши дальнейшие действия будут зависеть от того, являетесь вы клиентом Сбербанка или нет.

Если вы уже пользователь Сбербанк Онлайн, то знаете, что это такое и вам проще, чем тем, кто на странице Сбербанка впервые. Если же нет, необходимо нажать «У меня нет логина».

В открывшемся окне нужно указать номер мобильного. Затем продолжить, нажав слово «Продолжить». Сайт предложит ввести код.

Вводите код, вновь нажимаете «Продолжить».

На номер телефона, указанный вами, придет смс-пароль. Его следует ввести в окне, а далее нажать вновь кнопку «Продолжить». А в открывшемся окне, нажимая на прокрутку, вы обозначаете выбранную карту.

Затем заполняете краткую информацию:

свою фамилию,

имя,

отчество,

обязательно год рождения,

адрес электронной почты,

данные паспорта

Все заполнив, нажимаете кнопку «Заказать карту». На мобильный телефон придет сообщение, что заявка на кредитную карту принята и находится в обработке. А Сбербанк предложит вам зарегистрировать на сайте Личный кабинет – набрать логин, пароль.

Следуя советам, заполняете форму и нажимаете кнопку «Зарегистрироваться». Будьте внимательны, чтобы не разочаровываться потом, – если ваша заявка будет одобрена, вам все равно необходимо прийти в отделение банка, чтобы представить документы и оформить договор.

Предупреждение!

На сайте банка, прежде чем идти в отделение, вы узнаете, какие документы необходимо с собой иметь. А вот за готовой картой можно уже не приходить. С недавнего времени Сбербанк ввел такую услугу, как доставка готовой карты на дом или в офис клиенту.

Запомните данные от Личного кабинета. Там вы узнаете судьбу своей заявки. Сообщение в любом случае – при положительном или отрицательном решении – придет и на телефон.

Так как автор текста клиентом банка является и кредитная карта у него есть, рассказ далее пойдет, как оформить заявку онлайн, будучи клиентом банка. Для этого следует нажать «Да, я пользователь Сбербанк Онлайн».

Сайт предложит войти в Личный кабинет. Здесь уже стандартная процедура входа. Вводите пароль, цифры, отправленные вам в смс.

Внимание!

Попадаете в свой Личный кабинет. Нажимаете на раздел «Карты» и подаете заявку. Выбираете карту аналогично способу, описанному выше, нажимая на стрелку прокрутки.

Надеемся, что наши советы помогли вам разобраться, как можно оформить кредитную карту, не покидая родного дома, надежный Сбербанк заявку одобрит и вы сможете с ее помощью реализовать задуманное.

Пользоваться картами Сбербанка, в том числе кредитными, просто, удобно, как и всеми продуктами банка, о чем свидетельствуют отзывы довольных клиентов.

Совет!

В большинстве случаев карта выдается на три года, а затем по желанию владельца перевыпускается.

Поделитесь своими успехами в оформлении онлайн-заявки на кредитную карту Сбербанка! Спустя время расскажите, насколько удобно ей пользоваться. Ваши советы и опыт помогут другим людям.

Онлайн заявка на карту Сбербанка

Современные технологии и способы дистанционного обслуживания позволяют оформить онлайн заявку на карту Сбербанка быстро и без лишней траты времени, всего лишь предварительно заполнив заявку через интернет.

Это очень удобно, ведь клиенту не придется посещать отделение банка и отстаивать очереди. Для того, чтобы оставить онлайн-заявку на кредитную карту Сбербанка, понадобится доступ в интернет и несколько минут времени. О том, как заполнить заявку на карту Сбербанка через интернет и каковы плюсы такой процедуры поговорим в данной статье.

Преимущества Онлайн заявки на карту Сбербанка

Если Вам понадобилась кредитная карта Сбербанка, то заполнить онлайн заявку и отправить ее через интернет вы сможете, не выходя из дома.

В данном случае посетить отделение Сбербанка нужно будет только один раз, чтобы получить саму карту.

Такая процедура имеет несколько существенных плюсов:

экономия времени, ведь вам не нужно будет посещать отделение банка, чтобы написать заявление на выпуск карты;

правильный выбор карты, ведь предварительно через интернет на сайте Сбербанка можно ознакомиться с видами карт и выбрать наиболее подходящую для себя, учитывая все ее выгоды и плюсы;

самостоятельное получение дополнительной информации на сайте Сбербанка. Вы можете ознакомиться в удобное время с тарифами обслуживания, способами пополнения, с дополнительными возможностями и бонусными программами карты;

анонимность (иногда клиенты испытывают чувство неловкости, когда им нужно оформить онлайн карту Сбербанка, и они сомневаются, примет ли банк положительное решение по выдаче кредита). Онлайн заявка на кредитную карту решает подобные проблемы.

Подать заявку через Сбербанк Онлайн

Заполнить Онлайн заявку на выпуск кредитной карты Сбербанка можно на официальном сайте. Процедура будет состоять буквально из 2-х шагов, если у вас имеется личный кабинет в системе Сбербанк Онлайн.

Входим в личный кабинет, указав идентификационный номер и пароль.

Открываем в меню вкладку «Карты», жмем «Заказать кредитную карту».

Затем нужно будет выбрать тип карты (для этого лучше заранее ознакомиться с условиями и тарифами обслуживания каждой карты).

Указываем желаемый размер кредита.

Контактная информация о вас выводится автоматически.

Нужно указать удобное для звонка время.

Нажимаем «Заказать карту».

Подать заявку через официальный сайт Сбербанка

Если вы не являетесь держателем карты Сбербанка, вы можете оформить онлайн заявку на кредитную карту на официальном сайте в несколько шагов. Для этого достаточно зайти на страницу подачи заявки http://www.sberbank.ru/ru/person/bank_cards/credit/cardcreditform и заполнить форму.

В процессе вам нужно будет ввести данные, которые лучше подготовить заранее, а именно:

выбрать тип карты (заранее изучить тарифы обслуживания и дополнительные возможности);

ФИО;

город;

данные паспорта;

номер телефона.

Типы кредитных карт Сбербанка, на получение которых можно оформить онлайн заявку:

золотые карты (Кредитные карты Visa и MasterСard Gold)

классические карты (Карты Visa Classic и MasterCard Standard)

карты мгновенной выдачи (Visa Classic / MasterCard Standard «Momentum»)

молодежные карты Visa и MasterCard

кредитная карта «Аэрофлот» (Visa Gold и Classic);

кредитные карты «Подари Жизнь» (Visa Gold и Classic)

Оставить заявку можно следующим образом:

Проходим по ссылке на официальный сайт Сбербанк России.

Выбираем в меню вкладку «Выбрать карту», далее «Кредитные карты»

Выбираем нужную карту, знакомимся с условиями выдачи, тарифами обслуживания и возможностями карты.

Жмем кнопку «Заказать карту».

Заполняем нужные данные.

Вводим код на картинке в соответствующее окошко и жмем «Отправить».

Предупреждение!

ВАЖНО: помните, что онлайн заявка на кредитную карту является предварительной процедурой. Чтобы получить кредитную карту, вы должны соответствовать определенным требованиям от Сбербанка и быть готовым предоставить необходимые документы. Подписание договора и выдача карты происходит в отделении Сбербанка.

Требования к потенциальным заемщикам выдвигает Сбербанк России:

быть гражданином РФ;

возраст 21 – 65 лет;

наличие прописки;

общий трудовой стаж за последние пять лет должен составлять минимум 1 год;

стаж на текущем месте работы – более 6 месяцев.

После подачи онлайн заявки сотрудник банка свяжется с вами в течение 1 – 2 дней. Нужно будет подтвердить ваше намерение получить кредитную карту и дать ей устную информацию о ваших доходах.

В случае одобрения заявки на кредитную карту, сотрудник Сбербанка свяжется с вами по указанному номеру телефона и предложит посетить отделение банка для заключения и подписания договора.

В

нимание!

При этом вы должны быть готовы предоставить документы, подтверждающие ваш официальный доход, а также паспорт и второй документ, удостоверяющий личность (водительские права, заграничный паспорт).

Сбербанк России предлагает кредитные карты на особых условиях следующим категориям лиц:

имеющим карту Сбербанка, куда перечисляется пенсия или зарплата;

имеющим вклад в Сбербанке;

имеющим дебетовую карту Сбербанка;

имеющим потребительский, автокредит или ипотеку в Сбербанке.

В вышеперечисленных ситуациях кредитная карта выдается только по паспорту (подтверждения доходов не нужно).

Таким образом, сервис, позволяющий удаленно оставить онлайн заявку на получение кредитной карты существенно экономит время, ведь не всегда есть возможность посетить отделение банка.

Совет!

Онлайн заявка на кредитную карту Сбербанка является предварительной процедурой и не дает гарантии одобрения кредита. Сначала нужно подать онлайн заявку, затем сотрудник Сбербанка свяжется с вами и уточнит необходимые данные, затем вас уведомят о предварительном одобрении кредитной карты либо об отказе в ее выдаче.

В случае положительного принятия решения банком, нужно соответствовать требованиям банка, быть готовым подтвердить уровень своих доходов и предоставить необходимые документы.

источник: https://sbankin.com/uslugi/onlajn-zayavka-na-kartu-sberbanka.html

Как оформить кредитную карту Сбербанка (пошаговая инструкция)

Особенности получения кредитной карты Сбербанка. Плюсы и минусы. Какую карту выбрать. Нюансы использования кредитки.

Все карточки данной компании защищены электронными чипами от взлома. Среди них есть предложения, позволяющие участвовать в благотворительности, получая за это специальные баллы.

Порядок оформления кредитной карты Сбербанка

Заказывают сбербанковские кредитки, обращаясь:

на фирменный сайт;

в «Сбербанк онлайн»;

в одно из подразделений.

Заказ на портале осуществляется в несколько этапов:

изучаются предлагаемые продукты;

из них выбирается лучший;

активируется кнопка «Заказать». На этом этапе тех, кто уже пользуется интернет-банкингом «Сбербанк онлайн», система перенаправит в личный кабинет сервиса;

заполняется форма;

вводится капча;

запрос отправляется в обработку путем нажатия кнопки «Отправить».

Система запрашивает:

Ф. И. О.;

параметры паспорта;

адрес;

контактные телефоны;

email.

Клиенты, обладающие доступом к «Сбербанк онлайн» в состоянии запросить эмиссию кредитки в личном кабинете сервиса.

Порядок создания заказа:

производится вход в систему;

осуществляется переход на страницу «Карты»;

активируется ссылка «Заказать кредитную карту»;

указывается желаемый тип карты;

задается интересующий кредитный лимит;

заполняется форма анкеты;

запрос отправляется в обработку.

В анкете часть данных подтягивается автоматически, часть информации вводится пользователем самостоятельно:

номера телефонов (рабочий, мобильный, домашний);

email;

удобное время для связи с банковским сотрудником.

Срок изготовления кредитной карты

О результатах рассмотрения обращений информируют через 1-2 рабочих дня. Получить заказанную карточку можно через несколько суток: до 10 рабочих дней.

Причина – все кредитки, предлагаемые в 2019 г., именные, а на их изготовление и транспортировку в офис выдачи необходимо время.

Исключение – предодобренные кредитки. Они эмитируются банком без предварительной заявки. О подобных предложениях информируют по телефону и в «Сбербанк онлайн». Также о существовании готовой кредитки сообщают при предоставлении дебетовой карточки (при ее первичной эмиссии и при перевыпуске).

Порядок уведомления

О готовности заказа банк информирует посредством:

телефонного звонка. Как правило, звонят сотрудники подразделения, в котором нужно получить продукт;

SMS-сообщения. Иногда они поступают раньше, чем бланк физически поступает в банковское подразделение;

информирования в «Сбербанк онлайн». Здесь изменяется статус заявки (продукта).

Где получить кредитную карту Сбербанка

Готовую кредитную карточку предоставят в дополнительном офисе:

указанном при подаче заявки;

где некогда получалась дебетовая карта.

Реальное местонахождение бланка уточняют по номеру 900 (бесплатный телефон консультантов кол-центра).

Что нужно, чтобы получить кредитную карту Сбербанка

Как взять кредитку в Сбербанке (общие правила, без учета способа направления запроса):

подать заявку. Если заказ оформляется в подразделении, нужен паспорт;

дождаться одобрения;

обратиться в отделение, куда должен поступить бланк;

предъявить удостоверение личности;

подписать кредитную документацию;

забрать карту и конверт с PIN-кодом;

проверить корректность данных, указанных на пластике, особенно написание имени и фамилии латинскими буквами;

поставить на бланке, на оборотной стороне, свою визу. Подпись обязательно должна соответствовать той, что поставлена в паспорте.

Сбербанк не занимается дистанционным предоставлением карт. Если вы получили предложение оформить этот вид займа по почте, это, вероятнее всего, мошенничество.

Перечень необходимых документов

Чтобы воспользоваться таким предложением стоит предоставить следующий перечень документов:

заполненную заявку;

паспорт с гражданством РФ.

Кто может получить кредитную карту Сбербанка (требования к заемщику)

Общие требования Сбербанка для заказывающих кредитки:

гражданство – РФ;

21-65 лет;

прописка (временная либо постоянная) на территории России.

Со скольки лет дают кредитную карту в Сбербанке

Минимально допустимый возраст для подачи обращения на кредитную карточку – это 21 год.

Требований о существовании какого-либо дохода к клиентам, претендующим на кредитную карточку, в Сбербанке не предъявляют.

Предупреждение!

Если заявитель участвует в зарплатном проекте, то, вероятнее всего, ему изначально поступит предодобренное предложение. Тогда можно рассчитывать на более низкую стоимость кредита.

При обращении за кредитной картой достаточно показать паспорт, заполнить анкету. Предоставлять справку о заработке не нужно.

Пенсионерам кредитные карточки предоставляют также, как и прочим категориям клиентов. Важно, что продукт доступен только тем, кто не достиг 65-летия.

Начиная с 2017 г. эмиссия молодежных карт с кредитным лимитом приостановлена.

На какой кредитный лимит можно рассчитывать при первичном обращении

Кредитный лимит – сумма, что может взять в долг держатель кредитки. Его размер банк определяет индивидуально с учетом множества факторов.

Внимание!

На максимальные суммы вправе рассчитывать участники зарплатных проектов трудоспособного возраста с хорошим заработком и с идеальной кредитной историей.

Величина кредитного лимита, заявленная в предложении о получении предодобренной кредитки, не окончательна. Банк скорректирует ее по факту рассмотрения заявки.

Возможные причины отказа в выдаче кредитной карты Сбербанка

Банкиры отказывают в кредитках, например, из-за:

особенностей кредитной истории;

излишней, с их точки зрения, закредитованности;

действующей кредитки, лимит которой полностью исчерпан;

небольшого заработка.

Не допускается владение более чем 1 карточкой каждого вида. Потому если уже есть одна кредитка определенного вида, то в получении второй аналогичной однозначно откажут.

Как оформить кредитку с особыми условиями

У крупнейшего банка страны имеются специальные условия для особых категорий клиентов. Такие условия могут включать отсутствие платы за использование и изготовление карты, повышенный кредитный лимит, низкую ставку и так далее. Подобные предложения разрабатываются в индивидуальном порядке для клиентов:

получающих зарплату (пенсию) в Сбербанке;

имеющих дебетовую карточку и активно пользующихся ею.

Совет!

Чтобы узнать о наличии специального предложения, стоит обратиться в офис этой компании или позвонить по телефону. Часто сообщения об индивидуальном оформлении карт приходят в виде СМС или сообщений на электронную почту.

Стоит отметить, что льготных условий для пенсионеров, инвалидов или молодых матерей не предусмотрено. Все кредитки выдаются таким категориям лиц на общих основаниях.

Особенности пользования кредитными картами Сбербанка

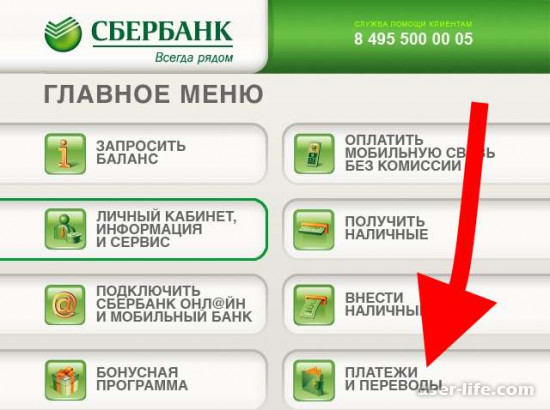

Для корректного функционирования кредитки нужна ее активация. Данное действие выполняется при обращении к сотруднику банка либо самостоятельно путем запроса баланса по карточке в банкомате.

Активация происходит и автоматически через сутки после получения. О том, что продукт активирован, уведомляют в SMS.

Согласно тарифам забрать наличность с кредитки стоит:

3% (от 390 руб.) при операции в банкоматах Сбербанка;

4% (от 390 руб.) при использовании аппаратов или касс других компаний.

При обналичивании средств за счет кредитного лимита grace-период недоступен, преференции в виде бонусных миль и «Спасибо» не начисляются.

Если же требуется экстренная выдача наличности при пребывании за границей, то удержат 6 000 руб. Экстренно можно получить не более эквивалента $5 000.

Уточнить, какая сумма доступна для использования, можно так:

подать запрос на номер 900 посредством SMS «БАЛАНС 1234», где число соответствует последним 4 цифрам номера карточного бланка. СМС оплачивается по тарифам оператора связи;

посмотреть в «Сбербанк онлайн» либо в мобильном приложении (категория «Карты»);

воспользоваться устройством самообслуживания (банкоматом).

Для расчета по займу нужно пополнить счет. Это реализуется:

переводом с дебетового счета: через фирменное приложение; в «Сбербанк Онлайн»; в аппаратах самообслуживания;

наличными через: кассу или банкомат.

С момента внесения средств до их зачисления на кредитный счет проходит несколько часов или даже суток, если пользоваться ресурсами сторонних организаций.

Сроки действия кредитных карт

Стандартно бланки всех кредитных карт Сбербанка действительны 3 года. После этого нужно получить новый пластик. Картсчет остается неизменным.

Помощь в экстренных ситуациях

В случае форс-мажорной ситуации, случившейся в период вашего пребывания за пределами государства, стоит помнить о том, что в Сбербанке предусмотрена опция выдачи наличных средств, актуальная для владельцев премиальных кредиток – начиная с золотой категории и выше.

Предупреждение!

Кроме этого разработан и специальный комплекс инструментов, позволяющий в кратчайшие сроки заменить карту, в случае если она была утеряна или имеются подозрения на компрометацию конфиденциальных данных по ней.

Тарифные ставки по экстренной выдаче средств за границей можно уточнить при заполнении договора о выдаче кредитки или же по «горячему» телефону банка, который указан на его официальном сайте.

Порядок погашения задолженности

Рассчитываясь безналичным путем, заемными средствами во время grace-периода пользуются безвозмездно. Такой срок един для любых карточек и соответствует 50 суткам.

Льготный период формируется за счет 30 суток отчетного и 20 суток платежного периодов.

Внимание!

Отчетный период соответствует сроку, когда делаются покупки. По его окончании автоматически формируется отчет о совершенных операциях.

Документ представляется в электронном формате. В нем указывается дата формирования, расписываются все траты, произведенные в отчетный период, то есть можно отследить, когда и сколько было списано со счета.

Если начало отчетного периода приходится на один из дней февраля, то данный отрезок времени сокращается на 1-2 дня с учетом того, какой сейчас год – високосный или нет.

В Сбербанке дата старта отчетного периода совпадает с датой получения кредитки.

Начало отсчета уточняют:

по отчету. Документ приходит в день, идущий после отчетной даты;

в «Сбербанк онлайн». В категории «Карты» активируют интересующий продукт и открывают вкладку «Информация по карте»;

в call-центре.

Совет!

Этот момент важен для уточнения длительности grace-периода. Например, карточка получена 10 июня. Тогда первый grace-период продлится до 29 июля включительно.

Если что-то купить 10 июня, то беспроцентный период составит все 50 суток. Если же расходная операция выполнена, например, 25 июня, то длительность grace-периода уменьшится на 15 суток и составит всего 35 дней.

Реально на расчет с долгом так, чтобы не уплачивать проценты, отводится 20-50 дней.

Обязательный платеж у кредитной карты Сбербанка

Уточнить величину платежа можно несколькими способами. Ежемесячно банк направляет СМС, где указывается:

минимальная сумма к оплате;

дата погашения долга;

размер задолженности, что нужно погасить, чтобы воспользоваться льготным периодом.

Аналогичную информацию получают из отчета, направляемого на email. Также можно отслеживать состояние счета в «Сбербанк онлайн» в разделе «Карты» после входа в категорию соответствующей карточки.

Если пополнять счет, используя ресурсы сторонних организаций, нужно учитывать «время в пути», что требуется для проведения транзакции, а также размер комиссионных, что могут удерживаться за факт выполнения операции.

Виды кредитных карт Сбербанка

Сбербанк реализует такие кредитные карты:

VISA и Мастеркард 3 уровней;

полная линия VISA «Аэрофлот»;

VISA «Подари жизнь» классического и золотого уровня.

К кобрендинговым кредиткам Сбербанка относится линия «Аэрофлот». Это Виза уровней Classic, Gold и Signature. Опция «Аэрофлот бонус» исключает возможность получения бонусных «Спасибо!».

Привилегированные продукты линейки Gold: VISA, MasterCard + «Подари жизнь»

Среди предложений уровня Gold есть:

Виза;

MasterCard;

VISA «Аэрофлот»;

VISA «Подари жизнь».

Последняя линия разработана для занимающихся благотворительностью. С любого расхода 0,3% перенаправляется в фонд «Подари жизнь», оказывающий помощь серьезно заболевшим деткам.

Карты с большими бонусами «СПАСИБО!»: VISA Signature, MasterCard World Edition

Виза Signature и Мастеркард World Edition – это дорогое владение, но и большие преференции:

меньшая ставка;

больший лимит кредитования;

до 10% бонусных «Спасибо!» от банка и до 20% от его друзей;

за день разрешается получить наличности до 300 000 руб. (до 100 000 руб. за 1 запрос в банкомат).

Максимальные лимиты кредитных карт Сбербанка