Как взять кредит в Сбербанке условия способы оформление онлайн на карту

Всем привет! Поговорим условия кредитования в Сбербанке России, а именно про способы правильно взять кредит на карту наличными, онлайн, ипотеку, проценты и многое другое. Тема нужная, актуальная, банк большой и популярный, так что поехали!

Когда банк в своей рекламе приглашает за кредитами всех, у кого есть паспорт, – это лукавство. На самом деле в каждой финансовой организации имеются ограничения по одобрению кредитов. И первой линией таких ограничений становится «портрет заемщика» – набор требований, которым должен соответствовать любой желающий кредитоваться. В Сбербанке этот набор содержит несколько пунктов.

Стаж работы. В отличие от небольших банков, Сбер всегда придерживается правила: предоставлять кредиты только людям, имеющим постоянный источник дохода. Поэтому взять в Сбербанке кредит может лишь трудоустроенный человек или индивидуальный предприниматель. Для наемных работников стаж на нынешнем месте должен быть не менее 3 месяцев (если есть зарплатная карта Сбера) и как минимум полгода, если карты нет. Для предпринимателей значение имеет наличие счета в Сбербанке и движение средств по нему. Безработный имеет право подать заявление, но вероятность одобрения равна нулю.

Регистрация по месту жительства. Вы можете быть гражданином России или не гражданином, но в таком случае потребуется временная регистрация в РФ, и кредит выдадут только на период действия этой регистрации.

Возраст. Ваш возраст должен быть не менее 18 лет, если имеете зарплатную карту в Сбербанке и как минимум 21 год, если такой карты у вас нет. Верхний предел – 65 лет на момент окончания действия договора. То есть если берете кредит на 5 лет, то обратиться в банк нужно в 60 лет и не позже. Исключение – судьи, им разрешается кредитоваться до 70 лет.

Какие кредиты можно взять в Сбербанке

Сейчас крупнейший банк страны предлагает несколько кредитных продуктов, рассчитанных как на массового потребителя, так и на отдельные группы клиентов.

Кредиты на любые нужды без залога

Наименее выгодный для заемщика кредит, однако пользующийся большой популярностью: полученные деньги можно потратить на что угодно без ограничений и отчета перед банком. Для этого вида займа необходимо минимальное количество документов, и одобрение происходит быстрее, чем при других видах. Сумма кредита – от 30 000 до 5 миллионов рублей. Срок – от 3 месяцев до 5 лет. Вилка процентной ставки широка: разница между минимальной и максимальной составляет 8%.

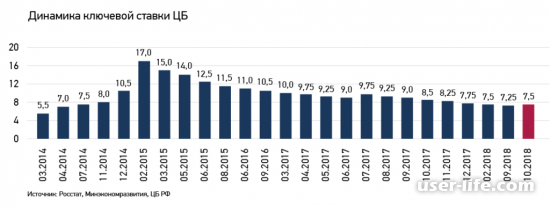

Самое выгодное предложение – для держателей зарплатных карт Сбербанка, которые берут более миллиона рублей на максимально короткий срок, подавая заявку через Сбербанк-онлайн. Большая же часть заемщиков попадают в верхнюю часть вилки, получая кредит под процент, превышающий ставку рефинансирования в два раза и более.

Пример

«В прошлом году шла активная реклама – Сбербанк дает потребкредиты от 12,9% годовых. Я купился, пошел в банк, документов кучу собрал, думаю, возьму тысяч 500 на 5 лет, буду платить тысяч по 12 в месяц, добавлю своих, куплю машину. Первый вопрос: зарплатная карта есть?

Говорю: зарплатная в другом банке, с нее перевожу на дебетовую Сберовскую. Девушка посчитала, позвонила куда-то, и говорит: вам могут одобрить кредит под 15,9%, но надо присоединиться к страховой программе и тогда кредит будет 550 тысяч, на руки получу 500, ежемесячный платеж 13500. Я ее спрашиваю, почему в рекламе про 12,9%? Она отвечает, что это если 500 000 брать на год и должна быть карта зарплатная. И нет гарантии, что без страховки одобрят. Вот такая реклама.»

Ипотечный кредит

Это профильный кредитный продукт Сбербанка, который предлагает несколько вариантов для разных аудиторий на различных условиях.

ипотека на строящееся жилье – наиболее выгодный продукт, поскольку попадает в программу государственного субсидирования процентных ставок плюс дополнительные скидки от застройщиков. Минимальная ставка в итоге оказывается даже ниже ставки рефинансирования (то есть меньше 7,25% на момент написания статьи – июль 2018 года). Скидки предоставляются при оформлении дополнительных страховок и при использовании сервиса электронной регистрации сделки от Сбербанка.

Даже клиенты, которые приобретают жилье не у партнеров Сбера, могут получить ставку не выше 10%. Риски банк регулирует при помощи не процентов, а первоначального взноса. Скажем, при взятии ипотечного кредита по двум документам (без подтверждения дохода) первый взнос должен превышать 50%, а при наличии справки 2-НДФЛ – 15%. Как и в случае с потребительскими кредитами, наиболее выгодными оказываются жилищные займы на крупные суммы, взятые на относительно короткий (не более 12 лет) срок. Существенно повышают процентную ставку отказ от страхования и использования сервиса электронной регистрации.

ипотека на готовое жилье – процентные ставки здесь в среднем на 2-3% выше, чем при покупке новостройки. Зато лояльны требования к первоначальному взносу: от 15% для всех клиентов. Ставка зависит от размера кредита (чем меньше сумма и больше срок, тем выше процент), от наличия страхования жизни и здоровья, от использования сервиса электронной регистрации. Если у вас нет зарплатной карты Сбербанка, заплатите на 0,5-1% больше.

ипотека для семей с детьми – участвуют ячейки общества, в которых с 1 января 2018 года по 31 декабря 2022 года рождается второй или третий ребенок. При первоначальном взносе в 20% процентная ставка за счет государственного субсидирования устанавливается в 6%. Но не на весь срок кредита, а на 3 года при рождении второго ребенка и на 5 лет при рождении третьего. После льготного периода ставка превращается в 9,25%. Покупать можно как строящееся жилье, так и «вторичку»; как квартиру, так и индивидуальный жилой дом.

военная ипотека – кредит на покупку готового жилья по льготной ставке (9,25% на июль 2018 года) для участников накопительно-ипотечной системы, в которой государство компенсирует военнослужащим ежемесячный взнос по жилищному кредиту.

ипотека на гараж или машиноместо – «новый-старый» вид кредитования, возобновленный Сбером в 2018 году. При первом взносе в 25% от стоимости объекта можно купить гараж (вместе с земельным участком, на котором он стоит) в кредит по ставке от 10% годовых.

ипотека на дом и другую загородную недвижимость – можно строить или покупать жилой дом, дачу, баню – всё, что угодно на сумму от 300 000 рублей. Объект передается в залог банку. Процентная ставка для зарплатных клиентов банка, оформивших страховку, – от 9,5%, для остальных на 1-2% больше. Первый взнос – 25%.

нецелевая ипотека – удобный инструмент для тех, кто не имеет первоначального взноса или не определился с объектом (например, имеет несколько вариантов). Сумма кредита – от 500 000 рублей до 10 миллионов. Правда, максимальный срок такой ипотеки – всего 20 лет, а процентная ставка – от 12% годовых.

Во всех случаях можно использовать материнский капитал: либо в виде первоначального взноса, либо для погашения кредита.

Рефинансирование кредитов

Судя по отзывам на banki.ru, наибольшим спросом пользуется рефинансирование ипотеки. Сбер сейчас предлагает ставку ниже 10% годовых при оформлении страховки. Это не очень выгодно, потому что ипотечники, как правило, и так ежегодно страхуют объект недвижимости, у многих при кредитовании в другом банке застрахованы жизнь и здоровье (то есть получится, что эти деньги потрачены зря). В каждом случае нужно считать экономический эффект. Сбербанк погашает ипотеку в других банках на сумму до 5 миллионов рублей. Вместе с жилищным займом можно перекредитовать и другие (потребительский, автокредит).

Рефинансирование потребительских и автокредитов, а также кредитных карт – также популярный продукт Сбербанка. Суть его в том, чтобы взять деньги под более низкий процент и оплатить ими менее выгодные кредиты как в других банках, так и в самом Сбере. Займ на рефинансирование можно взять на срок до 7 лет. Из документов требуют только паспорт, но без справки 2-НДФЛ получить деньги на рефинансирование очень проблематично. Исключение – если у вас есть зарплатная карта, тогда инспектор и так увидит поступления на

Почему отказывают в кредите в Сбербанке

Средний процент одобрения кредитов в Сбербанке довольно высок – около 75% по ипотеке и свыше 65% по потребительским кредитам без обеспечения, однако для разных аудиторий он существенно различается. Например, для студентов в возрасте 21-25 лет одобряется лишь каждая третья заявка.

Причины отказа для заявителей любого возраста обычно следующие:

Просроченные кредиты в других банках

Плохая кредитная история

Низкий официальный доход

Недостоверные сведения, указанные в анкете

Неполный пакет документов

Признаки подделки документов (например, справки 2-НДФЛ)

Попытка получить кредит по паспорту другого человека

А вот факторы, от которых часто зависит одобрение или отказ:

Регистрация и проживание в разных регионах. Для банка это означает, что в случае вашего отказа платить по кредиту, придется тратить дополнительные ресурсы на поиск клиента.

Трудовой стаж на грани минимального уровня. Несмотря на то, что Сбербанк допускает предоставление кредита лицам с трудовым стажем на нынешнем месте работы в 3 месяца, таким работникам деньги дают неохотно. Подобные сотрудники считаются первыми кандидатами на увольнение в случае сокращения персонала организации. То же самое ограничение касается заемщиков в возрасте, близком к верхней допустимой отметке (60-65 лет). Им чаще всего одобряют небольшие суммы на короткий срок.

Большой разброс в размерах доходов по месяцам. Отсутствие стабильности в зарплате (если речь идет не о цикличности – например, о квартальных премиях) банк воспринимает как риск, особенно если минимальный размер доходов не позволяет нормально обслуживать задолженность.

Большое количество детей и других иждивенцев. Заемщику, у которого в семье трое детей банк дает деньги менее охотно, чем клиенту с одним ребенком. Причем в данном случае сумма дохода заявителя является вторичной: даже если она укладывается в требования, кредитор всегда подразумевает вероятность того, что в случае потери работы устроиться на аналогичную матери троих-четверых детей будет сложнее.

Наличие действующих кредитов. У Сбербанка собственное бюро кредитных историй, в котором отражена информация далеко не по всем банкам, поэтому можно рискнуть подать заявление даже при наличии крупного займа в сторонней кредитной организации. Однако если информация есть, то вероятность одобрения второго кредита уменьшается. Если вам отказывают раз за разом, проверьте, нет ли у вас выпущенных, но не используемых (или не взятых в отделении банка) кредитных карт. Лимит по ним банк может воспринимать как действующий кредит.

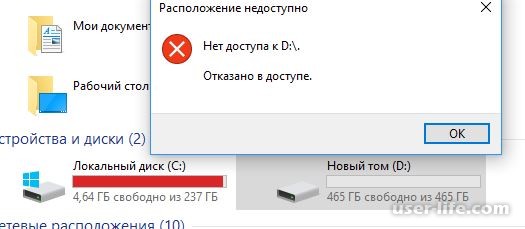

Как взять кредит наличными в Сбербанке

Наличные деньги прямо в кассе Сбербанк заемщикам сейчас не выдает. Средства кредита переводятся на карту (вашу действующую или, в случае ее отсутствия, на открытую карту Momentum, с которой вы можете снять их в любом банкомате). Поэтому в данном разделе мы рассмотрим именно процедуру получения потребительского кредита. Для этого необходимо прийти в банк, взяв с собой пакет документов. Ориентироваться на промо-предложения Сбера смысла не имеет: по любому продукту (даже «льготному» и «спецпредложению» рассмотрение заявки происходит одинаково.

Итак, каким образом происходит кредитование человека «с улицы» (это специальный термин, которым банки обозначают клиента, самостоятельно решившего взять кредит, без предложения финансовой организации):

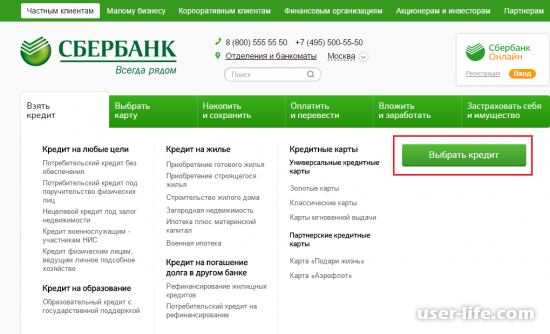

1 Заходим на сайт Сбербанка (sberbank.ru), находим нужный нам тип кредита, смотрим процентные ставки, сроки и необходимые документы.

2 Готовим пакет документов.

3 Приходим в отделение, обращаемся к оператору.

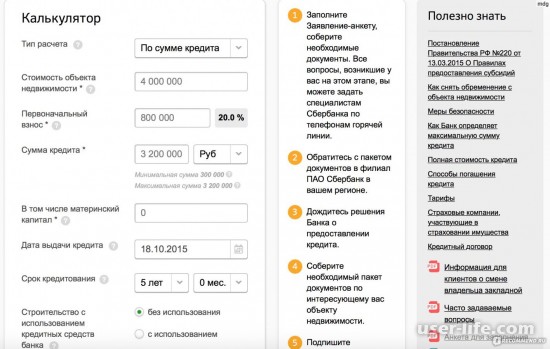

4 Высказываем оператору свои пожелания по параметрам кредита: тип, сумма, срок. Для повышения своих шансов рекомендуется предварительно рассчитать (используя, например, онлайн-калькулятор на сайте Сбербанка) ежемесячный платеж, чтобы понимать, какую сумму банк может одобрить и на какой срок. Больше 40% от среднемесячного дохода не одобрят, это нужно понимать (например, если ваша зарплата – 40 000 рублей, то максимальный платеж по кредиту должен быть не больше 16 000 – и то если у вас нет детей или других иждивенцев.

В противном случае вычитайте из своего дохода прожиточный минимум на каждого иждивенца, а 40% рассчитывается с остатка. То есть матери с ребенком, зарабатывающей 40 000 рублей, в любом случае не одобрят кредит с ежемесячным платежом более (40 000 – 10400)*40% = 11 840 рублей). Также на этом этапе оператор уточнит, относитесь ли вы к льготным клиентам (с зарплатной/пенсионной картой Сбера).

5Менеджер рассчитывает кредит по вашим параметрам и сообщает, возможно ли одобрение. Если оказывается, что вы запросили слишком много, и заявленного срока кредита недостаточно для адекватного ежемесячного платежа, оператор предложит другие варианты: уменьшение суммы кредита или увеличение срока (если заявлен не максимальный). Имейте в виду, что чем длительнее период кредитования, тем больше переплата.

6 Предоставляем оператору паспорт и другие документы (справку 2-НДФЛ, копию трудовой книжки, справку о начислении пенсии и так далее, в зависимости от типа кредита).

7 Оператор составляет заявку на кредит, распечатывает ее. Внимательно читаем и подписываем заявку.

8 Оператор отправляет заявку в кредитный отдел.

9 Одобрение (или отказ) обычно занимает от 15 минут до двух суток. Поэтому оператор отправляет клиента домой. Если банку потребуется уточнить какую-либо информацию, специалисты делают дополнительный звонок потенциальному заемщику – будьте готовы пояснить тонкости выплаты вам зарплаты или особенности семейного положения.

10 При одобрении кредита специалист Сбера (обычно это тот же инспектор, которому вы подавали заявку) составляет кредитный договор и приглашает вас подписать его.

11 Тщательно прочитайте текст. Обратите внимание на полную стоимость кредита, процентную ставку, срок, размер ежемесячного платежа. Если одновременно заключается страховой договор, не пролистывайте его: часто оператор не акцентирует внимание или вовсе умалчивает о размере и типе включенной в тело кредита страховой премии. При этом страховой договор прикладывается к кредитному, и заемщик машинально его подписывает. О том, как вернуть страховку по кредиту, читайте здесь: Как вернуть страховку по кредиту – инструкция, реальные примеры из жизни + образцы необходимых документов

12 После того, как договор подписан, оператор сообщит вам, когда будут переведены деньги на вашу банковскую карту. Если карты нет, то оператор оформит ее в вашем присутствии, бесплатно.

Как взять кредит в Сбербанк Онлайн

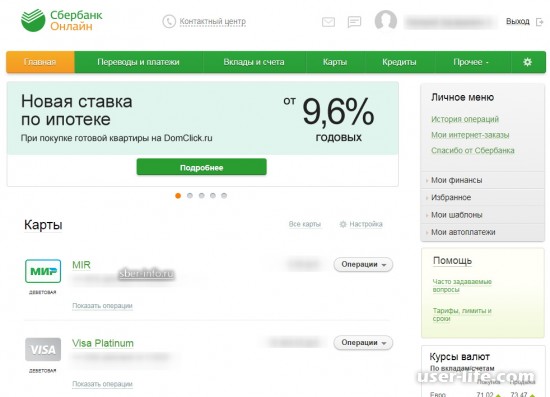

Если у вас есть карта Сбербанка и вы зарегистрированы в системе Сбербанк Онлайн, можно подать заявку на кредит прямо через этот сервис. Более того, Сбер даже стимулирует клиентов обращаться за кредитами в электронном виде. Например, по потребительским кредитам без обеспечения ставка при обращении через Сбербанк Онлайн ниже, чем при оформлении заявки в банке, на 0,5% годовых.

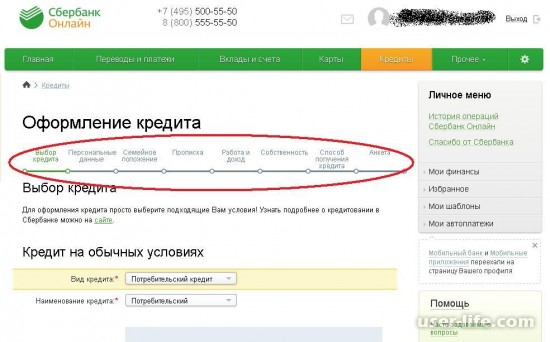

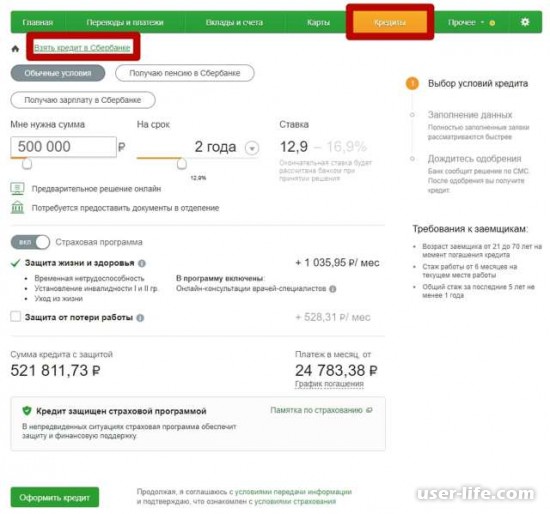

Чтобы обратиться за получением потребительского кредита онлайн, действуем следующим образом:

1 Входим под своим логином и паролем в Сбербанк Онлайн.

2 В главном меню выбираем один из двух вариантов:

В промо-окне ищем вариант с предлагаемой акцией по кредиту, нажимаем «Оформить заявку».

Заходим в подменю «Кредиты». Выбираем пункт «Взять кредит в Сбербанке».

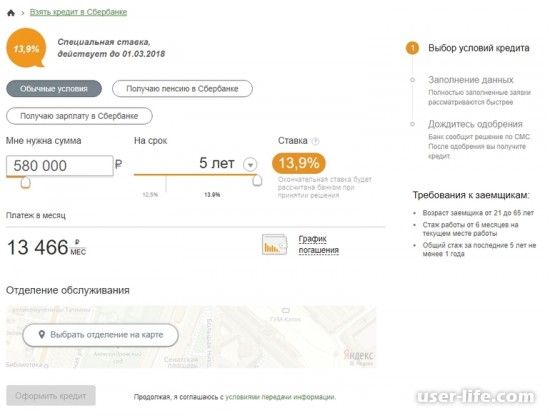

3 На кредитном калькуляторе устанавливаем нужную нам сумму кредита, срок, смотрим ежемесячный платеж и график платежей.

4 Обратите внимание на верхние графы («Обычные условия»/ «Получаю зарплату или пенсию в Сбербанке») – от них будет зависеть процент по кредиту. Здесь же можно выбрать присоединение к «программе страховой защиты кредита» или отказаться. Это не индивидуальная страховка, после получения кредита вернуть ее будет сложно.

Это не индивидуальная страховка, после получения кредита вернуть ее будет сложно.

5 Нажимаем «Оформить кредит».

Нажмите для увеличения изображения

6 Заполняем анкету, подтверждаем, отправляем в банк.

7 Не следует думать, что одобрение произойдет автоматически – обычно в течение часа перезванивает специалист кредитного отдела Сбербанка и уточняет переданную вами информацию. Будьте готовы ответить в том числе и на те же вопросы, которые были в анкете: так инспектор проверяет, сами ли вы заполняли анкету, не оказывалось ли на вас давление.

8 В течение трех суток (чаще всего, в день подачи заявки) вам придет СМС с информацией об одобрении кредита или отказе.

9 Если кредит одобрен, можно поступить двумя путями:

если у вас нет зарплатной карты Сбербанка или нет желания получать кредит на нее, для подписания кредитного договора придется идти в отделение банка. Здесь же специалист оформит карту Momentum, на которую спустя некоторое время (от 15 минут до трех суток) придут деньги.

при наличии карты заходим на страницу своей заявки (см. пункты 1 и 2). Выбираем пункт «Получить деньги». Откроется текст кредитного договора. Внимательно читаем. Подписываем (ставим галочку в соответствующую ячейку). С номера 900 на телефон приходит код для подтверждения – вписываем его в открывшееся окно. Подтверждаем. Если потребуется оригинал кредитного договора, нужно будет сходить в то отделение банка, где оформлялся кредит.

Как взять ипотеку в Сбербанке

В последние годы Сбербанк старается максимально перевести процесс оформления ипотечных кредитов в онлайн. Для этого создан специальный сервис Домклик, гибрид банка и агентства недвижимости. В нем можно выбрать предлагаемое компаниями-партнерами жилье (не во всех регионах) и сразу оформить заявку на ипотеку. Также можно предварительно рассчитать платеж по кредиту на выбранную вами в другом месте квартиру и отправить в Сбербанк заявку на ипотеку онлайн.

Общий порядок получения ипотеки в Сбербанке такой:

1 Сбор предварительного пакета документов заемщиком (паспорт, справка 2-НДФЛ, копия трудовой книжки и т.д.).

2 Подача заявки в банк. Может быть два способа:

Через сервис Домклик. Войти в сервис можно через Сбербанк Онлайн, выбрав в меню «Кредиты» пункт «Взять ипотеку в Сбербанке».

Войти в сервис можно через Сбербанк-онлайн, выбрав в меню «Кредиты» пункт «Взять ипотеку в Сбербанке».

Нажмите для увеличения изображения

Также можно сразу зайти на сайт Домклик и выбрать пункт «Рассчитать ипотеку и отправить заявку в банк». Если заявка составлена правильно, вас пригласят в отделение банка. Также можно сразу зайти на сайт Домклик и выбрать пункт.

Сразу посетить отделение банка. Обратившись к инспектору, назвать требуемую сумму или примерный ежемесячный платеж, на который вы рассчитываете.

Имейте в виду: речь пока идет о предварительной сумме ипотеки. При покупке конкретного объекта ее можно будет изменить в меньшую сторону, а вот для получения большей придется заново подавать заявку.

3 Предоставление документов о заемщике и созаемщике и поручителях (при наличии) кредитному инспектору. На этом этапе передаются и документы, позволяющие участвовать в льготоной ипотеке (например, при наличии свидетельства о браке и свидетельств о рождении детей можно принять участие в программе «Молодая семья»).

4 Инспектор составляет заявку (если она ранее не была составлена онлайн).

5 После одобрения заявки вам сообщат кредитный лимит. Это сумма, на которую вы можете рассчитывать, если в течение 90 дней найдете недвижимость для покупки.

6 Когда квартира, дом или другой объект найдены, заключен договор купли-продажи и внесен первоначальный взнос, вы приносите в банк договор, копию свидетельства о праве собственности или выписку из ЕГРН, отчет оценщика объекта, разрешение органов опеки, если один из продавцов – несовершеннолетний и так далее (полный список здесь: http://www.sberbank.ru/ru/person/credits/home/buying_complete_house).

7 Банк рассматривает документы и в случае одобрения переводит деньги на счет продавца после государственной регистрации договора купли-продажи.

Пример

«Что бы ни говорили, но в Сбербанке работают очень хорошие специалисты по ипотеке, по крайней мере, у нас в Москве. Продавала квартиру по сложнейшей цепочке: во всех трех сделках были несовершеннолетние продавцы (ждали разрешения органов опеки), в последней за 2 дня до сделки сменился покупатель и пришлось заново нести весь пакет в банк, но сделали всё оперативно, инспектор постоянно была на связи, звонила сама, подсказала, как лучше оформить заявку, чтобы одобрили. Регистрировались через электронную регистрацию (удобно и скидка по кредиту 0,5%), деньги передавали через сервис безопасных расчетов (стоит 2000 рублей, зато спокоен: деньги никуда не денутся, пока Росреестр не зарегистрирует все договоры).»

Как получить кредит в Сбербанке на карту

В этом разделе поговорим о том, как получить кредитную карту Сбербанка. Сбер – это, конечно, не Тинькофф, но стать обладателем кредитной карты шанс есть, особенно если уже имеется зарплатная. Получить кредитку Сбербанка, обратившись «с улицы» (без предодобренного предложения – о нем речь ниже) можно только одного вида – моментальную (Momentum Visa и MasterCard) и только в отделении банка. Нужен паспорт, однако если вы не клиент Сбера (нет дебетовой карты, не получаете зарплату на счет), то лимит будет минимальным, либо заявку отклонят совсем. Процедура подачи заявки такая же, как на потребительский кредит.

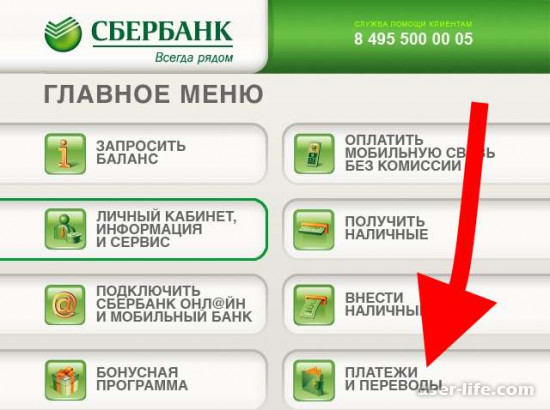

С предодобренным предложением вы можете получить до 600 000 рублей, при этом процесс оформления заявки будет более быстрым, поскольку такая форма предусмотрена только для действующих клиентов, информация о которых уже есть в базе данных Сбербанка. Информация о предодобренной для вас кредитке придет в СМС-рассылке, появится в Сбербанк Онлайн, а также в банкомате/терминале при использовании вашей дебетовой карты.

Заявку можно подать через Сбербанк Онлайн, ее форма аналогичная заявке на потребительский кредит (подробно об оформлении онлайн-заявки на кредитную карту Сбербанка читайте здесь: Как оформить онлайн-заявку на кредитную карту Сбербанка, также оформить кредит через интернет можно и в других банках). Получить карту можно только в офисе банка.

Стоимость владения кредитными картами Сбера достаточно высока: процент по кредиту превышает ставку рефинансирования более чем в три раза.

Пример

«У Сбербанка из-за высокой ставки выдача кредитных карт приоритетнее других проектов. Хотела рефинансировать кредит на 180 000 рублей, пришла в банк, написала заявление. Доход у меня 70 000 рублей, есть зарплатная карта. Через день приходит СМСка: в кредите на рефинансирование отказано. Еще через 5 минут: вам предодобрена кредитная карта с лимитом 215 000 рублей. Карту взяла, а рефинансироваться пришлось в другом банке, там всё прошло без проблем».

Что такое предодобренное предложение

Для клиентов, которые пользуются услугами банка уже несколько месяцев (обычно от полугода), Сбер может присылать так называемые предодобренные предложения. Банк по собственным алгоритмам рассчитывает вариант кредита и присылает клиенту (через СМС с номера 900 или в Сбербанк-онлайне) предложение. Выглядит оно примерно так:

«Иван Иванович, Вам предварительно одобрен потребительский кредит без обеспечения по двум документам на сумму 150 000 рублей на 5 лет под 14,9% годовых».

Для клиентов, которые пользуются услугами банка уже несколько месяцев

Обратите внимание: такое предложение вовсе не означает, что деньги уже у вас в кармане. Это говорит только о том, что вы соответствуете формальным критериям среднего заемщика банка: имеете постоянный доход, подходите по возрасту, у вас есть карта банка и так далее.

Чтобы отсеять не подходящих под условия клиентов, после нажатия вами кнопки «Оформить», банк сообщает основные требования: официальное трудоустройство с возможностью подтверждения, гражданство РФ и возраст от 21 до 65 лет.

Далее оформление происходит так же, как в главе «Как получить кредит в Сбербанк Онлайн». Как правило, одобрение предложенного клиенту кредита происходит существенно быстрее, чем по заявке клиента «с улицы».

Если вы давно имеете зарплатную карту Сбера, но вам не приходит предодобренное предложение о кредите, можете проверить его наличие сами:

зайдя в Сбербанк Онлайн (здесь персональные предложения автоматически высвечиваются на главной странице);

позвонив по номеру 900 и задав вопрос оператору;

нажав соответствующую кнопку в терминале самообслуживания (нужна банковская карта);

поинтересовавшись в любом отделении Сбербанка (потребуется паспорт).

Часто задаваемые вопросы

Как получить кредит в Сбербанке, если я пенсионер?

Поскольку максимальный возраст на момент полной выплаты кредита у Сбербанка установлен в 65 лет, взять кредит, будучи старше этого возраста, пенсионер не сможет. Также не дадут кредит, например, на 5 лет, если вам уже исполнился 61 год. В остальном условия те же, что и для всех прочих категорий заемщиков. Подать заявку на любой тип кредита пенсионер может по тем алгоритмам, которые описаны в нашей статье. В качестве подтверждения дохода выступает справка о размере пенсии, выданная Пенсионным фондом. Большим плюсом для одобрения кредита может стать имеющийся в Сбербанке вклад.

Читайте также: Что будет, если вообще не платить кредит - последствия + 6 способов сделать это законно

Слышал, что индивидуальным предпринимателям почти не дают кредитов в Сбере, это действительно так?

Если речь идет о потребительских кредитах на личные (некоммерческие) нужды или об ипотеке, то главной сложностью для предпринимателя становится подтверждение доходов. Особенно это касается ИП, работающих недавно и не имеющих расчетного счета в Сбере. Чтобы получить кредит, желательно открыть в Сбербанке вклад, расчетный счет или воспользоваться каким-либо другим продуктом (дебетовой картой, например). Чтобы кредитный инспектор видел движение денег по вашему счету и мог примерно оценить вашу платежеспособность. Когда прошел первый налоговый период (например, по истечении первого года деятельности) в качестве подтверждения своей финансовой состоятельности можно предоставлять налоговую отчетность.

Хотя бывают разные случаи.

Пример

«Я индивидуальный предприниматель, работаю в течение полугода, счет в Сбербанке, бизнес только стартовал, движение денег по счету минимальное. Как раз закончился срок действия личной дебетовой карты, пошел получать перевыпущенную. Инспектор заполняет бумажки, выдала карту и вдруг говорит: не хотите ли взять потребительский кредит, у вас предодобренное предложение на 200 тысяч? Я ей скептически: не дадут, я же ИП, доход подтвердить пока особенно нечем. Плюс у меня двое детей, у жены зарплата 25 тысяч – короче, мертвый вариант. Она предлагает: давайте попробуем.

Ну хорошо, давайте. Подали заявку, доход написали «от балды» – 50 тысяч в месяц. Ежемесячный платеж по кредиту насчитали 5 200, от страховки отказываться не стал. Заявку приняли, меня отправили домой. Часа через два звонят из Москвы, из службы безопасности банка. Женщина металлическим голосом полчаса пытала, не беру ли я деньги на развитие бизнеса. Пришлось сказать, что собираюсь купить два последних айфона и один подарить жене. Одобрили кредит где-то через полтора часа после этого звонка, деньги перевели к вечеру».

Можно ли получить второй кредит в Сбербанке?

В Сбере рассматривают возможность выдачи кредита клиенту прежде всего по формальным признакам. Поэтому если у вас достаточные доходы, вы исправно выплачиваете действующий кредит, то можете рассчитывать и на второй. Лучше, если он будет другого типа: например, при действующей ипотеке Сбер без проблем одобряет небольшие потребительские кредиты и выдает кредитные карты.

Читайте также: Как заблокировать карту Сбербанка - 4 основных способа + рекомендации как снять деньги с заблокированной карты

Как правильно вести себя при подаче заявки в банке, чтобы повысить шансы на получение кредита?

Многие клиенты уверены, что в кредитной документации, заполняемой оператором, есть графа с названием типа «Как человек ведет себя, отвечая на вопросы». И если галочка будет поставлена напротив ответа «Не уверен в себе, кажется, что-то утаивает и вообще не понравился он мне», то кредит не одобрят. На самом деле это миф. Инспектору в банке без разницы, как вы себя ведете. Отвечаете на вопросы с придыханием и просящим голосом или сердито и односложно бурчите.

Главное – чтобы информация была достоверной и полной. И вот здесь оператор может обращать внимание на ваши интонации, чтобы понять, не обманываете ли вы его. Поэтому на вопросы о размере доходов (своих или супруга, поручителей и так далее – если не требуется документальное подтверждение) рекомендуется отвечать спокойно и уверенно. То же самое касается ответов о составе семьи, месте работы (если вас уволили с работы, и вы где-то временно подрабатываете, не нужно пытаться скрыть этот факт: уж лучше пусть вам дадут меньше денег, чем откажут совсем после проверки).

Не стесняйтесь внимательно читать все бумаги, которые даются вам на подпись, но и вредничать инспектору не нужно. В любом случае не забывайте, что принимать решение о выдаче вам кредита будет не девушка, сидящая напротив, а какой-нибудь бородатый дядя, находящийся, возможно, за полтысячи километров от вас.

Что делать, если заявку не одобрили?

Отказ в кредите Сбербанка – это конкретное решение по конкретной заявке. Оно не распространяется на личность заемщика. Просто в данный конкретный момент вы не подошли по каким-то критериям под параметры Сбера – например, размер платежа по уже имеющемуся у вас кредиту в другом банке превышает допустимый по вашим доходам на 10 рублей.

Инспекторам причины отказа сообщают не всегда (особенно если они связаны с выявлением недостоверной информации, переданной клиентом). Поэтому наседать на девушек-операторов ни к чему. Лучше подать заявку через месяц, получив новую справку 2-НДФЛ. Также постарайтесь побольше уплатить по другим кредитам, чтобы улучшить свою кредитную историю.

Пример

«Собиралась взять кредит на рефинансирование кредита в «Ренессансе». Там платила 8500 в месяц, в Сбере платеж получался бы 6700. Принесла все документы, копию трудовой книжки, 2-НДФЛ. Работаю в бюджетной сфере, зарплата официальная, чистыми больше 30 000, кристальная кредитная история, никаких просрочек никогда не было. Инспектор уже начала карту оформлять – и вдруг приходит отказ. Она аж рот открыла. Позвонила в кредитный отдел. Там говорят: доход маленький. Что за бред, думаю? Оказалось, что мне в Сбере полгода назад выпустили кредитку, которую я не забрала. По ней лимит 50 000, и он считается за кредит. Пошла, закрыла, через месяц снова подала заявку – одобрили».

Сбербанк тщательно выстраивает свою работу с потенциальными заемщиками. Краеугольным камнем в стратегии банка является лояльность клиента. Поэтому сервисы Сбера направлены преимущественно на действующих потребителей услуг. Обладателю зарплатной карты гораздо проще получить здесь займ, чем человеку «с улицы».

Взять кредит в Сбербанке можно двумя способами: подав заявку в офисе или через Сбербанк-онлайн. Первый вариант годится для всех, второй – для клиентов Сбера, имеющих дебетовую карту. В первом случае обязательно нужно прийти в отделение, во втором при определенных условиях можно получить деньги дистанционно.

Требования Сбербанка к клиентам достаточно жесткие, зато условия кредитования более выгодны, а уровень обслуживания намного выше, чем у большинства других банков в РФ. Особое внимание уделяется уровню дохода потенциального клиента: Сбер практически не дает кредиты безработным или работающим неофициально. Индивидуальным предпринимателям получить ипотеку или потребкредит на личные нужды тоже очень непросто.

И все же в целом на фоне других кредитных организаций Сбербанк предлагает лучший сервис для желающих взять кредит онлайн или в офисе.

Физическим лицам можно получить кредит в Сбербанке следующих видов:

На любые цели без обеспечения и под залог недвижимости.

На ведение личного подсобного хозяйства.

На приобретение жилья.

На рефинансирование.

Раньше кредитная линейка была шире за счет отдельных видов займов. Например, автокредит, образовательный. Теперь такого подразделения нет. Кредит на любые цели подразумевает, что вы можете взять его на все, что угодно.

В Сбербанке достаточно широкий ассортимент видов ипотечного кредитования. Поэтому в рамках этой статьи я не буду рассматривать кредит на приобретение жилья. Ипотека от Сбербанка заслуживает отдельного анализа и описания.

Кроме физических лиц Сбербанк оформляет займы для малого бизнеса:

Нецелевые.

Пополнение оборотных средств.

Инвестиционные.

Рефинансирование.

В рамках этой статьи мы рассмотрим кредитование физических лиц, а именно, как получить, условия пользования и тарифы.

Кредит на любые цели без обеспечения

Это потребительский нецелевой кредит, который заемщик может взять на приобретение предметов длительного пользования, ремонт, путешествия, образование и т. д. Он оформляется без поручителей и залога.

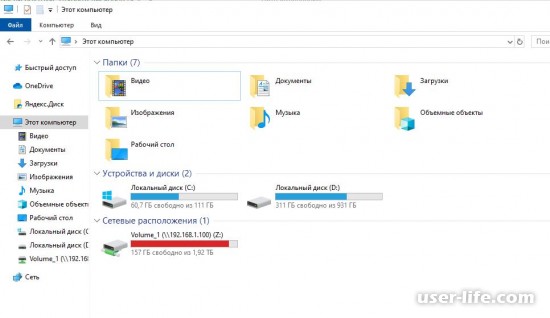

Как заказать и получить?

Подать заявку можно через интернет на сайте банка или зарегистрироваться/войти в Сбербанк Онлайн, если являетесь пользователем банковских продуктов этого банка, как это сделала я.

В личном кабинете вы увидите калькулятор с параметрами, которые легко меняются и подстраиваются под ваши потребности. Для наглядности, я выбрала сумму 150 000 руб. на 2 года. Получила расчет ежемесячного платежа по предварительной процентной ставке. Почему предварительной? Потому что банк принимает решение о ее величине после изучения предоставленных документов.

Расчет ежемесячного платежа

Обратите внимание, что сразу на 1-м этапе оформления заявки вы можете задать такой параметр как страховка. При изучении отзывов пользователей кредитами других банков часто возникают недоразумения по этой услуге. Ее часто не замечают в договоре, а потом удивляются, что платеж больше, чем рассчитывали. А здесь все наглядно.

При нажатии на кнопку “График погашения” можно посмотреть сумму переплаты и итоговую сумму возврата долга.

Все картинки интерактивные: по графику движется флажок, где каждый месяц видно сумму займа и проценты по нему. Ставлю “+” Сбербанку за удобный интерфейс. Рассчитать платежи самостоятельно легко. Главное, чтобы именно эту сумму и под эту процентную ставку вам одобрили.

Кроме оформления онлайн, кредит можно заказать и в офисе банка. Какие документы нужны?

Документы для получения кредита

Как видите, список неполный. В действительности после нажатия ссылки “список” я попала на очень обширный документ на 13 листах. Его следует изучить, если не можете предоставить в банк трудовую книжку или справку о доходах.

Со скольки лет можно подать заявку? С 18 лет, если получаете заработную плату или пенсию в Сбербанке, и с 21 года, если нет. Максимальный возраст заемщика – 65 лет (исключение сделали для судей – 70 лет). Кредит доступен и пенсионерам, но срок возврата должен наступить до 65 (для судей – 70) лет.

Есть отдельные требования к стажу работы на текущем месте: 3 или 6 месяцев. Срок зависит от того, получаете ли вы зарплату или пенсию в Сбербанке.

Наличными получить деньги не получится, так как вся сумма в день подписания договора перечисляется на счет дебетовой банковской карты. Условия и тарифы пользования дебетовой карточкой Сбербанка я уже подробно рассматривала ранее. Там вы узнаете лимиты на сумму снятия наличных в сутки, если собираетесь это сделать с кредитными деньгами.

В официальных документах банка сказано, что срок рассмотрения заявки минимум 2 часа и максимум 2 дня. Но длительность рассмотрения может быть увеличена.

Условия кредитования

Рассмотрим тарифы и условия пользования потребительским займом для физических лиц. Если внимательно читали статью до этого момента, то должны были заметить, что банк четко разделяет две категории заемщиков на тех, кто получает зарплаты и пенсии в Сбербанке, и всех остальных. Тарифы тоже будут отличаться.

Тарифы и условия Заемщики, получающие зарплату или пенсию в Сбербанке Остальные заемщики

Процентная ставка при сумме кредита до 300 000 руб. 12,9 – 19,9 % 13,9 – 19,9 %

Процентная ставка при сумме кредита от 300 000 до 1 000 000 руб. 11,9 – 15,9 % 12,9 – 15,9 %

Процентная ставка при сумме кредита от 1 000 000 руб. 11,9 %

Минимальная сумма кредита 30 000 руб.

Максимальная сумма кредита 5 000 000 руб. 3 000 000 руб.

Срок кредита От 3 месяцев до 5 лет

Порядок погашения кредита Аннуитетные (равные) платежи

Неустойка за несвоевременное погашение 20 % годовых с суммы просроченного платежа

Как осуществляется досрочное погашение? Без предварительного информирования банка об этом. Вы пишете заявление о частичном или полном погашении долга в отделении банка или подаете его онлайн. Комиссия за досрочное погашение не взимается. Минимальная сумма возврата не ограничена.

Нецелевой кредит под залог недвижимости

В чем отличия от ипотечного займа:

нет первоначального взноса,

не надо подтверждать цель кредита.

В чем отличия от потребительского займа:

сниженные ставки,

более длительный срок кредитования,

сумма кредита выше.

Как заказать и получить?

Требования к возрасту заемщика несколько иные по сравнению с потребительским кредитом без залога – с 21 года до 75 лет (на момент погашения займа).

Кредит не предоставляется:

индивидуальным предпринимателям;

руководителям и лицам, имеющим право первой подписи финансовых документов;

собственникам или участникам малых предприятий с долей владения более 5 %;

членам крестьянских (фермерских) хозяйств.

Документы для получения займа под залог недвижимости

Документы по залогу включают достаточно объемный перечень, поэтому посчитала необходимым не приводить его в статье. Банк дает срок 90 дней, чтобы заемщик мог собрать и предоставить полный комплект после того как заявка будет одобрена.

Срок рассмотрения заявки до 6 рабочих дней. Для получения денег надо пройти 5 этапов:

Посетить банк.

Заполнить анкету-заявку и предоставить пакет документов.

Оформить кредитный договор и договор ипотеки.

Зарегистрировать ипотеку.

Получить деньги.

Условия кредитования

Тарифы и условия пользования кредитом под залог недвижимости

Тарифы и условия Заемщики, получающие зарплату или пенсию в Сбербанке Остальные заемщики

Процентная ставка при соотношении суммы кредита к оценочной стоимости залога до 60 % 12 % 12,5 %

Процентная ставка при отказе от страхования жизни и здоровья 13 % 13,5 %

Минимальная сумма кредита 500 000 руб.

Максимальная сумма кредита Не должна превышать меньшую из величин:

10 000 000 руб.

60 % оценочной стоимости объекта недвижимости в залоге

Срок кредита До 20 лет

Порядок погашения кредита Аннуитетные платежи

Страхование жизни и здоровья является добровольным, но вы должны отдавать себе отчет, что отказ повлечет увеличение процентов по кредиту.

В залог принимаются следующие объекты недвижимости.

Виды обеспечения

Кредит физическим лицам, ведущим личное подсобное хозяйство

Специальная программа для тех, кто ведет личное хозяйство. Служит для его развития, поэтому банк требует подтверждение целевого использования денег. Чтобы ответить на вопрос, на какие же цели предоставляется кредит, надо обратиться к перечню Министерства сельского хозяйства РФ. В нем, например:

покупка запчастей;

приобретение материалов для ремонта и строительства объектов с/х назначения;

приобретение с/х культур, скота и птицы;

подключение к газовым сетям;

покупка с/х техники и др.

Как заказать и получить?

Что нужно сделать, чтобы получить кредит:

Взять выписку из похозяйственной книги в администрации населенного пункта, где расположено подсобное хозяйство.

Заполнить анкету и собрать необходимые документы.

Подать комплект в отделение Сбербанка, где он в течение 2 дней их рассмотрит и вынесет решение.

Требования к заемщикам точно такие же, как при оформлении займа под залог недвижимости. Главным отличием является то, что заемщик должен владеть личным подсобным хозяйством.

В качестве документов для получения кредита банк требует:

Документы для владельца ЛПХ

Обратите внимание, что для получения кредита должно быть оформлено поручительство 2-х физических лиц.

После вынесения положительного решения деньги перечисляются на счет дебетовой карты, открытой на имя заемщика, или выдаются наличными.

Условия кредитования

Тарифы и условия пользования

Тарифы и условия Сумма и описание

Процентная ставка 17 %

Срок кредитования От 3 месяцев до 5 лет

Минимальная сумма кредита 30 000 руб.

Максимальная сумма кредита Не более 1 500 000 руб. на одно хозяйство

Порядок погашения кредита Аннуитетные платежи

Возможность получения отсрочки Не более одного раза по заявлению заемщика на период:

до 12 месяцев – по кредитам, выданным на срок до 23 месяцев;

до 24 месяцев – по кредитам, выданным на срок до 59 месяцев.

Порядок предоставления информации о целевом использовании кредита В течение 90 календарных дней от даты выдачи кредита. При этом должно быть подтверждено целевое использование не менее 90 % суммы кредита.

Рефинансирование кредитов

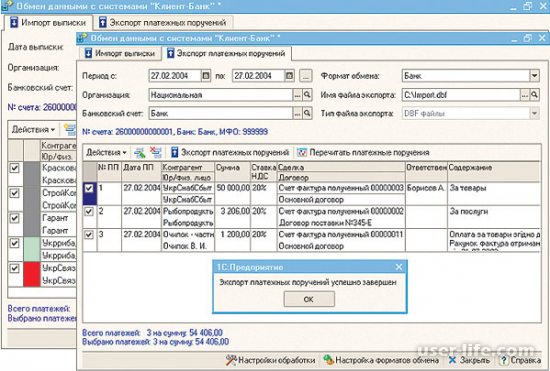

Что такое рефинансирование я уже рассматривала в отдельной статье. В Сбербанке его оформляют для погашения сразу 5 кредитов. Это могут быть потребительские и автокредиты, а также задолженность по кредитным картам.

Как оформить рефинансирование? Если хотите взять сумму, равную сумме долга, то достаточно принести паспорт и информацию по займам, подлежащим перекредитованию, которая включает в себя их вид, сумму, остаток задолженности, ставку и т. д.

Условия кредитования

Тарифы и условия Сумма и описание

Процентная ставка

срок 3 – 60 месяцев

До 500 000 руб. – 12,5 %

От 500 000 руб. – 11,5 %

Процентная ставка

срок 61 – 84 месяцев

До 500 000 руб. – 13,5 %

От 500 000 руб. – 12,5 %

Срок кредитования От 3 месяцев до 7 лет

Минимальная сумма кредита 30 000 руб.

Максимальная сумма кредита 3 000 000 руб.

Порядок погашения кредита Аннуитетные платежи

Залога и поручительства не требуется. Требования к заемщикам такие же, как и к получателям потребительских кредитов.

Отмечу удобный сайт, на котором мне не пришлось долго искать всю необходимую информацию. Сбербанк однозначно заслуживает, чтобы вы включили его в свой перечень банков для анализа кредитных предложений. А в статье о поиске банка для кредитования посмотрите критерии выбора.

По традиции жду комментариев от любителей пользоваться не своими деньгами, а я, пока вы пишете, пойду положу в копилочку пару рублей на свою мечту.

Рейтинг:

(голосов:1)

Предыдущая статья: Что такое стрим как начать зарабатывать

Следующая статья: Что такое B2B B2C B2G C2C продажи маркетинг виды отличия примеры

Следующая статья: Что такое B2B B2C B2G C2C продажи маркетинг виды отличия примеры

Не пропустите похожие инструкции:

Комментариев пока еще нет. Вы можете стать первым!

Популярное

Авторизация

Добавить комментарий!